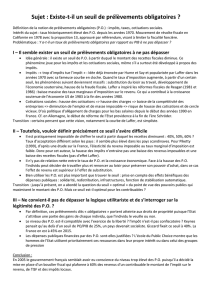

Courbe de Laffer

1

Courbe de Laffer, Sources :

http://www.libres.org/francais/dossiers/chomage/chomage_c3_laffer.htm

http://fr.wikipedia.org/wiki/Courbe_de_Laffer

Plus transformation propre

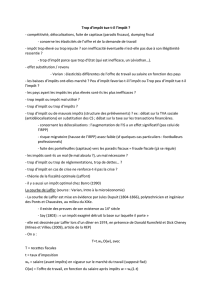

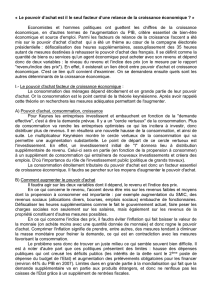

La courbe de Laffer, représente l'idée qu'"à un moment donné l'impôt

tue la confiance"

L'économiste américain Arthur Laffer, à la fin des années 1970, avait

émis l'idée que « trop d'impôt tue l'impôt » et avait tenté de théoriser

ce qu'il nommait « l'allergie fiscale », à l'aide de la courbe qui porte

son nom et qui veut montrer qu'à partir d'un certain montant, les

prélèvements obligatoires incitent les contribuables, soit à réduire

leur activité, soit à frauder.

D'autres économistes avaient en leur temps déjà mené une réflexion

sur ce phénomène, comme Adam Smith qui suggérait le phénomène

en écrivant : « L'impôt peut entraver l'industrie du peuple et le

détourner de s'adonner à certaines branches de commerce ou de

travail » ; et surtout Jean-Baptiste Say qui concluait « qu'un impôt

exagéré détruit la base sur laquelle il porte».

La courbe d'Arthur Laffer représente donc une relation négative entre

les recettes fiscales de l'État et le taux marginal d'imposition à partir

d'un certain taux. Elle illustre l'idée selon laquelle il existe un niveau

maximal de taxation (t*) au delà duquel le produit de l'impôt diminue

2

et l'effet désincitatif sur l'offre de travail l'emporte sur les recettes

attendues.

Deux effets contradictoires rentrent en jeu: un effet de substitution

qui incite un agent à diminuer son temps de travail, et un effet de

revenu qui incite les agents à travailler plus afin de retrouver le

niveau de salaire qu'il disposait avant l'augmentation des impôts.

Selon Laffer, pour des taux d'impositions élevés l'effet de substitution

l'emporte sur l'effet de revenu.

Par ailleurs les effets de la taxation élevée pénalisent l’épargne car les

prélèvements sur les revenus du travail et du capital sont croissants

alors que les taxes sur la consommation sont fixes. Substitution de la

consommation à l’épargne et même consommation ostentatoire. La

courbe d’offre d’épargne se déplace vers la gauche, équilibre à un

niveau d’intérêt plus élevé, diminution de l’I global.

Au total, l'économie de l'offre est l'économie de l'incitation à

travailler et à investir par une baisse de la pression fiscale.

Parallèlement, les prestations sociales doivent diminuer pour rétablir

l'incitation au travail (lutte contre le chômage). Un taux d'imposition

trop élevé entraîne :

une baisse de l'investissement = baisse de l'activité économique

= baisse des profits = baisse de l'Impôt sur les Sociétés = baisse

des recettes fiscales

une baisse du travail = baisse de l'activité économique = baisse

des salaires = baisse de l'Impôt sur le Revenu des Personnes

Physiques = baisse des recettes fiscales

Les libéraux critiquent l'intervention de l'Etat et ne sont pas

favorables à l'Etat-providence. Ils sont pour une protection sociale

"allégée" et préconisent l'équilibre budgétaire (USA - GB). Cette

théorie a des limites : les libéraux préconisent une baisse des

dépenses sociales donc une aggravation des inégalités : hausse de la

pauvreté et de l'exclusion.

3

La théorie est recevable dans le cadre de l'hypothèse ceteris paribus

soustendant toute théorie économique, mais les études empiriques,

tentant de vérifier cette relation, aboutissent à des résultats

controversés. Il est difficile de faire une étude empirique car d'autres

facteurs entrent en jeu, comme :

les besoins de l'État qui peuvent être différents ou non constants;

la structure des prélèvements obligatoires et la façon de les

percevoir par la population;

l'histoire fiscale du pays, et le niveau habituel des prélèvements

pour ce pays;

la confiance dans l'avenir et le contexte économique général;

le niveau de prise de risque par les investisseurs et les

entrepreneurs.

Applications

* La baisse du taux marginal d’imposition sur les tranches

supérieures des revenus a été l’un des piliers des “ Reaganomics ”.

Comme prévu, elle a entraîné un surplus de rentrées fiscales (7% par

an), et 92 mois d’expansion entre 1982 et 1990. Le taux de chômage

est tombé de 9,7% à 5,3%. Les effets sociaux de cette baisse des

impôts ont été les suivants : les contribuables aux revenus les plus

élevés ont payé entre 18 et 28% d’impôts en plus, les taux d’activité

et de salaire des femmes ont augmenté, 18 millions d’emplois ont été

créés. Les “sept années de vache grasse” ont été aussi celles des taux

d’intérêt élevés. Des taux d’intérêt élevés sont bons pour l’économie.

Ils stimulent l’épargne et réservent la faculté d’investir aux

entreprises à très forte rentabilité ; la haute performance des

entreprises américaines se retrouve dans la hausse des cours de la

bourse (le Dow Jones est passé de 884 à 2.509). L'essentiel dans :

Jacques Garello, En finir avec le chômage, Numéro spécial de la

Revue des études humaines, 1996, pp. 31-36.

Cependant certains économistes disent que le mécanisme de relance

était avant tout Keynésien. La baisse de l’imposition a permis a

permis de relancer la consommation privée. Couplée avec un

4

programme militaire important (guerre des étoiles) (consommation

publique), la relance aurait été la résultante du multiplicateur

Keynésien.

* Arthur Laffer a rappelé que les pays baltes et la Russie qui ont mis

en place une flat tax inférieure à 35% ont vu leur économie décoller

peu après. Il a également défendu sa théorie en évoquant les succès

économiques qui ont suivi le Kemp-Roth tax act, les baisses d'impôts

de Kennedy, ou les réformes fiscales de 1997 aux Etats-Unis pour

illustrer comment la baisse de l'impôt peut entraîner la croissance

économique et des recettes fiscales.

* En avril 2006, le Trésor américain a annoncé que les recettes

fiscales avaient atteint leur second point le plus haut de l'histoire à la

suite des baisses d'impôts de 2003. Pour les défenseurs de Laffer c'est

une nouvelle illustration de son efficacité.

Critiques

* Selon des théoriciens non libéraux comme Peter Lindert, les

exemples des pays scandinaves, dont l'imposition a pu dépasser les

70% du PIB à une certaine époque, sans entraîner les conséquences

que prévoyait Laffer, montrerait que si la courbe de Laffer s'y

appliquait, le niveau d'imposition pour l'atteindre serait très élevé et

jamais atteint à ce jour par un quelconque pays.

* Ensuite le résultat d'un chiffre si élevé fait que cette théorie ne

présente que peu d'intérêt puisque les marges pour atteindre ces

niveaux sont importants, étant donné les niveaux d'imposition actuels

(entre 40 et 50% du PIB selon les pays), et ne constituent alors plus

une limite aux politiques économiques conjoncturelles que combattait

Laffer.

* De nombreuses études montrent que l'épargne est relativement

inélastique et elle ne réagit que faiblement au rendement. Dans ce cas

la diminution de la fiscalité sur l’épargne ne se traduirait pas

forcément par une augmentation de l’épargne -Il peut exister une

compensation entre effet de substitution (la hausse des revenus de

5

l'épargne accroît les bénéfices de l'épargne) et effet revenu (la hausse

du rendement réduit le besoin d'épargner)-.

1

/

5

100%