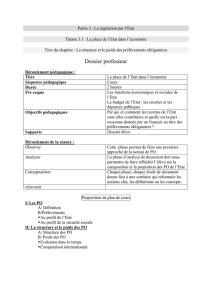

Sujet : Existe-t-il un seuil de prélèvements obligatoires ?

Sujet : Existe-t-il un seuil de prélèvements obligatoires ?

Définition de la notion de prélèvements obligatoires (P.O.) : impôts, taxes, cotisations sociales.

Intérêt du sujet : taux historiquement élevé des P.O. depuis les années 1970. Mouvement de révolte fiscale en

Californie en 1978 avec la proposition 13, approuvé par référendum, visant à limiter la fiscalité foncière.

Problématique : Y a-t-il un taux de prélèvements obligatoires par rapport au PIB à ne pas dépasser ?

I – Il semble exister un seuil de prélèvements obligatoires à ne pas dépasser

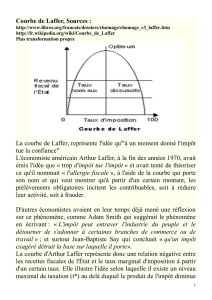

Idée générale : il existe un seuil de P.O. à partir duquel le montant des recettes fiscales diminue. Ce

phénomène joue pour les impôts et les cotisations sociales, même s’il a surtout été développé à propos des

impôts.

Impôts : « trop d’impôts tue l’impôt » : Idée déjà énoncée par Hume et Say et popularisée par Laffer dans les

années 1970 avec sa fameuse courbe en cloche. Quand le taux d’imposition augmente, à partir d’un certain

seuil, les phénomènes suivant deviennent massifs : substitution du loisir au travail, développement de

l’économie souterraine, hausse de la fraude fiscale. Laffer a inspiré les réformes fiscales de Reagan (1981 et

1986) : baisse massive des taux marginaux d’imposition sur le revenu. Ce qui a contribué à la croissance

soutenue de l’économie US de 1983 à la fin des années 1980.

Cotisations sociales : hausse des cotisations => hausse des charges => baisse de la compétitivité des

entreprises => diminution de l’emploi et de masse imposable => risque de hausse des cotisations et de cercle

vicieux. D’où politique d’allégement de charges pour les bas salaires depuis le début des années 1990 en

France. Cf. en Allemagne, le début de réforme de l’Etat providence à la fin de l’ère Schröder.

Transition : certains pensent que cette vision, notamment la courbe de Laffer, est simpliste.

II – Toutefois, vouloir définir précisément ce seuil s’avère difficile

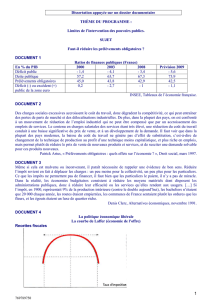

Il est pratiquement impossible de chiffrer le seuil à partir duquel les recettes diminuent : 40%, 50%, 60% ?

Taux d’acceptation différent selon les pays : il semble plus élevé dans les pays scandinaves. Pour Piketty

(1999), d’après une étude sur la France, l’élasticité du revenu imposable au taux marginal d’imposition est

faible. Donc pour cet auteur, la hausse des impôts n’entraine pas une baisse des revenus imposables et une

baisse des recettes fiscales (pas d’effet Laffer).

Il n’y pas de relation nette entre le taux de P.O. et la croissance économique. Face à la hausse des P.O.

l’individu peut décider de travailler plus et renoncer au loisir pour préserver son pouvoir d’achat, dans ce cas

l’effet de revenu est supérieur à l’effet de substitution.

Bien utiliser les P.O. est plus important que trouver le seuil : prise en compte des effets bénéfiques des

dépenses publiques : solidarité, redistribution, infrastructures, fonction de stabilisation automatique.

Transition : jusqu’à présent, on a abordé la question du seuil « optimal » du point de vue des pouvoirs publics qui

maximisent le montant des P.O. Mais ce seuil est-il optimal pour les contribuables ?

III – Ne convient-il pas de dépasser la logique utilitariste et de s’interroger sur la

légitimité des P.O. ?

Par définition, ces prélèvements dits « obligatoires » portent atteinte aux droits de propriété puisque l’Etat

s’attribue une partie des gains de chaque individu, que l’individu le veuille ou non.

Le niveau des P.O. est-il compatible avec l’exercice de la liberté ? l’impôt n’est-il pas confiscatoire ? Keynes

pensait qu’au delà d’un seuil de PO/PIB de 25%, un pays devenait socialiste. Giscard fixait ce seuil à 40%. La

France en est à 45% en 2015.

Les dépenses publiques financées par des P.O. sont-elles justifiées ? L’école du Public Choice montre que les

hommes de l’Etat utilisent prioritairement ces ressources dans leur propre intérêt ou dans celui des groupes

de pression

Conclusion :

En 2005 le gouvernement français semblait avoir eu conscience du niveau trop élevé des P.O. puisqu’il a décidé la

mise en place d’un bouclier fiscal qui plafonne à 60% des revenus d’un contribuable le montant de l’impôt sur le

revenu, de l’ISF et des impôts locaux.

1

/

1

100%