Trop d`impôt tue-t-il l`impôt ? - compétitivité, délocalisations, fuite de

Trop d’impôt tue-t-il l’impôt ?

- compétitivité, délocalisations, fuite de capitaux (paradis fiscaux), dumping fiscal

- concerne les élasticités de l’offre et de la demande de travail

- impôt trop élevé ou trop injuste ? son inefficacité éventuelle n’est-elle pas due à son illégitimité

ressentie ?

- trop d’impôt parce que trop d’Etat (qui est inefficace, un Léviathan…).

- effet substitution / revenu

- Varian : élasticités différentes de l’offre de travail au salaire en fonction des pays

- les baisses d’impôts ont-elles marché ? Peu d’impôt favorise-t-il l’impôt ou Trop peu d’impôt tue-t-il

l’impôt ?

- les pays ayant les impôts les plus élevés sont-ils les plus inefficaces ?

- trop impôt ou impôt mal utilisé ?

- trop d’impôt ou trop d’impôts ?

- trop d’impôt ou de mauvais impôts (structure des prélèvements) ? ex : débat sur la TVA sociale

(antidélocalisations) en substitution des CS ; débat sur la taxe sur les transactions financières.

- concernant les délocalisations : l’augmentation de l’IS a un effet significatif (pas celui de

l’IRPP)

- risque migratoire (hausse de l’IRPP) assez faible (sf quelques cas particuliers : footballeurs

professionnels)

- fuite des portefeuilles (capitaux) vers les paradis fiscaux = fraude fiscale (çà se régule)

- les impôts sont-ils un mal (le mal absolu ?), un mal nécessaire ?

- trop d’impôt ou trop de réglementations, trop de dettes… ?

- trop d’impôt en cas de crise ne renforce-t-il pas la crise ?

- théorie de la fiscalité optimale (Laffont)

- il y a aussi un impôt optimal chez Barro (1990)

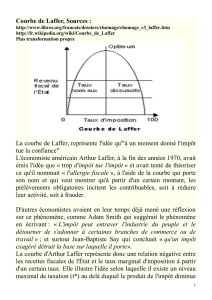

La courbe de Laffer (source : Varian, Intro à la microéconomie)

- La courbe de Laffer est mise en évidence par Jules Dupuit (1804-1866), polytechnicien et ingénieur

des Ponts et Chaussées, au milieu du XIXe.

- il existe des preuves de son existence au 14e siècle

- Say (1803) : « un impôt exagéré détruit la base sur laquelle il porte »

- elle est dessinée par Laffer lors d’un dîner en 1974, en présence de Donald Rumsfeld et Dick Cheney

(Minea et Villieu (2009), article de la REP)

- On a :

T=t.we.O(w), avec

T = recettes fiscales

t = taux d’imposition

we = salaire (avant impôts) en vigueur sur le marché du travail (supposé fixé)

O(w) = l’offre de travail, en fonction du salaire après impôts w = we(1-t)

- On dérive T par rapport à t

T’(t) = we.O(w) + t.we.O’(w).(-we)

avec dO/dt = (dO/dw).(dw/dt) (dérivée d’une fonction composée)

- on retrouve l’effet positif de la hausse de t (we.O(w),

- et l’effet négatif dû à la baisse de l’offre de travail (t.we.O’(w).(-we)).

- L’effet Laffer (partie décroissante de la courbe) apparaît lorsque T’(t)<0

- Or, quelques réaménagements donnent (sachant que we = w/(1-t)), T’(t)<0 ssi :

𝑂′(𝑤)

𝑂(𝑤) . 𝑤 > 1 − 𝑡

𝑡

⇒ il faut donc que l’élasticité de l’offre de travail (par rapport au salaire) soit suffisamment forte

(supérieure à (1-t)/t),

- par exemple, si t=0.5, il faut que l’élasticité de l’offre de travail soit supérieure à 1.

- Or, les estimations de l’offre de travail réalisées donnent au maximum 0.2

⇒ pour être dans la partie décroissante de la courbe de Laffer, il faudrait donc que le taux

d’imposition soit supérieur à 1/1.2 soit 0.83.

- seuls quelques cas particuliers (Suède) donnent une élasticité supérieure à 0.2 et semblent

correspondre au ‘cas Laffer’

Autres résultats empiriques

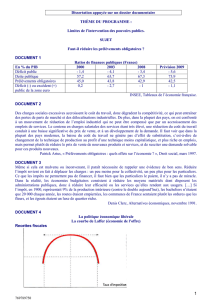

- le taux d’imposition maximisant les recettes fiscales serait (selon les différentes études) :

- compris entre 35% et 60% pour les E-U

- compris entre 35% et 45% (UE-15) ou 57% (UE-12)

- sources : article Minea et Villieu et https://www.tresor.economie.gouv.fr/File/331603

Autres critiques de la courbe de Laffer

- critiques théoriques : elle n’est pas continue, elle a plusieurs maxima

Pourquoi les baisses d’impôts n’augmentent pas les recettes fiscales

1) Nous ne sommes pas dans la partie décroissante de la courbe

- « A notre connaissance, aucune étude n’a jamais montré que les riches s’arrêtent de

travailler quand les impôts augmentent » (Landais et a. (2011), Pour une révolution fiscale,

p.98)

2) Les effets des baisses d’impôt sont dissous dans la multitude des niches fiscales qui permettent

aux riches d’échapper à l’impôt.

- « De nombreuses études empiriques ont montré que, lorsque les possibilités d’évitement

existent, les changements de taux se traduisent par de fortes réponses comportementales »

(Landais et a. (2011), Pour une révolution fiscale, p.98)

I. La hausse des taux d’imposition implique nécessairement des effets désincitatifs et des

comportements d’évitement mais dont l’ampleur est relativement faible

I.A. Un effet Laffer…

1. L’idée popularisée par Arthur Laffer dans les années 1970 repose sur un principe a priori peu

contestable : plus la pression fiscale augmente, moins les revenus tirés de l’offre sont élevés, donc

moins les individus sont incités à offrir. La conséquence sur l’assiette fiscale semble donc

évidente : « un impôt exagéré détruit la base sur laquelle il porte » (Say (1803)).

2. Laffer suppose que la relation entre le taux d’imposition et les recettes fiscales a la forme d’une

parabole concave. Il existe donc un taux d’imposition optimal qui maximise les recettes de l’Etat

et au-delà duquel l’effet négatif de la diminution de l’assiette l’emporte. Selon les supply-siders,

l’effet serait d’autant plus fort qu’à l’arbitrage en faveur du loisir s’ajouteraient des

comportements d’évitement (optimisation voire fraude fiscale, fuite vers des paradis fiscaux…)

I.B. … qui nécessite des élasticités peu réalistes

1. Si l’on s’intéresse à la seule offre de travail, on montre que les recettes fiscales diminuent avec

l’augmentation du taux d’imposition t lorsque l’élasticité de l’offre de travail (par rapport au

salaire) est supérieure à (1-t)/t soit, par exemple, supérieure à 1 pour t=0.5 . Or, les études

empiriques (Gruber et Saez (2002) par exemple) montrent que cette élasticité est faible,

inférieure à 0.5 (soit un taux d’imposition optimal supérieur à 66%) ; soit parce que l’arbitrage

travail-loisir est quasi impossible, soit parce que l’effet revenu l’emporte sur l’effet substitution.

2. Il faut toutefois préciser que l’effet Laffer n’est pas dû uniquement à la baisse de l’offre de

travail mais aussi à la baisse de l’offre de capitaux (épargne), à l’offre de biens et services (donc à

la demande de travail)… Et, l’ampleur des effets désincitatifs sur les différentes composantes de

l’offre varient selon le type de prélèvement considéré (IRPP, IS, cotisations sociales…) ; par

exemple l’augmentation de l’IS a des effets importants sur les délocalisations dans une économie

globalisée.

I.C. … ce qui explique en partie pourquoi les baisses d’impôts n’augmentent généralement pas les

recettes fiscales

1. L’exemple le plus connu est celui de la politique de Reagan au début des années 1980 : les tax

cuts s’accompagnent d’une baisse des recettes de l’Etat fédéral jusqu’en 1984.

2. De plus, lorsque ces baisses d’impôts s’accompagnent d’un maintien voire d’une augmentation

des dépenses, le déficit budgétaire est susceptible, à court terme, de créer une relance par la

demande. Dans ce cas, même si les recettes de l’Etat augmentent, ce n’est pas le fruit des

mécanismes d’offre sous-jacents à l’expression « Trop d’impôt tue l’impôt ».

II. Toutefois, la nature des dépenses financées par l’impôt doit être prise en compte

II.A. Des dépenses publiques improductives…

1. Le raisonnement de Laffer repose sur un principe général : seul le secteur privé est créateur de

richesses ; en prélevant des impôts, l’Etat évince des dépenses privées productives pour financer

des dépenses publiques improductives. Pour se trouver dans la partie croissante de la courbe, il

faut que l’Etat prélève les impôts finançant les dépenses minimales lui permettant de remplir ses

fonctions régaliennes.

2. Parmi les dépenses improductives qui sont généralement mises en avant :

- les dépenses de fonctionnement : on retrouve ici notamment les arguments sur la bureaucratie

(Niskanen) ou la sclérose institutionnelle (Olson)

- les dépenses de redistribution qui se heurtent au dilemme équité-efficacité voire qui sont issues

d’un Etat influencé par des groupes de pression ; une telle « socialisation » de l’économie risquant

de conduire à la faillite de l’Etat.

II.B. … ou favorisant la croissance économique (donc les recettes de l’Etat) ?

1. L’histoire du développement économique ne semble pas correspondre au schéma pessimiste

précédent. Au contraire, les recettes et les dépenses des Etats augmentent sur le long terme. La

cause n’est pas seulement que la structure des besoins se modifie en faveur de services non

marchands fournis par l’Etat, mais aussi que les dépenses de l’Etat contribuent à la croissance

économique. Qu’il s’agisse du take off au XIXe siècle ou, plus récemment, des pays émergents, les

recettes des Etats augmentent parce que l’augmentation des prélèvements permet de mobiliser

des capitaux (épargne forcée) et de financer des dépenses d’infrastructures, d’éducation…

2. Les théories de la croissance endogène apportent un fondement à une telle conception du rôle

de l’impôt. L’accumulation de capital physique ou de capital humain nécessite en particulier des

subventions pour favoriser la croissance et notamment le décollage des pays en retard. Si, chez

Barro (1990), il existe effectivement un taux d’imposition optimal (les effets désincitatifs n’étant

compensés par les effets positifs des dépenses d’infrastructure), son modèle ne semble pas

pouvoir conduire au même constat que celui de Laffer sur le caractère excessif des prélèvements

obligatoires.

II.C. L’impôt : un mal nécessaire lorsqu’il sert à diminuer la dette publique ?

1. En revenant à un horizon de court-moyen terme, un autre argument remettant en cause la

relation négative entre pression fiscale et recettes de l’Etat concerne le cas particulier d’un Etat

fortement endetté. La charge de la dette constitue en effet des dépenses qui, d’une part, ont des

chances d’être improductives et, d’autre part, risque d’augmenter de manière incontrôlable

lorsque les conditions d’un effet boule de neige sont remplies. A l’extrême, l’issue est une crise

financière. L’impôt peut alors être l’instrument permettant d’éviter une telle issue qui serait

synonyme d’effondrement de l’activité économique, donc des recettes de l’Etat.

2. Il faut toutefois préciser que le recours à un tel instrument risque de ne pas avoir les effets

escomptés lorsqu’il est utilisé en période de récession. Dans ce cas en effet, la hausse des

prélèvements obligatoires risquent de créer un effet récessif tel que les recettes de l’Etat vont

diminuer.

II. Les impôts ne financent-ils pas des dépenses favorables à la croissance (donc aux recettes) ?

- pour certains : croissance (grâce aux entreprises !) ⇒ hausse des recettes de l’Etat, qu’il

utilise à des dépenses improductives ⇒ déclin, sclérose institutionnelle…

- pour d’autres : si les dépenses sont productives : courbe de Laffer de la croissance (Barro

(1990)

III. Le cas de la dette : une hausse des impôts pour réduire la dette ?

- Villieu (conclusion) : dette importante ⇒ augmentation du taux d’T optimal, parce que la

hausse de l’impôt permet de réduire la dette donc les dépenses improductives liées à sa

charge.

- distinction effets à court terme / long terme (effets récessifs de la hausse des T sont moins

importants en période d’expansion)

1

/

4

100%