Existe-t-il un seuil à ne pas dépasser pour le taux de

Existe-t-il un seuil à ne pas dépasser pour le taux de prélèvement obligatoire ?

ou

La courbe de Laffer

Prélèvements obligatoires : ensemble des prélèvements – impôts, taxes et cotisations sociales

– perçus par les administration publiques (APU : État, collectivités locales, administrations de

Sécurité sociale) auprès des agents économiques

Le taux de prélèvements obligatoires (ou taux d’imposition) est désigné également comme la

« pression fiscale et parafiscale ».

La question de l’intervention de l’État est indissociable de celle des prélèvements

obligatoires. En effet, comment l’État pourrait-il agir s’il n’avait aucune ressource. Et sa

source de revenu principale est l’ensemble des prélèvements obligatoires. (N’oublions pas les

nationalisations : le profit réalisé par les entreprises nationalisées va directement dans les

caisses de l’État ; mais cela reste un cas particulier.)

Problématique : Les prélèvements obligatoires, plus précisément, les variations du taux de

prélèvements obligatoires, ont-ils (-elles) une influence sur le comportement des autres

agents économiques (entreprises, ménages) ?

I Le renouveau classique ou l’économie de l’offre

L’idée que « trop d’impôts tuent l’impôt » (ou que « des hauts taux tuent les totaux »)

n’est pas nouvelle. Smith notait déjà en 1776 : « l’impôt peut entraver l’industrie du peuple et

le détourner de s’adonner à certaines branches de commerce ou de travail, qui fourniraient de

l’occupation et des moyens de subsistance à beaucoup de monde. Ainsi, tandis que d’un côté

il oblige le peuple à payer, de l’autre il diminue ou peut-être anéantit quelques-unes des

sources qui pourraient le mettre plus aisément dans le cas de le faire » (Recherches sur la

nature et les causes de la richesse des nations, liv. 5, chap. II, sect. 2, « Des impôts »).

Attention, on ne peut pas dire que Smith était contre toute imposition : pour lui, l’Etat devait

assurer les fonctions régaliennes, et également « réaliser les ouvrages d’art » (tout ce qu’il

était nécessaire de produire pour assurer le bon développement de l’économie, mais qui

n’était pas rentable) ; et pour cela, l’Etat doit avoir un minimum de recettes (!).

Quelques années plus tard, Jean Baptiste Say disait « qu'un impôt exagéré détruit la base

sur laquelle il porte ».

En 1844, un certain Jules Dupuit trace une courbe montrant comment les recettes fiscales

commencent par augmenter avec le taux d’imposition avant d’atteindre un maximum, seuil

critique au-delà duquel elles régressent jusqu’à être nulles (quand le taux d’imposition est égal

à %).

La théorie de l’offre (supply side economics) est un courant néo-classique qui prend son

essor dans les années 1970 dans un contexte de déréglementation et de libéralisation des

marchés (en particulier le marché du travail et les marchés financiers). Elle dirigée contre la

théorie et la politique économique de Keynes et constitue un retour à la tradition classique

d’Adam Smith, David Ricardo et Jean-Baptiste Say dont la « loi des débouchés » veut que

l’offre crée sa propre demande. Les économistes de l’offre (supply siders) dénoncent en

priorité tous les obstacles qui se dressent sur la route des entreprises et des ménages et qui

limitent leurs efforts productifs: c'est le cas des réglementations étatiques abusives et

étouffantes (comme le blocage des prix ou des revenus) et surtout de la pression fiscale.

Arthur B. Laffer (né en 1940) en est le principal représentant. On peut également citer Victor

A. Canto et Douglas H. Joines avec qui il a écrit Foundations of Supply-Side Economics.

Theory and Evidence, publié en 1983. Ils y étudient les effets macroéconomiques (sur les

revenus des facteurs, le marché du travail, la croissance économique) de la fiscalité à partir de

la théorie néo-classique « standard » du choix économique : les comportements de l’offre

obéissent à une logique de maximisation d’utilité, c’est-à-dire que les agents maximisent leur

satisfaction en minimisant leurs coûts et modifient leur choix en fonction des signaux du

marché, mais aussi en réponse aux actions de l’État. Selon eux, « […] il existe une structure

d’imposition qui maximise les recettes de l’État. Cette structure fiscale dépend de l’offre et de

l’élasticité de la production par rapport aux facteurs de cette production. »

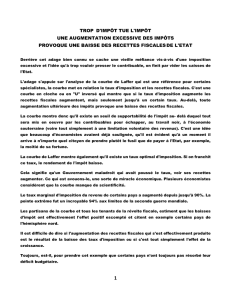

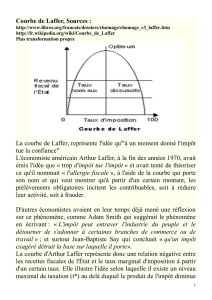

II La courbe de Laffer

La « courbe de Laffer » a été présentée en 1978 lors du congrès annuel de l’American

Statistical Association). L'objectif de cette courbe est de montrer l'existence d'un plafond de

recettes fiscales. Elle lie le taux d’imposition (tax rate), en abscisse, et les recettes fiscales

obtenues (tax revenues), en ordonnée. L'évolution des recettes fiscales est donc fonction du

taux marginal d'imposition.

Laffer illustre ici l'idée selon laquelle il existe un niveau maximal de taxation au delà duquel

le produit de l'impôt diminue. Lorsque le taux d’imposition est nul, son rendement est

évidemment nul. L’augmentation du taux marginal d'imposition engendre, dans un premier

temps, des recettes fiscales supplémentaires. Passé un point t* (point où les recettes fiscales

sont maximales), appelé le taux d’imposition optimal, l'augmentation du taux d'imposition

entraîne une baisse des recettes fiscales jusqu'au point où le taux d'imposition est égal à 100%,

mais lorsqu’il atteint 100 %, son la recette fiscale est nulle : l'impôt ne rapporte rien, car plus

personne n'a intérêt à produire (l'Etat "prend tout"). Le taux d’imposition optimal se révèle

compatible, à la fois avec l’investissement et avec les rentrées fiscales les plus fortes.

Face à une augmentation de la fiscalité, le travailleur ou l’épargnant réagit soit en

augmentant l’offre de travail ou d’épargne = effet-revenu de telle sorte que son revenu net ne

pâtisse pas de l’aggravation de la pression fiscale, soit en réduisant son offre de travail (au

profit du loisir) ou son offre d’épargne (au profit de la consommation) = effet de substitution.

Avant t*, lorsque le taux d’imposition s’élève, les recettes augmentent grâce à l’effet-

revenu mais de moins en moins vite. Au taux d’imposition t*, le produit de l’impôt (t* x la

base imposable) est maximal. Puis le supplément de recettes obtenu par la hausse du taux

d’imposition est alors négatif (les recettes fiscales diminuent), car un nombre croissant

d’agents ne produit plus de richesses supplémentaires, éliminant ainsi la source de l’impôt :

l’effet de substitution l’emporte largement sur l’effet-revenu.

Plus précisément, si l’on considère que les anticipations des agents sont « rationnelles »,

qu’ils prévoient les conséquences des mesures de politique économiques, toute hausse du taux

d’imposition au-delà de t* aura pour conséquence :

- d'une part, des effets désincitatifs sur le travail (les agents substituent au travail d’autres

activités : il se consacre aux loisirs ou à des activités moins taxées) et l'épargne (les

investisseurs renoncent à investir car les gains procurés sont en grande partie amputés par

l'impôt) ce qui entraîne une baisse du volume de production (=> ralentissement de la

croissance). Cette baisse du volume de production a pour effet de diminuer la base

d'imposition. A partir de t*, la hausse du taux d’imposition ne compense donc plus le

rétrécissement de la base d'imposition ;

- d'autre part, des comportements d'évasion et de fraude fiscales à l'origine de perte de

rentrées fiscales pour l'Etat. (Lorsque le contribuable joue sur les lacunes ou ambiguïtés de la

loi pour empêcher la réalisation de l'imposition il pratique l'évasion fiscale. Il y a fraude

lorsque l'action du contribuable implique une violation de la loi fiscale. Alors que la fraude

fiscale est fonction de la manière dont l'impôt est évalué et collecté ainsi que de l'étendue du

contrôle fiscal, l'évasion fiscale elle dépend de la manière dont la législation fiscale réussit à

définir les bases imposables.)

Plus les recettes fiscales baissent, plus l'État aura de difficultés à assurer les services

publics à moins d'augmenter encore le déficit public.

La courbe de Laffer visualise donc l’idée selon laquelle un niveau de recettes fiscales est

accessible au moyen de deux taux d’imposition très différents : un taux élevé portant sur une

assiette imposable réduite (en raison de forts effets de substitution) ou un taux faible, mais

frappant une masse de revenus bien plus étendue.

Laffer réaffirme ainsi la vision classique de l’offre en défendant le principe d’un impôt

modéré qui découle logiquement, dans l’idéologie libérale, de la place minimale accordée à

l’État. Le terme « économie de l’offre » est donc étroitement associé à la prescription

politique d’une baisse des taux d’imposition.

III Il faut baisser les impôts !

Face à la politique keynésienne de soutien de la demande, les économistes de l’offre

proposent d’accroître le potentiel de croissance de l’économie en diminuant les charges

fiscales. Selon Laffer, dans son article « Les hauts taux tuent les totaux », « Des taux

marginaux d’imposition plus faibles - même quand le taux moyen d’imposition ne change pas

- entraîneront par eux-mêmes plus de croissance économique. » La réduction des impôts

permet de diminuer le poids des charges fiscales sur les entreprises et de réduire la

pénalisation du travail et de l'épargne. Pour les économistes de l’offre, il convient,

parallèlement, de diminuer les charges de l'Etat-Providence, qui sont à l'origine de la hausse

d'impôts.

Cette analyse a eu un impact considérable aux Etats-Unis, où elle a accompagné - et

justifié - les mouvements dits de révolte des contribuables (qui ont commencé en 1978 avec le

vote de la proposition 13 en Californie, destinée à limiter la fiscalité foncière).

Ces mouvements de baisse de l'impôt se sont ensuite étendus à tous les USA et ont servi de

support à la campagne présidentielle de Ronald Reagan. Ils ont inspiré sa politique de

réduction de l'impôt sur le revenu, comme celle de Mme Thatcher.

Selon Laffer, dans son article « Les hauts taux tuent les totaux », « La baisse du taux marginal

d’imposition sur les tranches supérieures des revenus a été l’un des piliers des

“Reaganomics”. Comme prévu, elle a entraîné un surplus de rentrées fiscales (7% par an), et

92 mois d’expansion entre 1982 et 1990. Le taux de chômage est tombé de 9,7% à 5,3%. Les

effets sociaux de cette baisse des impôts ont été les suivants : les contribuables aux revenus

les plus élevés ont payé entre 18 et 28% d’impôts en plus, les taux d’activité et de salaire des

femmes ont augmenté, 18 millions d’emplois ont été créés. »

IV Mais …

Si Laffer, Canto et Joines, dans Foundations of Supply-Side Economics. Theory and

Evidence, présentent des modèles pour déterminer l’imposition optimale et tentent de fournir

des preuves empiriques, ces dernières sont cependant liées aux hypothèses simplificatrices et

restrictives des modèles proposés.

Leur raisonnement est cohérent et réaliste, vraisemblable mais pas certain. Si personne

n'aime payer des impôts, surtout lorsque ceux-ci sont perçus comme étant trop élevés, il serait

vain de croire que le niveau d'activité et le dynamisme d'une société dépendent principalement

de la charge fiscale. En effet, limiter la fiscalité parce qu’elle correspond à un « prélèvement »

sur les richesses créées, c’est oublier que l’impôt sert à financer des dépenses publiques. Or

les infrastructures, l’éducation ou la recherche financées par l’impôt ont une incidence

positive sur le développement économique.

De plus comme aucune étude empirique n'a été effectuée, personne ne peut situer

précisément le taux optimal d’imposition t* et ce dernier ne sera pas constant, car les besoins

d'un Etat ne sont pas toujours les mêmes. Car d'autres facteurs entrent aussi en ligne de

compte. La confiance dans l'avenir, le contexte économique général, la prise de risque des

investisseurs.

Les économistes restent donc sceptiques sur l’économie de l’offre, d’autant plus que

cette analyse théorique s’accorde mal aux données empiriques et à l’expérience Reagan, où la

baisse des taux d’imposition a coexisté avec des déficits budgétaires extrêmement élevés, une

faible croissance du produit et une faible épargne. (Comme quoi, en choisissant les données

qu’on présente, on peut donner deux visions complètement différentes d’une même situation

…) Lorsque le taux de croissance est élevé, il est possible qu’un allégement fiscal ait des

effets positifs. En revanche, dans un contexte macroéconomique plus difficile, aucune

validation empirique n’a montré que la réduction d’impôts était suffisante pour modifier les

anticipations des agents.

Conclusion

Si les partisans de l’offre (Ricardo, Say) l’avaient emporté au XIXe siècle, le

renouveau du mouvement au XXe siècle semble s’être soldé par un échec aussi bien au niveau

théorique qu’empirique. Son influence demeure néanmoins par son argumentaire idéologique

en faveur d’un État moins interventionniste.

Note impertinente : sur tous les modèles de la courbe de Laffer, y compris celui présenté par

Laffer lui-même, le taux optimal se situe exactement à 50 %. Sans doute faut-il y voir des

raisons purement esthétiques, mais on peut tout de même remarquer que la Suède, et plus

généralement les pays scandinaves, cumulent un taux de PO qui dépasse tout juste les 50 % et

un déficit qui leur vaudrait les honneurs du Pacte de stabilité s’ils n’avaient pas décliné

l’honneur d’y participer…

1

/

4

100%