Sûretés Commerciales : Nantissement, Cautionnement, Crédit Documentaire

1

LES SURETES COMMERCIALES

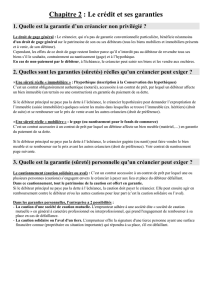

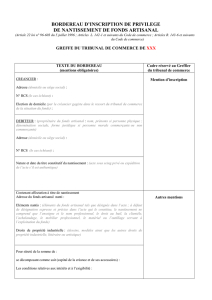

I – LE NANTISSEMENT DU FONDS DE COMMERCE

A. LES FORMES DU NANTISSEMENT

1. Le nantissement conventionnel

Assiette maximale : « l'enseigne et le nom commercial, le droit au bail, la clientèle et

l'achalandage, le mobilier commercial, le matériel ou l'outillage servant à l'exploitation du

fonds, les brevets d'invention, les licences, les marques industrielles et généralement les droits

de propriété industrielle, littéraire ou artistique qui y sont attachés ».

Le nantissement est un acte de disposition, puisqu’il peut entraîner la vente forcée du fonds.

Le contrat de nantissement est nécessairement écrit. L'acte doit en outre être « dûment

enregistré ».

L'inscription ne conserve le privilège du créancier que pendant dix ans à compter de sa date.

2. Le nantissement judiciaire

a) Nécessité de la saisine du juge

Toute personne dont la créance paraît fondée en son principe peut solliciter du juge

l'autorisation de pratiquer une mesure conservatoire sur les biens de son débiteur sans

commandement préalable, si elle justifie de circonstances susceptibles d'en menacer le

recouvrement.

Cette mesure a un caractère conservatoire : elle permet de préserver les droits du créancier

s’il doit engager une procédure.

b) Formalités et délais

i) Le créancier doit, après obtention de l'autorisation, engager ou poursuivre une procédure

permettant d'obtenir un titre exécutoire dans le mois qui suit l'exécution de la mesure.

ii) De même, la mesure conservatoire doit être inscrite au greffe dans un délai de trois mois à

compter de l'ordonnance.

iii) La publicité provisoire doit être confirmée par une publicité définitive. Elle est

opérée, par inscription au greffe dans un délai de deux mois du jugement qui n'est susceptible

d'aucun recours suspensif d'exécution.

2

B. LES EFFETS DU NANTISSEMENT

C'est la date de l'inscription au greffe qui commande le rang dans lequel les créanciers sont

inscrits. Si deux créanciers sont inscrits le même jour, ils viennent en concurrence.

1. Absence de dépossession du débiteur

Le nantissement du fonds de commerce étant une sûreté sans dépossession du débiteur, ce

dernier conserve la propriété du fonds.

2. Droit de préférence

Le droit de préférence s'exerce sur le capital de la créance, c'est-à-dire sur le montant de celle-

ci tel qu'il a été indiqué dans l'inscription, et joue également pour les intérêts mais seulement à

concurrence de deux années.

3. Droit de suite

« Le privilège du créancier gagiste suit le fonds en quelques mains qu'il passe. » Tel est le

principe par lequel la loi consacre le droit de suite.

4. Protection des créanciers en cas de déplacement du fonds, de résiliation du bail ou de

déspécialisation du fonds

a) Le déplacement du fonds

b) La résiliation du bail

c) La déspécialisation du fonds

II – LES AUTRES GARANTIES USUELLES DU COMMERCE

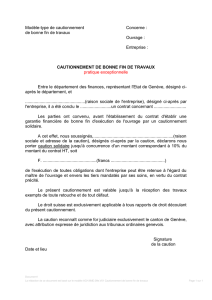

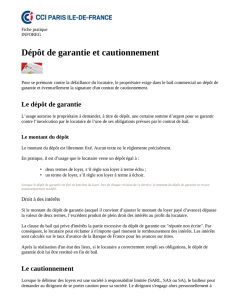

A. LE CAUTIONNEMENT

1. Une garantie accessoire

Le "cautionnement" est une sûreté personnelle par laquelle une personne nommée "la caution"

s'engage à l'égard d'une troisième dite "le bénéficiaire du cautionnement" à payer la dette du

débiteur principal, pour le cas où ce dernier faillirait à ses engagements.

La caution est une garantie accessoire : elle ne s’exerce que si le débiteur principal n’a pas

été en mesure de régler sa dette et si toutes les procédures possibles ont été engagées contre

lui sans succès.

Le cautionnement peut être simple ou solidaire.

3

Le contrat de cautionnement peut être civil ou commercial ; le principe est que le contrat de

cautionnement est un contrat civil, néanmoins dès lors que l'engagement de la caution porte

sur une dette commerciale, le contrat devient commercial

2. Un formalisme rigoureux

L’article 1326 du Code civil dispose que l’engagement de la caution doit être constaté dans un

titre qui comporte sa signature ainsi que la mention écrite par elle-même, de « la somme ou de

la quantité en toutes lettres et en chiffres. En cas de différences, l’acte sous-seing-privé vaut

pour la somme écrite en toutes lettres ».

La violation de l'article 1326 n'entraîne pas la nullité du cautionnement.

En droit commercial, le formalisme est moins rigoureux : il faut toutefois que la somme

cautionnée soit clairement mentionnée.

Les créanciers professionnels ont également des obligations d’information, obligations

renforcées en ce qui concerne les établissements de crédit.

3. Une garantie personnelle portant sur le patrimoine du garant

Si le cautionnement est mis en œuvre, l’ensemble des biens de la caution peut être mis en

vente pour régler le créancier.

B. LA GARANTIE AUTONOME OU A PREMIERE DEMANDE

1. Définition

Les garanties à première demande sont surtout utilisées pour les échanges commerciaux

internationaux.

Une garantie à première demande est un acte par lequel une banque s'engage à payer, à la

demande du bénéficiaire, une somme d'argent déterminée sans pouvoir soulever d'exception,

d'objection ou de contestation tenant à l'exécution de l'obligation garantie aux termes du

contrat de base (ou contrat commercial).

La garantie à première demande est autonome par rapport au contrat de base.

Au niveau international, la Chambre de Commerce Internationale a mis au point un

régime, « Règles uniformes pour les garanties à première demande » auquel les parties

peuvent se référer dans la garantie pour s’entourer d’un cadre juridique clarifiant un ensemble

de points.

2. Caractères

Pour être en présence d’une garantie à première demande, plusieurs conditions fondamentales

doivent être réunies :

4

- La garantie doit être autonome : l’engagement du garant doit être autonome et distinct des

obligations garanties.

- L’engagement doit être exprès.

Il existe plusieurs variantes de garantie à première demande :

La garantie à première demande absolue

La garantie à première demande subordonnée à la présentation de documents ;

par exemple un rapport d’expert, ou une sentence arbitrale.

La garantie à première demande justifiée.

C. LE CREDIT DOCUMENTAIRE

1. Définition

Le Crédit Documentaire (appelé « Crédoc ») est l'opération par laquelle une Banque (la

« Banque Emettrice ») s'engage d'ordre et pour compte de son Client Importateur (le

« Donneur d'Ordre ») à régler à un Tiers Exportateur (le « Bénéficiaire ») dans

un Délai déterminé, via une Banque intermédiaire (la Banque Notificatrice)

un Montant déterminé contre la remise de Documents strictement conformes justifiant la

valeur et l'expédition des Marchandises.

Le Crédit Documentaire est soumis aux Règles et Usances Uniformes de la Chambre de

Commerce Internationale.

Il est essentiellement utilisé en commerce international, en « import-export » : le crédit

documentaire a ainsi pour but de pour protéger le vendeur et l’acheteur.

2. Déroulement d’un paiement par crédit documentaire

Les différentes étapes sont les suivantes

a) Instructions d’ouverture

b) Ouverture

c) « Notification » ou « confirmation » du crédoc

d) Le bénéficiaire obtient du transporteur le document de transport.

e) Le bénéficiaire remet l’intégralité des documents à la banque confirmatrice.

f) La banque confirmatrice vérifie les documents puis les transmet à la banque émettrice

et paie le bénéficiaire

5

g) a banque émettrice reçoit les documents, les vérifie, règle la banque confirmatrice (à

vue ou à l’échéance), débite son client (à vue ou à l’échéance) et lui remet les

documents.

h) Le donneur d’ordre reçoit les documents et retire les marchandises à l’aide des

documents.

3. Les types de crédit documentaire

a) Le crédit documentaire irrévocable : l’engagement de la banque émettrice ne peut être

modifié ou annulé sans l’accord de toutes les parties au crédit et notamment du

bénéficiaire

b) Le crédit documentaire irrévocable et confirmé : le vendeur peut exiger que le crédit

en sa faveur soit confirmé ; la banque notificatrice devient alors la banque

confirmatrice.

D’un point de vue juridique, le crédit documentaire s’est doté dès 1933, sous l’égide de la

Chambre de Commerce Internationale (CCI), d’une codification internationale précise.

1

/

5

100%