LE PHENOMENE DE BLANCHIMENT LA LUTTE CONTRE LE

1

BLANCHIMENT ET RECUPERATION D’AVANTAGES PATRIMONIA U X ILLEGAUX

LE PHENOMENE DE BLANCHIMENT

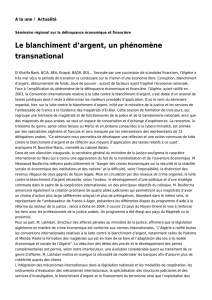

Il est de notoriété publique que l'appât du gain constitue presque toujours le principal moteur de la

commission d'infractions.

La plupart des phénomènes de criminalité prioritaires du Plan national de sécurité – dont le trafic de

stupéfiants, la traite des êtres humains, le trafic d’armes, la fraude, les vols organisés – s’accompagnent

d’immenses profits.

Les auteurs cherchent le plus souvent à utiliser une partie de leurs profits dans l’économie légale sans

être inquiété. Pour cela, ils vont les garder hors de la vue des instances de recherche, et tenter, autant

que possible, d’en dissimuler l’origine illégale. C’est lorsqu’ils laissent entendre qu’il s’agit d’avoirs

obtenus légalement qu’ils se rendent coupables de blanchiment.

Les avantages patrimoniaux issus de l’infraction de base forment l’objet de l’infraction de blanchiment. En

les blanchissant, les auteurs peuvent utiliser tranquillement ces fonds criminels dans l’économie légale,

financer d’autres activités criminelles et obtenir des positions de force. En d’autres termes, le blanchiment

permet à la criminalité de persister. Il entraîne également dans son sillage toutes sortes d’infractions qui

lui sont liées (concurrence déloyale, corruption, fraude, abus de sociétés) et met l’intégrité du système

financier en péril. Le Fonds monétaire international (FMI) évalue d’ailleurs l’ampleur totale des fonds

blanchis à environ 2 à 5 % du PIB mondial.

LA LUTTE CONTRE LE BLANCHIMENT

La lutte contre le blanchiment d’argent comprend un volet préventif et un volet répressif, qui sont repris

dans le cadre de nombreuses obligations internationales.

Le volet préventif

La loi du 11 janvier 1993 impose une série d’obligations à différents acteurs du monde économique et

financier afin de prévenir au maximum les infractions de blanchiment. Il est crucial de protéger, contre

tout abus à des fins criminelles, les canaux par le biais desquels le processus de blanchiment peut se

dérouler. Ainsi, les banques, bureaux de change, compagnies d’assurances-vie, notaires, agents

immobiliers, casinos, réviseurs d’entreprises, comptables, et autres doivent constamment être attentifs

aux opérations ou faits de leurs clients qui pourraient avoir un lien avec le blanchiment de fonds (ou le

financement du terrorisme).

En cas de soupçons, ils sont tenus d’en informer sans délai la Cellule de traitement des informations

financières (CTIF). Ils doivent également conserver les informations relatives à leurs clients et aux

opérations de ces derniers (Know Your Customer, devoir de diligence à l’égard de la clientèle), prévoir

2

une organisation adaptée et des procédures de contrôle interne, former leur personnel en matière

d’opérations suspectes, désigner un responsable blanchiment, etc.

La CTIF, de son côté, vérifie si les transactions suspectes sont fondées ou non et examine s’il existe un

lien avec une infraction sous-jacente. S’il existe des indices sérieux de blanchiment, elle décide de les

transmettre au parquet. Une partie des éléments (output) qui ressortent de ce système préventif se

retrouve de cette façon dans le volet répressif et leur approche va nécessiter la mise en œuvre d’une

capacité policière. La CTIF représente la source la plus importante de dossiers de blanchiment pour les

parquets.

Par ailleurs, il existe différentes instances chargées de s’assurer que la loi sur le blanchiment est

respectée par les acteurs soumis à l’obligation de déclaration (la Banque nationale, le SPF Économie, la

FSMA). Elles peuvent imposer des amendes administratives lorsque les déclarants soumis à l’obligation

de déclaration ne se sont pas montrés suffisamment consciencieux.

Une autre mesure pour lutter contre le blanchiment est la limitation des paiements en espèces, dont la

surveillance est assurée par le SPF Economie. Par exemple, il est interdit au particulier d’acquitter en

espèces un montant de 3 000 € ou plus sur le prix de la vente par des commerçants et prestataires de

services. Cela vaut également pour l’achat de métaux précieux par les commerçants. Enfin, le paiement

en espèces pour ce qui est de la vente de biens immobiliers n’est plus permis depuis le 1

er

janvier 2014.

Dans le cas de transport transfrontalier, une obligation de déclaration de transport d’argent liquide est

d’application. Toute personne physique qui entre sur le territoire de l’Union européenne ou le quitte en

transportant de l’argent liquide d’un montant de 10 000 € ou plus est tenue de déclarer ce montant (en

Belgique, à la Douane). Pour ce qui est du transport transfrontalier à l’intérieur de l’Europe, cette

obligation de déclaration s’applique uniquement si la question est posée lors d’un contrôle.

Le volet répressif

Le volet répressif englobe non seulement l’incrimination du blanchiment (art. 505, alinéa premier, 2° à 4°

CP) mais également les instruments permettant de s’emparer des gains criminels. Pour lutter

efficacement contre la criminalité, il est en effet indispensable de récupérer les gains criminels qui y sont

liés.

La définition pénale du blanchiment est très large. Toute infraction débouchant sur un gain financier,

quelle qu’en soit la nature (crime, délit, contravention), peut entrer en ligne de compte comme infraction

de base du blanchiment. De plus, le blanchiment est une infraction autonome, ce qui signifie que le seul

fait de tenter de faire passer pour légale l’origine illégale des avoirs criminels constitue une infraction. Le

blanchiment est également une infraction continue. A chaque fois que de nouveaux investissements, de

nouvelles transactions sont réalisés avec cet argent criminel, l’infraction se poursuit.

3

La poursuite de cette infraction est prise en charge par la Police judiciaire fédérale (Col 2/2002). Ce sont

en première instance les PJF des arrondissements qui sont concernées, mais des enquêtes de

blanchiment sont également conduites au niveau central par l’Office central de lutte contre la délinquance

économique et financière organisée (DJSOC/OCDEFO). Les autres acteurs qui interviennent dans ce

volet répressif sont : le procureur et le juge d’instruction qui décident d’entamer des poursuites et saisies ;

le juge qui prononce les confiscations ; et enfin, l’Organe central pour la saisie et la confiscation (OCSC)

qui gère les fonds et biens saisis et confisqués.

Il apparaît donc clairement que la lutte contre le blanchiment est l’affaire de plusieurs acteurs. Une

approche intégrée et intégrale est dès lors indispensable pour une lutte efficace contre le blanchiment.

De plus, le blanchiment d’argent constituant par ailleurs un phénomène criminel présentant très souvent

un caractère international, la lutte contre celui-ci dépend fortement de la collaboration internationale.

LIENS UTILES

http://www.ctif-cfi.be

http://www.fatf-gafi.org

http://ec.europa.eu/internal_market/company/financial-crime/index_en.htm

http://ec.europa.eu/taxation_customs/customs/customs_controls/cash_controls/index_en.htm

www.coe.int/moneyval

1

/

3

100%