Economie Approfondie – Baccalauréat Blanc n°3 – Sujet 2 Il est

Economie Approfondie – Baccalauréat Blanc n°3 – Sujet 2

Il est demandé au candidat de répondre à la question posée par le sujet :

en construisant une argumentation ;

en exploitant le ou les documents du dossier ;

en faisant appel à ses connaissances personnelles.

Il sera tenu compte, dan la notation, de la clarté de l’expression et du soin

apporté à la présentation.

Sujet : Quelles ont été les causes de la globalisation financière ?

DOCUMENT 1 :

Indicateur de Libéralisation Financière du FMI

dans différents pays européens :

Clé de lecture : une faible libéralisation financière correspond à un indicateur proche

de zéro, une forte à un indicateur proche de 100.

Note : l’indicateur de libéralisation financière combine 7 paramètres :

- le contrôle du crédit

- le contrôle des taux d’intérêts

- les droits de douane

- la réglementation bancaire

- les privatisations

- le contrôle des capitaux

- le contrôle des opérations de

bourse

DOCUMENT 2 :

« Lorsque les ministres des Finances et les banquiers centraux des

grands pays industrialisés se réunissent à Bretton Woods, à la fin de la

Seconde Guerre mondiale, ils cherchent à s'assurer que les mouvements

spéculatifs de capitaux à court terme, qui ont tant déstabilisé l'économie

mondiale durant l'entre-deux-guerres, ne vont pas se reproduire. Ils

choisissent alors de rebâtir un système de financement des économies

organisé et contrôlé sur une base nationale en limitant la circulation

internationale des capitaux.

« Mais, à partir des années 50, les grands banquiers de Londres

constatent le déclin relatif de l'économie britannique […]. Désireux de

défendre la prédominance de la place financière de Londres, ils favorisent

alors les activités de dépôts et de prêts en dollars, en dehors des Etats-

Unis. Ils créent ainsi le marché des eurodollars, des dollars utilisés hors du

territoire américain, qui contribuent d'abord à financer le commerce

international et accompagnent ensuite l'essor des investissements à

l'étranger, puis celui de l'internationalisation des placements financiers. […]

« L'étape suivante est celle de la libéralisation des taux de change, au

début des années 70. Plutôt que de réduire leur croissance pour diminuer

leurs importations et réduire les tensions sur le dollar, les Etats-Unis

préfèrent dévaluer leur monnaie, décidant unilatéralement de mettre fin au

système de changes fixes mis en place à Bretton Woods. Les partisans de

la libéralisation des taux de change soulignent tous les bénéfices potentiels

de ce nouveau régime de change. Il doit permettre de supprimer les

déséquilibres des échanges extérieurs car, libérés, les taux de change

évolueront de manière harmonieuse : les pays en excédent verront les

capitaux affluer et donc leur taux de change s'apprécier (et ceux en déficit

leur taux se déprécier), ce qui contribuera à rééquilibrer les soldes

extérieurs. Une situation qui, de plus, redonne de l'autonomie aux politiques

monétaires nationales en faveur de la croissance et de l'emploi : puisque

les taux de change évoluent librement, pas besoin d'augmenter les taux

d'intérêt, et donc de renchérir le coût du financement de l'économie, pour

défendre la devise en cas d'attaque.

« Les gouvernements ont donc joué un rôle essentiel dans le

développement de la mondialisation financière. Les acteurs financiers

privés les ont accompagnés ».

Chavagneux, « Histoire et bilan de la mondialisation financière »,

Alternatives Economiques Hors-Série n°75 , 2007

Quelles ont été les causes de la globalisation financière ?

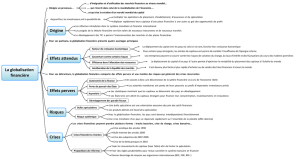

La globalisation financière, qui désigne l’intégration mondiale des marchés

financiers (marché de capitaux, marché des changes, marché des dérivés), est

apparue dans sa forme moderne aux alentours des années 1980. Mais quelles en

ont été ses causes ?

La première cause est le développement de la mondialisation. En effet, avec

le commerce international qui reprend sous le système de Bretton Woods, les

entreprises sont de plus en plus incitées à acheter des devises sur le marché des

changes. Dans le même temps, elles vont commencer à développer leurs activités

de financement international, en investissant à l’étranger dans d’autres pays.

Exemple : « les grands banquiers de Londres […] créent ainsi le marché des

eurodollars, des dollars utilisés hors du territoire américain, qui contribuent d'abord

à financer le commerce international et accompagnent ensuite l'essor des

investissements à l'étranger » (document 2).

La deuxième cause est la modification des législations en réaction aux

mutations du commerce international et de la finance internationale. Pour

accompagner les échanges croissants sur les marchés de biens et de services, et

sur les marchés de change, les Etats, et les Etats-Unis en tête, ont réduit les droits

de douane et mis fin au système de change fixe pour passer au système de change

flottant. Exemple : on a assisté à la réduction des droits de douane et du contrôle

des capitaux (document 1). Les variations au jour le jour du prix des monnaies a

dès lors rendu possible l’apparition d’un marché de produits dérivés, qui assurent

notamment contre les variations des prix des devises au cours du temps.

Cette modification des législations source de globalisation financière peut être

résumée par ce qu’on appelle les 3D. La déréglementation, 1er D, a tout d’abord

permis la globalisation financière en augmentant le nombre possible de produits

financiers et de comportements financiers dans le monde. Exemple : l’ensemble

des grands pays européens a réduit le contrôle du crédit, le contrôle des capitaux et

le contrôle des activités boursières (document 1). Le décloisonnement, 2ème D, a

ensuite permis la globalisation financière en permettant aux banques d’accéder

plus largement à la finance directe et donc à utiliser leur capacité de crédit pour

financer des activités boursières. Exemple : l’ensemble des grands pays européens

a libéralisé la réglementation bancaire (document 1). La désintermédiation, 3ème D,

a enfin permis la globalisation financière en incitant les acteurs financiers à se

financer sur les marchés financiers plutôt qu’auprès des banques. Exemple : selon

l’INSEE, sur 100 euros de financement aux entreprises en 1978, 40 euros

provenaient de crédits bancaires contre 30 euros en 2009 (cours).

La troisième cause de la globalisation financière est le progrès technique. En

effet, l’existence d’un marché financier mondial unique nécessite des techniques de

communication permettant de relier très rapidement différents points du globe. Ce

sont donc les NTIC, avec leurs réseaux, mais aussi la capacité de réaliser de très

nombreuses opérations financières à la seconde (trading de haute fréquence), qui

ont permis l’unification du marché financier mondial et donc la globalisation

financière.

1

/

3

100%