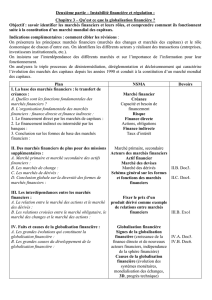

corrigé du devoir d0045

ÉCONOMIE – CORRIGÉ DU DEVOIR D0045

EFC C0045

- 1 -

CORRIGÉ DU DEVOIR D0045

Pour traiter cette question, il convient d'exposer, en premier lieu, les évolutions des

marchés financiers. Puis, il s'agit d'expliquer quels ont été les effets bénéfiques de la

globalisation des marchés financiers sur l'économie réelle, avant de présenter les

effets négatifs de cette mondialisation.

INTRODUCTION

Le montant des transactions sur les marchés financiers internationaux, c'est-à-dire

l'ensemble des marchés (marchés des capitaux à long terme, marché monétaire, marchés

des changes) où se négocient des titres (actions, obligations) et des actifs financiers

(devises...) est aujourd'hui 50 fois plus important que la valeur du commerce international.

Le terme d'économie réelle fait référence aux activités qui consistent à produire des biens et

des services. Le financement de ces activités peut se faire de différentes manières : par

autofinancement, de façon indirecte par recours au crédit, ou encore de façon directe, sur

les marchés financiers (vous développerez les différents types de financement). Ces

derniers jouent un rôle indispensable dans le financement de l'économie. Mais avec la

globalisation des capitaux, ils sont devenus instables et trop souvent déconnectés des

besoins de la sphère réelle. Comment ne pas frémir en songeant aux conséquences d'un

éventuel déplacement brutal de telles masses de capitaux ? La perspective d'obtenir des

gains importants quasi immédiats sur les marchés financiers ne condamne-t-elle pas de

nombreux investissements productifs créateurs d'emplois, en privilégiant les investissements

financiers purement spéculatifs au détriment des investissements productifs ?

Pour traiter le sujet, il convient donc d'étudier les causes et les avantages attendus du

développement des marchés financiers internationaux. Puis nous analyserons les

contraintes qu'imposent les marchés financiers et les risques liés à un développement trop

rapide et incontrôlé de ces marchés.

ÉCONOMIE – CORRIGÉ DU DEVOIR D0045

EFC C0045

- 2 -

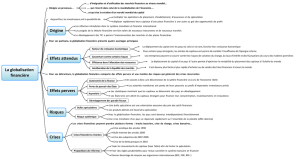

I. CAUSES ET AVANTAGES DU DÉVELOPPEMENT DES MARCHÉS

FINANCIERS

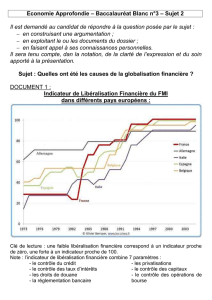

Depuis le début des années quatre-vingts, de nombreux pays sont passés d’une économie

d’endettement (les banques attribuent la ressource financière) à une économie de marchés

financiers (les entreprises et l’État trouvent leur financement directement auprès des par-

ticuliers). Traditionnellement, le financement des entreprises se faisait pour l’essentiel par

l’endettement auprès des banques ; les pouvoirs publics contrôlaient par ailleurs étroitement

le crédit, en fixant le coût de refinancement des banques et en limitant les volumes de crédit

accordés. Enfin le système bancaire français se caractérisait par un très fort cloisonnement

entre les différents canaux de distribution du crédit, en fonction du public particulier auquel

s’adressait chacune des banques (Crédit agricole, Crédit foncier, Banque populaire...), de la

nature des crédits proposés (crédit à la consommation, au logement...) et des incitations à

l’investissement que l’État voulait donner dans différents secteurs de la vie économique

(industrie, logement, agriculture...).

La loi bancaire de 1984 a introduit plus de souplesse dans ce système de crédit administré à

travers différentes mesures, qualifiées de « règle des 3 D » : la déréglementation a conduit à

la suppression de l’encadrement du crédit (1987) et la fin du contrôle des changes (1990) ;

le décloisonnement a introduit le principe de banque universelle sur le modèle anglo-saxon,

supprimant les spécialisations des établissements bancaires ; la désintermédiation, enfin, a

traduit le souci d’attribuer un plus grand rôle aux marchés de titres dans le financement des

entreprises.

Les marchés financiers ont permis d’améliorer le financement de l’économie

L’évolution vers une économie de marchés financiers induit tout d’abord une meilleure

maîtrise de l’inflation, en diminuant le recours au crédit. Le crédit, qui se traduit par un

processus de création monétaire, est générateur d’inflation car il accroît le volume des

liquidités en circulation, à l’inverse des marchés financiers qui mettent en relation des

besoins de financement avec des disponibilités déjà existantes.

En second lieu, les marchés financiers permettent une diversification du risque pour les

prêteurs, notamment grâce à l’intégration internationale. Les prêteurs vont donc accepter de

financer des projets en moyenne plus risqués, dès lors qu’ils peuvent diminuer leur risque

total par des stratégies de diversification de portefeuille d’actifs. Une banque, en revanche,

supportera seule le coût d’un échec si elle finance un mauvais investissement : elle est donc

plus « réticente au risque » que les marchés financiers. La libéralisation des marchés

financiers va ainsi permettre un relèvement de l’investissement et donc de la croissance.

Les marchés financiers exercent également un contrôle permanent de court terme sur la

santé financière des entreprises et les décisions prises par leurs dirigeants, alors qu’un

établissement de crédit ne peut réaliser ce contrôle qu’au moment où il octroie le prêt, c’est-

à-dire dans la phase la plus en amont. L’information sur la valeur des actifs est contenue

ÉCONOMIE – CORRIGÉ DU DEVOIR D0045

EFC C0045

- 3 -

dans leur prix, qui synthétise à chaque instant toutes les informations pertinentes

disponibles.

Enfin, l'introduction de la concurrence dans le système permet une meilleure allocation des

ressources entre les pays en facilitant la rencontre des agents à capacité de financement

avec ceux ayant un besoin de financement (financement des pays émergents facilité par

exemple), de quoi apporter plus de croissance à l'économie mondiale.

Bien entendu, ces avantages attendus des marchés financiers ont une contrepartie. En effet,

un tel développement ne se fait pas sans conséquences pour l'économie.

II. LES CONTRAINTES ET RISQUES LIÉS AU DÉVELOPPEMENT DES

MARCHÉS FINANCIERS

(Il s'agit ici de reprendre les différents points développés dans la leçon 23, nous en

proposons d'autres ici qui complèteront votre présentation).

Le bilan de la politique de libéralisation des marchés financiers reste pourtant controversé, et

l’on pourrait parler à l’heure actuelle en France d’un système de financement « mixte »:

l’intermédiation bancaire reste forte pour les particuliers (ménages) et pour les PME, mais

les financements sur les marchés de titres se sont considérablement développés pour les

grandes entreprises.

Le développement des marchés financiers a par ailleurs significativement réduit les marges

de manoeuvre des gouvernements dans la conduite des politiques économiques, dans un

contexte plus général de réduction des dépenses publiques. Si les gouvernements se sont

volontairement « liés les mains » en se désengageant du système de financement, il est

légitime de s’interroger sur les conséquences d’une telle politique aujourd’hui. La politique

budgétaire est elle aussi affaiblie par la nécessité d’une plus grande maîtrise des dépenses

publiques, en vue de gagner la confiance des marchés financiers qui drainent l’épargne

nécessaire au refinancement de cette dette. Lorsque la dette publique apparaît excessive,

les marchés demandent une prime de risque plus importante, d’où une hausse des taux

d’intérêt, ce qui peut accroître la charge de la dette pour les États. De plus, le financement

de la dette publique par emprunt exige également le maintien de taux d'intérêt aptes à

séduire les investisseurs étrangers et les spéculateurs. Cela ne peut que décourager

l'investissement productif des entreprises et donc fragiliser la croissance.

Mais, c’est surtout l’instabilité inhérente aux marchés financiers qui risque de peser sur les

possibilités de croissance des économies. L’extrême volatilité des cours alimente en effet

une incertitude qui peut miner la confiance des producteurs et des consommateurs. La

circulation rapide de l’information dans une économie mondialisée favorise des

comportements moutonniers et des engouements irrationnels pour certains types de

placements, qui s’avèrent désastreux à long terme. On en a vu un exemple lors de la crise

d’Asie du Sud-Est en 1997, où une phase d’euphorie et de spéculation boursière a été suivie

d’une brusque crise de confiance, ce qui a entraîné un retrait brutal des capitaux étrangers.

Dans ce contexte, toute nouvelle information susceptible de modifier la valeur boursière de

l’entreprise peut donner lieu à des spéculations de la part des opérateurs boursiers qui sont

ÉCONOMIE – CORRIGÉ DU DEVOIR D0045

EFC C0045

- 4 -

souvent sans lien avec les conséquences réelles de l’information. Les opérateurs ne jugent

pas une action en fonction de la valeur fondamentale de l’entreprise qui l’a émise, mais en

fonction de ce que pensent les autres opérateurs de cette action, puisque c’est cet avis qui

va, à terme, déterminer la valeur de l’action par le jeu de l’offre et de la demande. Il y a bien,

dans cette perspective, une totale déconnection entre la sphère réelle et la sphère

financière.

Un autre canal de transmission des marchés financiers vers l’économie réelle transite par le

comportement des entreprises elles-mêmes. Face aux pressions croissantes des

actionnaires, celles-ci cherchent à accroître leur valeur boursière par tous les moyens :

fusions acquisitions, rachat d’actions, montages financiers qui s’éloignent parfois de l’activité

de base de l’entreprise et n’ont que peu de cohérence industrielle. Vivendi Universal, dont

l’activité première était la distribution d’eau, s’est tourné vers la musique, les

télécommunications et les jeux vidéo sans obtenir le succès escompté.

Enfin, la globalisation financière est à l'origine de nombreuses crises financières qui se

propagent, telles des virus, d'un pays à l'autre. Elles sont notamment dues : (vous

développerez cet argument, les éléments principaux étant présentés ci-dessous.)

aux réactions massives aux informations susceptibles d'entraîner une diminution de

la rentabilité des portefeuilles de titres (stratégies de désinvestissements massifs des

spéculateurs), donc risque d'éclatement des bulles spéculatives ;

à l'instabilité accrue des taux d'intérêt (et des taux de change) qui favorise la

spéculation grâce au déplacement immédiat et massif des capitaux.

CONCLUSION

La libéralisation des marchés financiers devait permettre une réduction des coûts de

financement et une meilleure allocation des capitaux. Pourtant, l'observation de la réalité ne

confirme pas ces deux tendances. Par ailleurs, les innovations financières conjuguées aux

progrès de la technologie ont favorisé la naissance de « bulles spéculatives » aux

conséquences redoutables.

1

/

4

100%