TROP D`IMPÔTS ? APPARENCE OU REALITE ?

1

TROP D’IMPÔTS ? APPARENCE OU REALITE ?

Sources : Observatoire des inégalités. Voir en particulier « L’état de la pauvreté en France »

Haut Conseil des finances Publiques. Conseils des prélèvements obligatoires

Remarques liminaires :

- La recherche d’une croissance provoquée par une baisse des salaires est symptomatique

d’une faiblesse plutôt que d’une force. Les pays qui ne disposent pas d’un salaire minimum, le

salaire est fixé selon l’offre et la demande ou l’inverse (cas du Royaume-Uni et de

l’Allemagne pour le secteur des services)

Avant l’instauration de la monnaie unique, chaque pays ajustait ses prix à l’exportation par

une modification de la parité de sa devise sur le marché financier (dévaluation) Actuellement

le salaire, un des éléments composant du prix joue ce rôle. Il en est ainsi en Espagne,

Grèce…Cela est valable à l’exportation uniquement par un effet sur l’offre. On espère ainsi

par la suite une répercussion sur la demande intérieure.

- Le système fiscal français a été construit notamment pour aider à réduire les inégalités. Les

impôts ne tombent pas dans un trou noir. Ils financent des dépenses publiques (pouvoirs

régaliens de police, de justice, d’éducation, de défense…) Il tente aussi d’avoir des citoyens

ayant un comportement vertueux. Rappelons-nous que la réfaction de 20% sur les revenus du

travail concerne la fraude estimée…

Tout le monde profite du système en mutualisant les dépenses. Ainsi, le Danemark est très

compétitif malgré un taux de prélèvement obligatoire supérieur à celui de la moyenne des

autres pays.

- Le problème c’est l’austérité et la poursuite de cette politique. Réduire les déficits en

absence de croissance ne peut être atteint que par une réduction des dépenses ou une

augmentation des recettes. Sachant que le budget de l’Etat est composé à 95% des services

votés, c'est-à-dire des dépenses incompressibles, la seule façon d’équilibrer le budget passe

par une augmentation des recettes. De plus les collectivités sont particulièrement imbriquées

les unes dans les autres. La réduction des dépenses de l’Etat passe par la réduction des

dotations accordées aux collectivités territoriales dont leur budget est lui même

incompressible à plus de 95%...

- On ne se posera pas la question de savoir si la Taxe sur la Valeur Ajoutée est juste ou pas.

Elle a été créée pour éviter des taxes en cascade (taxe sur taxe). C’est ce qu’elle évite et c’est

pourquoi elle a été adoptée par la totalité des pays européens. Le fait est qu’elle est injuste.

Elle ne frappe pas de la même façon les budgets selon que vous épargnez ou pas. Mais

l’épargne, elle-même est aussi taxée !

Nous ne nous intéressons pas également aux autres impôts existants. Impôt sur la fortune,

impôt sur les plus-values…dans nos comparaisons. Ces impôts sont négligeables dans la

masse.

2

Le système fiscal français est-il juste ?

A l’heure où certains s’offusquent de payer trop d’impôts, la situation est difficile pour les

plus pauvres. Notre pays a aussi une grande capacité à exagérer les chiffres pour mobiliser

l’attention.

Nous en avons ras le bol de payer des impôts. C’est un fait !

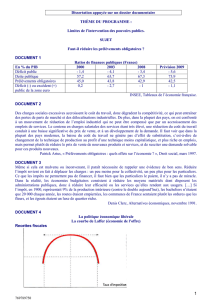

En 2014, les prélèvements fiscaux et sociaux devraient augmentaient de 0.15 point par rapport

à 2013. L’Etat a choisi de privilégier la baisse des dépenses publiques pour réduire les déficits

publics. Ceci cache un transfert de compétences de l’Etat (l’impôt ne finance plus certaines

activités) vers les entreprises (qui en sont bénéficiaires) pour favoriser l’emploi privé.

En France, championne des prélèvements obligatoires, ce concept, que nous reconnaissons

comme utile et réel n’est-il pas qu’une apparence ?

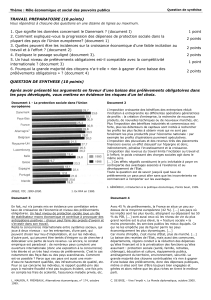

- Le taux des prélèvements correspond en pourcentage de la richesse nationale, aux

diverses ponctions opérées chaque année sur les ménages et les entreprises pour

financer les dépenses publiques de toutes sortes. Il devrait s’établir à 46.1% du Produit

Intérieur Brut en 2014. Soit une hausse de plus de quatre points depuis 2008 (crise de

la bulle financière)

Sur le long terme l’évolution du taux des prélèvements obligatoires est liée au développement

de l’Etat providence. De 1960 à 1980 le taux est passé de 30.1 à 40.2%. Mais depuis près de

vingt ans l’évolution n’est plus que de quelques points oscillant entre 42 et 46% en plus ou en

moins. Il a connu une évolution comparable à celle des autres pays développés. Le taux des

prélèvements obligatoires a progressé de sept points entre 1975 et 2008, une évolution

semblable à celle des pays de l’OCDE et de l’Europe des quinze.

- Le taux des prélèvements entre les pays développés connaît toutefois un écart de vingt

à vingt cinq point entre les Etats-Unis et le Danemark. Sauf que les prélèvements ne

peuvent pas se comparer d’un pays à un autre sans tenir compte des dépenses qu’ils

financent. Il s’agit de tenir compte de la place des services publics et des transferts

sociaux.

Première source d’écart : le niveau que le législateur décide de consacrer, en pourcentage des

ressources, à la santé et à la protection sociale.

Deuxième source : La décision de la nation de financer les services correspondants de façon

plus ou moins marquée par un financement public ou privé.

C’est dans ces éléments que l’on retrouve les écarts des prélèvements obligatoires. Ainsi aux

Etats-Unis, le système médical est financé à 37% par les assurances privées dont les

cotisations « volontaires » ne rentrent pas dans le calcul des prélèvements. En réalité les Etats-

Unis consacrent 17.9% de leur PIB en 2011 à leur système de santé contre 11.7% en France.

Même chose pour les pays qui ont développé les retraites par capitalisation et dont les

contributions ne figurent pas dans les prélèvements obligatoires.

C’est donc en ignorant délibérément ou non les contreparties des prélèvements que se

retrouvent des commentaires partiels et partiaux sur le poids élevé des prélèvements en

France.

Une autre façon de comparer les prélèvements obligatoires consiste à appréhender les

transferts nets entre les diverses catégories. Une partie des prélèvements est redistribuée aux

agents économiques sous forme de prestations sociales pour les ménages et de subventions

pour les entreprises. Les prélèvements sont donc redistribués immédiatement. Selon une étude

3

de l’OCDE en 1998, derniers chiffres disponibles, le taux net est moins élevé en France que

dans les autres pays développés. Il semble être resté stable (17% du produit intérieur brut)

Un taux de prélèvement obligatoire ne dit rien non plus sur les contributeurs.

La France se distingue par un système plus juste qu’ailleurs.

Si le travail est relativement plus taxé en France via les cotisations salariales et patronales, la

part des impôts indirects (TVA) et surtout directs (IR) y est souvent moindre qu’ailleurs.

La TVA (plus de 50% des recettes fiscales) en France, se situe en dessous de la moyenne

européenne. Cet impôt très inégalitaire frappe les plus modestes qui n’épargnent pas. 20% en

France depuis le 1er janvier 2014 contre 20.7% en moyenne en Europe, mais 25% au

Danemark, 22% au Portugal et en Irlande, 21% en Espagne et en Italie et 20% au Royaume

Uni.

Mais c’est par l’impôt sur le revenu que les disparités sont les plus fortes. Le seuil du

déclarant se situe à 15000€ en France contre 6800€ en Belgique, 7600€ en Allemagne ou

10950€ en Suisse. Résultat, 50% des ménages ne sont pas imposables. Et si la France s’est

alignée sur ses voisins en créant une tranche à 45%, les seuils d’imposition ne sont pas plus

progressifs qu’ailleurs. Ceci explique que la part des contribuables modestes est faible (donc à

contrario la part des plus aisés est surreprésentée)

Au Royaume Uni, il existe trois tranches d’imposition et le taux de 45% est atteint à partir de

1650€ nets par mois soit le revenu médian français. En Belgique la tranche supérieure atteint

50% et la progressivité est plus forte. La première tranche est à 25% contre 5.5% en France.

Le travail est plus taxé qu’ailleurs à l’inverse du capital. Ainsi la Belgique doit compenser la

faible imposition du capital par de forts prélèvements sur les salaires.

Au final, la position des contribuables français est peut-être une des plus enviées des pays

développés ? Ceci n’empêche pas que 84% d’entre nous éprouvent un ras le bol fiscal sans

pour autant croire à une pause fiscale (70%)

F. AUTIN

Pour les salariés, en net mensuel. Pour un temps partiel faire une proportion (comparateur de

l’observatoire des inégalités- source INSEE 2010)

Revenu % qui gagne moins que vous

1000€ 3

1200 15

1400 32

1500 40

2000 67

2200 74

2400 78

2500 80

3000 87

3500 91

4000 94

5000 96

7500 99 et un salaire médian 1650€

1

/

3

100%