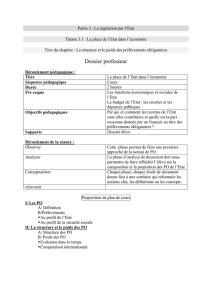

La classification juridique des prélèvements obligatoires

La classification juridique des prélèvements obligatoires

Le système européen de comptabilité nationale SEC 95 distingue :

- les impôts, qui sont les versements obligatoires sans contrepartie à une

administration publique nationale ou communautaire

- les cotisations sociales

I) Les prélèvements fiscaux ou « imposition de toute nature » (art 34C)

Les prélèvements fiscaux peuvent avoir différentes dénominations :

- impôt

- taxe

- prélèvement

- contribution

Le législateur en fixe l’assiette, le taux et les modalités de recouvrement. Il en autorise la

perception chaque année dans la loi de finances initiale.

Ce pouvoir du législateur se concilie avec le principe de libre administration des

collectivités territoriales (art 72C), qui permet aux collectivités et groupements à fiscalité

propre de fixer les taux des impôts locaux, de décider d’exonérations, voire de décider de la

perception d’impôts indirects « facultatifs » (taxe locale d’équipement), dans le cadre de la

loi.

Le nombre de prélèvements fiscaux est très élevé, malgré les efforts de simplification.

Seulement une trentaine d’impôts ont un rendement supérieur à 1 milliards €.

II) Les cotisations sociales

Elles n’ont pas de caractère fiscal, tout en relevant de la sphère des « ressources publiques »

au sens de l’article 40 de la Constitution (CC 1961).

Elles sont caractérisées par le fait qu’elles ouvrent droit à une contrepartie, la prestation

sociale. (C’est en ce sens que la CSG, bien qu’elle soit affectée aux organismes de sécurité

sociale, n’est pas une cotisation, puisqu’elle n’offre aucune contrepartie.).

En théorie, la compétence du législateur est limitée à la fixation des « principes

fondamentaux de la sécurité sociale » (art 34C). De fait, il peut créer de nouvelles

cotisations et en déterminer les assujettis et l’assiette. Seuls les taux de cotisations sont fixés

par décret.

Il n’existe pas d’autorisation annuelle de perception, comme c’est le cas pour les

prélèvements fiscaux.

III) Les taxes parafiscales

Elles sont assimilables à un impôt du point de vue économique, mais relèvent d’un régime

particulier.

Les pouvoirs du Parlement sont plus réduits que pour les impôts, les taxes parafiscales étant

fixées par un décret en CE. Toutefois, le Parlement doit autoriser chaque année leur

prélèvement en loi de finances.

Cette catégorie reste marginale : 43 taxes pour 2,6 milliards € (l’essentiel au titre de la

« redevance audiovisuelle ».

Les taxes parafiscales sont attribuées à des établissements publics ou à des personnes

morales de droit privé, même en l’absence de service public.

La LOLF prévoit la suppression des taxes parafiscales en 2005.

IV) Autres redevances non considérées comme des PO

Les collectivités publiques, par voie réglementaire (délibération pour les collectivités),

peuvent instituer des redevances rémunérant un service rendu. Ces redevances ne sont pas

considérées comme des prélèvements obligatoires.

Le juge procède par élimination pour qualifier un prélèvement : s’il ne s’agit ni d’une

cotisation, ni d’une taxe parafiscale, ni d’une redevance pour service rendu, c’est un impôt.

1

/

2

100%