Syllabus [PDF - 27 Ko ] - Université Toulouse 1 Capitole

Universite Toulouse 1 Capitole

Année Universitaire: 2011 /2012

1 / 5

Master-2° année-Secteur Financier (Banque, Assur., Fin.)

Semestre 1 Master-2 Secteur

Financier (Banque, Assur, Fin.)

L'enseignement de droit des assurances est un prolongement du cours de M1. Il consiste dans un

premier temps à approfondir les règles du droit des assurances au travers de questions d'actualités

(déclaration des risques, détermination du contenu des garanties et régime juridique, sinistre et

principe indemnitaire). Les étudiants sont, dans un second temps, conduits à mettre en pratique leurs

connaissances au travers de deux exercices : l'analyse critique de différents contrats d'assurance, le

traitement d'un dossier contentieux en groupe.

*

Le cours couvre le champ du droit des obligations, et principalement du contrat et du délit. Il s'agit,

au travers de thèmes d'études, d'approfondir les connaissances sur certaines questions fondamentales

du droit des obligations, tout en relevant leurs implications d'ordre pratique. Ainsi, plusieurs thèmes

sont abordés, comme la notion de contrat, la distinction des parties et des tiers, la causalité, la

responsabilité du fait des produits. De plus, les étudiants sont invités à réfléchir sur certaines

questions particulières, comme la validité des clauses de responsabilité, les actions de groupe etc.

*

*

Ce cours de 15h se décompose en trois temps, sachant que sont privilégiées les sociétés de capitaux et

que la part donnée à chaque point est inégale.Dans un premier temps, un certain nombre d'idées sont

rappelées sous forme d'une présentation des éléments permettant de mesurer l'attractivité des

sociétés, de comprendre ce qu'est le gouvernement d'entreprise et d'illustrer le mouvement de

contractualisation qui innerve le droit des sociétés. Dans un second temps, les points essentiels de la

règlementation s'appliquant aux dirigeants et aux actionnaires sont repris.Cela permet de procéder à

l'actualisation nécessaire sur des questions aussi importantes que l'étendue des pouvoirs, les

conditions de la responsabilité des managers ou encore la question de la rémunération. Cela permet

aussi de se pencher sur le fonctionnement concret d'une société. Dans un troisième temps, l'étude

d'opérations complexes est abordée. Les fusions sont différenciées des autres restructurations et

analysées, en s'arrêtant sur le coeur du mécanisme, la transmission universelle de

patrimoine.Quelques rappels fondamentaux sur les groupes de sociétés permettent de dessiner pour

terminer les montages dans les LBO.

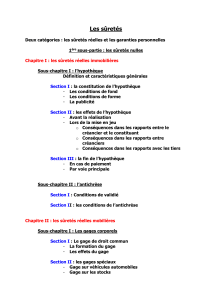

Le cours de droit des sûretés dispensé en Master 2 secteur financier porte essentiellement sur les

garanties bancaires et financières.Le droit des sûretés est devenu un outil indispensable au service du

droit bancaire et financier.Le programme s'articule autour de deux grands volets:les sûretés

personnelles d'une part, et les sûretés réelles d'autre part.Dans le volet"sûretés personnelles" l'étude

porte sur les sûretés personnelles classiques (cautionnement, garantie autonome, lettre d'intention) et

les sûretés réelles contemporaines,notamment les techniques tirées de la théorie générale des

obligations (solidarité, indivisibilité, délégation, etc) et des assurances.Le volet "sûretés réelles est

aussi scindé en deux parties : les sûretés classiques (hypothèques, gage réel, nantissement) et les

sûretés contemporaines (hypothèque rechargeable, cautionnement réel, gage juridique, fiducie-

sûreté).Le cours tire son originalité dans le fait qu'il met en exergue l'appréhension, voire le

façonnement du droit des sûretés par le secteur financier.Pour ce faire, des illustrations sont

effectuées, tirées des financements de projet, du montage de fonds, financements d'acquisition, etc).

*

*

UE1 Enseignements fondamentaux

UE2 Enseignements complémentaires

UE3 Séminaires généraux

Droit des Assurances

Droit de la banque

Droit des obligations

Anglais financier

Problèmes économiques de l'assurance et de la

banque

Droit des sociétés

Droit des sûretés

Droit pénal financier

Droit fiscal

Universite Toulouse 1 Capitole

Année Universitaire: 2011 /2012

2 / 5

Master-2° année-Secteur Financier (Banque, Assur., Fin.)

1.Industrie française de la gestion : une fonction économique spécifique

1.1. Définition de la gestion pour compte de tiers d'un point de vue économique

1.2. Le mandat de gestion est le fondement de la gestion pour compte de tiers

1.3.La gestion pour compte de tiers recouvre une large palette de services et de produits

1.4. Gouvernance très formalisée des acteurs de la gestion

1.5.Une structuration du métier qui prévient les conflits d'intérêts et « sécurise » les actifs

1.6.Le dépositaire, pièce clé du dispositif de contrôle des opérations de la SGP

1.7.Outre sa fonction micro-économique, la gestion contribue au financement de l'économie et à la

liquidité des marchés

2 Une démographie dynamique qui génère des emplois qualifiés

2.1.Poursuite des créations et restructurations de sociétés de gestion

2.2. Dynamisme démographique de la gestion pour compte de tiers

2.3. Un emploi dans les SGP génère 5 postes dans l'écosystème

2.4. Effectifs internes des SGP et externalisation

3. Après l'expansion, forts contrecoups de la crise économique et financière

3.1. Forte croissance puis coups d'arrêt

3.2. Rééquilibrage du mix produits en 2009-2010

3.3. D'où vient la variation des actifs ?

3.4. Situations contrastées selon les pays de domiciliation des fonds

3.5. Forte concentration en Europe de la domiciliation des fonds

3.6. Gestion financière européenne : leadership de la France

4. Sociétés d'assurances, principaux clients institutionnels des gestions

4.1. Qui détient les OPCVM en France ?

4.2. Qui sont les clients des mandats de gestion ?

4.3. Principaux clients des SGP (selon la nature de leurs actionnaires)

4.4. Spécialisation et concentration des acteurs

4.5. Descriptif statistique de la population des filiales

4.6. Poids des différents véhicules d'investissement

4.7. Zoom : OPCVM de droit français

4.8. Structure des mandats de gestion

5. Des enjeux de taille

5.1 Un fort potentiel de croissance dans le moyen long terme

5.2. mais des fortes tensions à court terme¿

Asset management et gestion d'actifs

Universite Toulouse 1 Capitole

Année Universitaire: 2011 /2012

3 / 5

Master-2° année-Secteur Financier (Banque, Assur., Fin.)

1. Le Introduction & Révision Mathématiques (Chapitre 1)

a. Les raisons d'être du système financier

b. Séparation de la Propriété et de la Gestion

c. Problème d'incitation, Aléa Moral, Problème de l'Agent/Principale

d. Probabilité : définition, espérance, écart type

2. Arbitrage et Décisions Financières (Chapitre 3)

a. Valoriser un projet

b. Taux d'intérêt et valeur temps de l'argent

c. La valeur actuelle nette

d. Arbitrage et Loi du prix unique

e. AOA et prix des actifs

3. Valeur Temps de l¿Argent (Chapitre 4)

a. L'échéancier

b. Les trois règles du « voyage dans le temps »

c. Valeur actuelle et future d'une séquence de flux

d. La valeur actuelle nette d'une séquence de flux

e. Rentes perpétuelles, annuités et autres cas particuliers

f. calculer les flux, le TRI et le nombre de périodes

4. Les critères de choix d'investissement (Chapitre 6)

a. La valeur actuelle nette

b. Le taux de rentabilité interne

c. Le délai de récupération

d. Choisir entre plusieurs projets

e. Choix d'investissement sous contraintes de ressources

5. Marchés financiers et mesure des risques (Chapitre 10)

a. Risque et rentabilité : un premier aperçu

b. Mesures traditionnelles du risque et rentabilité

c. Rentabilité historique des actifs financiers

d. L'arbitrage entre risque et rentabilité

e. Risque commun et risque individuel

f. Diversification de portefeuilles d'actions

g. Mesurer le risque systématique

h. Bêta

6. Gestion Patrimoniale

a. Gestion patrimoniale

b. Révisions des cours précédents :

c. Comparaison coût-bénéfice et décisions financières

d. Valeur temps de l'argent

e. Critères de choix d'investissement

f. Risque, rentabilité, diversification, cout du capital

7. Marchés Dériver

a. Marché dériver

b. Utilisation et risque des produits dérivé

c. Forward et Future

d. Option

e. Effet de levier

"Le cours, destiné à de futurs utilisateurs d'états comptables et financiers, vise à présenter les

principales règles de leur établissement pour en faciliter la lecture. Ce cours prend en compte la

dimension professionnelle et sectorielle (secteur de l'assurance et la banque) de la formation. Les

thèmes suivants sont abordés: 1Introduction aux normes comptables et à l'analyse financière

2.Présentation des comptes annuels français 3.Etude de l'annexe : principes et méthodes,

informations sur l'exigibilité/liquidité, hors bilan, sûretés, engagements financiers, 4.Etude des

capitaux propres, dettes financières, provisions 5.Etude des incorporels, immobilisations financières,

immobilisations corporelles 6.Etude du poste clients, des Valeurs mobilières de placement et

disponibilités, des indicateurs de performance (compte de résultat). Le cours mobilise une pédagogie

active destinée à impliquer les étudiants dans la recherche documentaire et la formulation de

questions liées à l'utilisation de l'information comptable et à l'analyse financière. Sur les thèmes 4, 5

et 6 les étudiants exposeront leurs recherches documentaires sur les thèmes indiqués soit 9 thèmes

généraux, puis l'enseignant procédera à l'analyse des problèmes comptables soulevés aux plans

normatif et pratique. Les exposés de 20-25 maximum incluront les points suivants : -définition du

thème -rappel des principes et des grandes règles de comptabilisation développement de quelques

points importants en perspective avec le secteur financier illustration avec des exemples (extraits de

comptes réels, cas d'entreprise, articles ..) "

*

UE4 Séminaires optionnels

Mathématiques financières

Comptabilité et analyse financière

Assurance construction

Universite Toulouse 1 Capitole

Année Universitaire: 2011 /2012

4 / 5

Master-2° année-Secteur Financier (Banque, Assur., Fin.)

Le cours consiste à présenter une forme d'assurance en plein essor actuellement car elle participe au

financement de l'accès au droit. La première partie du cours est consacrée à l'étude du régime de

protection mis en place par le législateur aux articles L. 127-1 et suivants du cours (organisation de

l'entreprise, liberté de choix, règlements des désaccords, information de l'assuré).La seconde partie

est une étude du produit d'assurance. Comment est-il souscrit et intégrer dans les différentes

garanties. Comment sont appliquées à cette assurance les différents mécanismes de la matière

(préservation de l'aléa, déclaration des risques, exclusions, sinistre, limitations de garantie)

*

Définition de l'univers de la gestion de patrimoine - Les acteurs et les chiffres clés du marché Les

produits et services proposés aux clients - Le fonctionnement de la distribution des solutions

patrimoniales(acteurs, atouts/faiblesses) Place de la réglementation dans l'exercice des métiers de la

gestion de patirmoine Les perspectives d'évolution des métiers autour de la gestion de patrimoine

historique de la création d'une bourse et du marché financier depuis 1611

- différence marché primaire et marché secondaire

- création monétaire et financement de l'économie

- crises boursières, régulation et rôle du régulateur

- processus et les étapes d'une introduction en bourse

- psychologie des intervenants lors d'une journée de cotation

- principes d'une bonne gouvernance pour une entreprise cotée

L'enseignement «gestion prudentielle des établissements de crédit» permet aux étudiants d'avoir une

vue d'ensemble de l'organisation du secteur bancaire, de son activité et de sa rentabilité, mais

également des risques encourus par ce secteur essentiel de l'économie et de leur couverture à travers

les dispositifs prudentiels.La crise financière et bancaire vient illustrer ces différents points.Dans une

première partie introductive, on analyse les principales caractéristiques du système bancaire en

France à travers l'examen d'indicateurs et de ratios (structure, concentration et internationalisation de

l'activité, résultats.) La deuxième partie est consacrée à l'analyse du bilan et du hors bilan, des profils

de risques et des mesures prises par les autorités publiques nationales et internationales pour contenir

la crise bancaire.On s'attache également à l'examen du compte de résultat et de la rentabilité.

L'enrichissement des principales réglementations prudentielles (solvabilité, liquidité, contrôle

interne) et la réorganisation en cours du contrôle des banques font l'objet de la troisième partie.

*

La règlementation de l'intermédiation d'assurance la mise en pratique de cette règlementation et la

jurisprudence en la matière

*

*

*

*

*

Expliquer les questions clés dans un montage de LBO et notamment juridiques.

-Présentation d'un contrat type pour une ouverture de compte (titre ou Pea) en Bourse.

-Cas pratique: comment passer un ordre en Bourse (différents types d'ordres, horaires d'ouvertures

des marchés) et le fonctionnement des marchés boursiers(Paris , New York.)

-Différents produits sur lesquels on peut investir en Bourse (Actions, obligations, Trachers,

certificats, Warrants , futurs)

-Les premiers pas sur l'analyse graphique (importance de l'analyse graphique,support, résistance,

moyenne mobile, chandeliers japonais.)

*

Assurance de protection juridique

Assurance vie

Gestion patrimoniale

Introduction et cotations en bourse

Gestion prudencielle assurances

Direction juridique groupe banque-assurance

Intermédiation en assurance

Assurance de groupe

Escompte, dailly, affacturage et virement

Déontologie financière (matière obligatoire)

Corporate gouvernance

Opérations financières

Private equity

Pratique des ordres de bourse

Régulation financière

Universite Toulouse 1 Capitole

5 / 5

Année Universitaire: 2011 /2012

Master-2° année-Secteur Financier (Banque, Assur., Fin.)

Semestre 2 Master-2 Secteur

Financier (Banque, Assur, Fin.)

I Présentation des Autorités de contrôle françaises et de l¿environnement règlementaire européen qui

fait quoi ?

Présentation générale de la fonction conformité

II. Historique de la fonction

Naissance et évolution de la fonction ¿ en France et influences étrangères

Elargissement du champ de compétence du RCSI (exemple récent : rémunérations)

Des RCSI issus de formations diverses

III. Lobbying

La réglementation est devenue un enjeu important pour les établissements car structurante pour le

succès de leurs activités

Qu'est-ce que le lobbying pour une association comme l'AMAFI

Les acteurs du lobbying : les établissements, les associations professionnelles, les associations de

consommateurs, les autorités publiques. Le rôle des RCSI dans le lobbying.

IV. Comment s'organise une fonction conformité (grands groupes / entités locales)

Problématique de la fédération des équipes à l'international, de la cohérence globale, de la

surveillance, de la remontée d'informations (avec conflits de normes possibles ¿ ex. des données

personnelles)

Problématique de l'organisation d'une fonction conformité en local

V. Les sujets de prédilection du RCSI

La prévention des abus de marché (tenue des listes d'initiés, procédure de « wall crossing »,

surveillance, déclaration de soupçons)

Les règles de conduite vis-à-vis des clients : prévention et organisation

L'identification et la gestion des conflits d'intérêts

VI. Relations avec les régulateurs

Relations non conflictuelles

Rapports/informations dues au régulateur, positionnement du RCSI vis-à-vis de son employeur/du

régulateur, sollicitations ad-hoc du régulateur

Relations conflictuelles

VII. Intervention de l'AMF

Sensibilisation sur la procédure d¿enquête

Exemples de comportements déviants ¿ sensibilisation

VIII. Visite de la salle des marchés de JP Morgan

Les différentes activités / fonctions (compte propre/compte de tiers ; sales/traders ; privé/public)

Pourquoi le RCSI est dans la salle

UE5 Orientation choisie

Conformité

6

6

7

7

8

8

9

9

10

10

1

/

10

100%