Dissertation Problèmes économiques contemporains Sujet

Petitjean Arthur TD1202

Trémoulu Raphaël

Labonne Paul

Phaedonos Michel

Jupin Florian

Dissertation

Problèmes économiques contemporains

Sujet : Quelles sont les causes de la crise des subprimes ?

1

« Imaginez une règle tenue verticalement sur votre doigt : cette position très instable devrait

conduire à sa chute, au moindre mouvement de la main ou en raison d’un léger courant d’air. La chute

est liée fondamentalement au caractère instable de la position, la cause immédiate de la chute est, elle,

secondaire » On peut lier cette citation de Didier Sornette à la crise des subprime, cette crise qui

frappe l’économie mondiale depuis 2007. En effet cette crise est due à de nombreux facteurs, parfois

ancrés dans la structure économique depuis une décennie.

Il est alors légitime de se demander quels sont les éléments à l’origine de cette crise ?

Nous étudierons tout d’abord les déséquilibres macro-économiques, puis nous verrons les

dysfonctionnements micro-économique et enfin nous nous pencheront sur les pratique financières à

risques.

I : Déséquilibre macro-économique

a) Excès de liquidité dû à des facteurs exogènes et endogènes

• Exogène : hausse de l’épargne des pays émergents et excédents commerciaux de ces

même pays (exemple de la chine : un pays qui achète un produit à la chine doit d’abord

acheter de la devise chinoise ce qui devrait augmenter le cour du Yuan mais la chine ne

respecte pas les règles de l’OMC en sous-évaluant sa monnaie)

• Endogène : La politique monétaire de la FED qui a maintenu des taux d’intérêt bas

après la crise internet de 2000 et l’attentat du 11 septembre et pour éviter l’erreur du Japon

lors de la décennie perdue.

Conséquence : montée du prix des actifs ce qui entraine l’expansion des crédits hypothécaire

et un effet de richesse.

b) Baisse de l’inflation et des taux d’intérêt

• Paradoxe de la tranquillité grâce au renforcement de la crédibilité des banques

centrales et de l’excédent commercial important des pays émergents.

• Conséquence de la baisse des taux d’intérêt : expansion des crédits hypothécaire.

c) Augmentation du prix des actifs et expansion du crédit

• Expansion du crédit dû à la baisse des taux d’intérêt et des primes de risque.

• Augmentation du prix des actifs dû à l’excès de liquidité.

• La monté du prix des actifs entrainent une augmentation de la consommation, c’est

l’effet de richesse.

II : Dysfonctionnement micro-économique

a) Relâchement des conditions d’attribution des prêts

• Community reinvestment act : loi incitant les banques a distribuer des crédits aux plus

démunis, c’est donc une loi anti discriminatoire. Cependant les institutions financières se sont

servies de cette loi pour prendre plus de risques en accordant des crédits subprimes à des

ménages peu solvables.

• De plus les banques ont un comportement procyclique, c’est-à-dire qu’elles

assouplissent les conditions d’accord des prêts quand la conjoncture est bonne et inversement.

2

b) Un comportement des banques qui contribue à la formation de la bulle immobilière

• De plus, on peut noter le comportement peu scrupuleux des banquiers qui incitaient

des individus peu solvable à prendre des crédits en leur promettant la hausse éternelle du

marché immobilier.

• Les investisseurs américains ont profité aussi de la conjoncture pour faire une plus-

value sur leurs achats immobiliers.

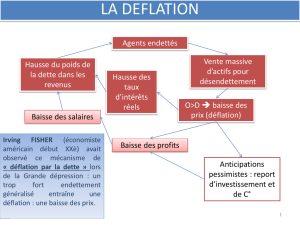

La FED a augmenté ses taux d’intérêt, donc les taux d’intérêt des subprimes annexés sur les

taux d’intérêt de la FED ont augmenté. Les ménages bénéficiaires des crédits subprimes

n’ont plus remboursé leur prêt. Les subprimes étant des crédits hypothécaires il y a eu un

excès d’offre sur le marché immobilier ce qui a stoppé l’augmentation des prix de

l’immobilier et a fait plonger le marché.

• De plus, la chute du marché immobilier a été accentuée par le phénomène de la

prophétie auto-réalisatrice : les fond spéculatifs ont eut peur que le prix baisse et par ce

phénomène, le prix a vraiment baissé.

d) Exigence de rentabilité

• Marché des actions peu attractif à cause de l’excès de liquidité (réduisant la

rémunération des prises de risque) et de l’éclatement de la bulle internet. En conséquence les

investisseurs se replient sur les marchés obligataires.(flight to quality).

• L’exigence de rentabilité a poussé les institutions financière à innover en créant de

nouveaux produits financiers.

II : Des pratiques financières à risques

a) Le principe de la titrisation

• Technique financière permettant de transformer des actifs illiquides (crédits par

exemple) en titre négociable aux investisseurs : ABS (titre adossé à des actifs), CDO (titre

adossé créances), MBS (titre adossé à des hypothèques)

b) Le rôle de la titrisation

• Elle a pour but de contourner la loi qui impose aux banque d’avoir des réserves de

fond propre en faisant sortir du bilan les actifs titrisés. De plus elle crée des tranches de titres

selon leur risque, les banques répartissent ainsi théoriquement les risques car les titres sont

vendus à de nombreux investisseur.

3

c) Les acteurs de la titrisation

• Les SPV rachètent les créances aux banques puis se chargent de les émettre sous

forme de titre sur le marché financier, sur lequel les investisseurs les achètent.

• Les agences de notation sont chargées de noter les titres émis par les SPV. Ces

agences ont fait des erreurs de notation qui ont eu pour conséquences de créer des tranches de

notation complètement hétérogènes.

• Les rehausseurs de crédit (Fanny Mae et Freddie Mac) se portent garant des

créances grâce a des CDS (credit default swap).

En conclusion, la crise des subprimes est la conséquence de l’association d’une conjoncture

économique exceptionnelle et de nombreux facteurs hétérogènes. Les institutions financières se sont

adonnées a des pratiques bien trop risquées, de plus toutes les barrières pour se protéger des risques

(titrisations, rehausseur de crédit, agences de notations) n’ont pas fonctionné. Au contraire la crise

s’est diffusé dans toutes les économies développées et débouche sur la crise actuelle.

4

Bibliographie :

- Aglietta Michel, 2010, La crise les voies de sorties, Paris, Michalon

- Garnier, Lorenzi, 2008, La crise des Subprimes (France, Conseil d’analyse économique), Paris, La

Documentation française.

5

1

/

5

100%