Chapitre 1-II

Économie, sociologie et histoire du monde contemporain, 2e édition © Armand Colin, 2016.

Fiche concours : Les marchés financiers sont-ils efficients ?

(Chapitre 1-II)

Introduction

On dit que les marchés financiers sont efficients lorsque le prix qui s’y fixe reflète au mieux la situation économique (les

« fondamentaux »). L’efficience conduit donc le prix du marché à fluctuer autour d’un prix d’équilibre fondamental et le

marché est autorégulateur : si le prix de marché s’éloigne de la valeur d’équilibre, le marché l’y ramène de façon

spontanée. Après avoir précisé le concept d’efficience (1), nous montrerons que les conditions de l’efficience sont

rarement réalisées (2).

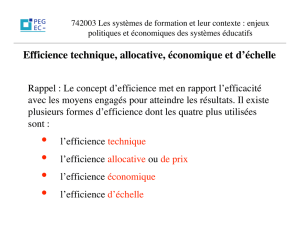

I. Les trois composantes de l’efficience des marchés

L’efficience allocationnelle qui signifie que le marché est capable d’allouer les fonds vers les emplois les plus productifs et

donc de sélectionner les investissements les plus favorables au dynamisme de l’économie.

L’efficience opérationnelle qui signifie que le marché permet aux offreurs et aux demandeurs de se rencontrer et de

réaliser des transactions au moindre coût et avec un risque minimal dans la réalisation des transactions (même si la

transaction porte sur un produit risqué).

L’efficience informationnelle qui signifie que toute l’information pertinente est prise en compte par les opérateurs et

donc par les prix qui se forment sur les marchés.

II. Une efficience contestée

On connaît de nombreux exemples (bulles immobilières aux États-Unis et en Espagne dans les années 2000, bulle

internet dans les années 1990) dans lesquels les moyens financiers sont alloués à des activités qui se révèlent

déstabilisatrices.

De nombreux exemples de dysfonctionnement des marchés financiers (faillite de la banque Barrings en GB, affaire

Kerviel en France) qui conduisent à douter de l’efficience opérationnelle.

S’agissant de l’information, on sait que sa production par les agences de notation a fait l’objet de vives contestations à

l’occasion de la crise des

subprimes

. Par ailleurs le gonflement de bulles spéculatives rationnelles peut être interprété

comme le résultat de l’information limitée des agents, enfin Joseph Stiglitz a montré que l’asymétrie de l’information

conduisait à une offre de crédit sous-optimale.

Conclusion

On a de bonnes raisons de penser que les marchés ne sont pas efficients, sauf s’ils sont encadrés par des règles et

supervisés par des autorités de régulation qui s’assurent du bon fonctionnement, de la qualité et de la transparence de

l’information, de la bonne articulation entre les activités financières et l’économie réelle.

1

/

1

100%