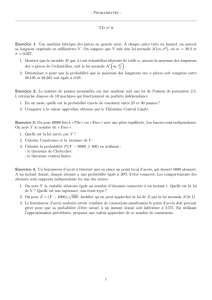

Modèles financiers de l`assurance Examen de fin d`année – 15/03

ISFA Mars 2004

Modèles financiers de l’assurance

Examen de fin d’année – 15/03/2004

Tous les documents sont autorisés – durée 3h

Corrigé succinct

L’article ci-joint traite du choix de l’univers de probabilité à retenir pour la valorisation de

garanties plancher sur des contrats en unités de compte.

Il vous est demandé de répondre aux questions suivantes en vous référant au contenu de

l’article et aux notions abordées en cours.

NB : il est inutile de lire la totalité de l’article ; seules les 12 premières pages sont utiles pour

traiter le sujet.

* * *

Question n°1 : Rappelez en en détaillant les principales étapes les deux méthodes classiques

pour obtenir la formule de Black & Scholes.

Il s’agit ici d’évoquer :

la méthode historique de construction d’un portefeuille d’arbitrage

autofinancé, qui conduit à la résolution d’une EDP que l’on ramène à l’équation

de la chaleur

l’utilisation de la probabilité risque neutre qui conduit à un calcul d’espérance

Question n°2 : Quelles sont les hypothèses nécessaires à la validité de cette formule ? Quelles

contraintes imposent-elles ?

Les hypothèses à rappeler sont l’absence de frais de transactions, l’existence de marchés

complets, la possibilité de réaliser des transactions à chaque instant ainsi que la possibilité

de vente à découvert.

La contrainte essentielle est que pour mettre en place effectivement la stratégie de couverture

qui légitime le prix déterminé par l’approche financière, il doit exister un marché pour les

titres dérivés considérés. Compte tenu de la durée des risques en assurance, cette contrainte

est très forte.

Question n°3 : dans la formule

)N(d*e *K-)N(d*S C(t) 2

r -

10 T

=

quelle interprétation peut-t-on donner respectivement à )*N(de *K 2

-rT et N(d1) ?

ISFA Mars 2004

Le terme )*N(de *K 2

-rT représente la quantité d’actif sans risque et le terme N(d1) la quantité

d’actif risqué que l’on doit détenir pour dupliquer les flux du portefeuille d’arbitrage (cette

réponse figure p8 de l’article).

Question n°4 : Dans le cas de la valorisation de la garantie plancher en probabilité risque-

neutre, quel est l’engagement de l’assureur :

- lorsque la mortalité peut être supposée parfaitement mutualisée ?L’assureur n’a

pas d’engagement, les flux sont parfaitement répliqués

- lorsque la taille du portefeuille ne permet pas de supposer la mutualisation parfaite

du risque démographique ?L’assureur porte un engagement conséquence des

écarts entre la mortalité constatée et de la mortalité prévue ; ces écarts ont

notamment pour conséquence que le portefeuille d’arbitrage n’est pas sans risque,

car il ne réplique plus parfaitement les flux.

Au surplus, il faut indiquer qu’en réalité, quelle que soit la situation dans laquelle on se

trouve, il subsiste un engagement résiduel conséquence :

de l’existence de frais de transaction

du caractère discret des réallocations du portefeuille qui empêche d’avoir une

parfaite réplication des flux à chaque instant

Comment procéderiez-vous pour déterminer si la taille du portefeuille est suffisante ?

Il faut ici parler des intervalles de confiance pour une variable aléatoire binomiale, en

fonction de la probabilité p (taux de mortalité) et de l’effectif sous risque N.

Question n°5 : En utilisant un argument de conditionnement, justifiez les expressions données

par les auteurs p8 pour les variables aléatoires )(

~T

t

η

et )(

~T

t

ξ

.

Il faut simplement ici rappeler l’hypothèse d’indépendance entre l’aléa démographique et

l’aléa financier qui permet de conditionner par le nombre de décès et de remplacer, les

expressions étant linéaires, le nombre aléatoire de décès par son espérance.

Question n°6 : Lorsque l’on simule la distribution de la variable aléatoire DCFFi, quelle est la

probabilité utilisée ? Quelle relation peut-on établir entre cette variable aléatoire et le prix de

la garantie (dans l’approche financière) ?

Cette question comporte un petit piège : la variable DCFFi est construite pour mener les

simulations sous la probabilité historque. L’espérance de cette v.a. sous P donne le prix de la

garantie, mais attention, la forme de la distribution est différente de celle que l’on obtient

pour la v.a. de l’approche actuarielle. Les v.a. DCFFi et DCFAct ont la même espérance sous

P, mais pas la même loi.

Question n°7 : Quelle propriété remarquable de la distribution de DCFFi est mise en évidence

p10 ? Cette propriété était-elle prévisible ?

ISFA Mars 2004

Question n°8 : Proposez des estimateurs pour les paramètres du mouvement brownien

géométrique sous-jacent. La discrétisation proposée par les auteurs de l’article vous semble-t-

elle la mieux adaptée à ce processus ?

Question n°9 : Décrivez les algorithmes que vous utiliseriez pour l’obtention de réalisations

des variables aléatoires SPPAct et SPPFi.

Question n°10 : Comment généraliseriez-vous les calculs proposés au cas d’un produit multi-

supports ?

La réponse est en 2 temps :

une généralisation via l’utilisation d’options sur panier et l’utilisation de la

formule de valorisation approchée

l’utilisation directe de méthode de simulation pour simuler un brownien

géométrique de dimension n

1

/

3

100%