Une hausse des taux de la Banque du Canada? Oui, mais pas tout

8 mars 2012

Le présent document est publié à titre d’information seulement. Il ne doit pas s’interpréter comme un guide de placement ni comme une offre de vente ou une sollicitation d’achat des titres qui y

sont mentionnés. L’auteur est au service de Valeurs mobilières Banque Laurentienne (VMBL), une filiale en propriété exclusive de la Banque Laurentienne du Canada. L’auteur a pris toutes les

mesures usuelles et raisonnables pour vérifier que les renseignements qui y figurent sont tirés de sources considérées comme fiables et que les procédures utilisées pour les résumer et les

analyser sont fondées sur les pratiques et les principes reconnus dans le secteur des placements. Toutefois, les forces du marché sous-jacentes à la valeur des placements peuvent évoluer de

façon soudaine et importante. Par conséquent, ni l’auteur ni VMBL ne peuvent donner quelque garantie que ce soit en ce qui concerne l’exactitude ou l’intégralité de l’information, de l’analyse

et des opinions qui y figurent ou leur utilité ou pertinence dans une situation donnée. Vous ne devriez pas effectuer de placement ni procéder à une évaluation de portefeuille ou à une autre

opération en vous fondant sur le présent document, mais devriez au préalable contacter votre conseiller en placement, qui peut analyser les facteurs pertinents à un placement ou à une

opération proposés. VMBL et l’auteur se dégagent de toute responsabilité de quelque nature que ce soit à l’égard de tout préjudice découlant de l’utilisation de ce document ou de son contenu

contrairement à la présente clause. Le présent rapport, incluant l'information, les opinions et les conclusions, en totalité ou en partie, ne peut être distribué, publié, mentionné ou reproduit sans

le consentement écrit préalable de Valeurs mobilières Banque Laurentienne.

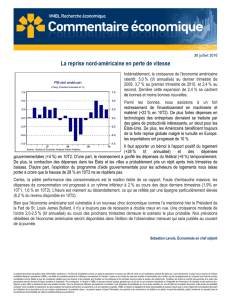

Taux directeur des banques centrales

Réserve fédérale américaine

Banque du Canada

Banque centrale européenne

111009080706050403020100

Sources: BoC, FRB, ECB /Haver

8

6

4

2

0

8

6

4

2

0

Une hausse des taux de la Banque du Canada? Oui, mais pas tout de suite

C’est sans surprise que la Banque du Canada a laissé son taux directeur

inchangé à 1,00 % ce matin, pour une douzième fois consécutive. En ce qui a

trait au message envoyé par le gouverneur Carney et son équipe, il contient

un climat d’amélioration sur le plan économique et financier mondial, mais

contient également une dose de prudence pour la suite des choses. Dans

l’ensemble, notre lecture du communiqué est la suivante : même si la Banque

du Canada n’est pas encore tout à fait prête à signaler clairement une hausse

du taux directeur, elle se rapproche peu à peu de cette éventualité.

D’entrée de jeu dans le communiqué, il est mention de l'amélioration récente

des conditions économiques aux États-Unis et de l’apaisement des tensions

financières dans la zone euro – suite aux opérations de refinancement à long

terme de la Banque centrale européenne. Un contexte mondial moins

défavorable est bien entendu une bonne nouvelle pour notre petite économie

ouverte : « les perspectives de l’économie canadienne se sont légèrement

améliorées par rapport à celles présentées dans le RPM de janvier ». Par conséquent, les capacités de production inutilisées seront

moindres que prévues et l’inflation supérieure aux attentes pour 2012. Il s’agit de l’élément clé du communiqué : celui-ci implique que le

prochain mouvement du taux directeur de la part de la Banque du Canada pourrait survenir bien avant (fin 2012/début 2013) la fin de 2013

comme les économistes et participants du marché prétendent.

En même temps, ne sautons pas aux conclusions trop rapidement. Les développements encourageants sur la scène canadienne et

internationale sont nettement insuffisants pour signaler des hausses de taux dans un avenir rapproché, i.e. ce printemps ou cet été. Après

tout, les perspectives économiques mondiales ne sont pas encore assez reluisantes : « on s’attend toujours à ce que l’économie mondiale

progresse à un taux inférieur à son taux tendanciel, alors que le processus de réduction des leviers d’endettement se poursuit dans les

économies avancées » nous rappelle la banque centrale. Qui plus est, la « prime de risque sur le pétrole » provenant des tensions entre l’Iran

et l’Occident pourraient venir brouiller les cartes si elle perdure.

Somme toute, le contexte économique et financier à l’échelle mondiale criblée d’incertitudes ne s’avère pas encore assez sain pour que le

processus de normalisation des taux commence dès maintenant. Dans le doute, vaut mieux s’abstenir dit-on. Toutefois, appliquer sans

cesse ce vieil adage à la politique monétaire canadienne pourrait éventuellement faire plus de mal que de bien: puisque la période

prolongée d’incertitudes se poursuit, la période prolongée de taux exceptionnellement bas continue aussi. La Banque du Canada nous fait

d’ailleurs encore part de son inquiétude à ce sujet dans son communiqué: « on s’attend maintenant à ce que la demande privée soit

légèrement plus forte que projetée, grâce au raffermissement de la confiance et aux conditions financières très avantageuses. Les dépenses

des ménages canadiens devraient rester élevées par rapport au PIB, alors que l’endettement de ceux-ci continue de s’accroître, ce qui

demeure le principal risque interne ».

Le gouverneur Carney a soulevé ce point lors d’un discours le 24 février dernier. Le danger est que des taux d’intérêt très bas puissent à la

longue « embrouiller l’évaluation des risques financiers, provoquer une quête de rendement et retarder les ajustements des bilans des

banques, des entreprises et des ménages ». En autres, la Banque du Canada a soulevé à maintes reprises dans le passé que la capacité

de certains ménages à rembourser leurs dettes serait contrainte par un niveau d’endettement élevé (dans l’éventualité que la situation

économique tournerait au vinaigre). La bonne nouvelle, c’est que la Banque du Canada a les moyens de ses ambitions : elle pourrait

(devrait?) « dans des circonstances exceptionnelles », relever légèrement les taux pour favoriser la stabilité financière.

Somme toute, les dirigeants de la Banque du Canada ne sont pas sur l'autopilote même si le taux directeur est encore une fois demeuré

inchangé aujourd’hui. D’ailleurs, la Banque du Canada a intégré « une réduction progressive de la détente monétaire » dans son Rapport

sur la politique monétaire de janvier. Les participants du marché, ménages et emprunteurs devraient eux aussi rester aux aguets en se

disant que le taux directeur ne demeurera pas à 1,00 % ad vitam æternam.

Sébastien Lavoie, Économiste en chef adjoint

1

/

1

100%