Financement de l'économie - Cours SES Première ES

Cours SES Première ES Chapitre 3 Le financement de l’économie

2010-2011

1

Chapitre 3 Le financement de l’économie

1. Des situations financières contrastées

Les agents économiques peuvent avoir :

- une capacité de financement : Epargne > FBCF

- un besoin de financement : FBCF > Epargne

Attention ! Capacités et besoins sont évalués au niveau d’un secteur dans son ensemble. Le secteur des

ménages a une capacité de financement mais certains ménages ont des besoins de financement et doivent

emprunter pour acheter un logement ou consommer.

Le secteur des entreprises et celui des administrations publiques ont généralement un besoin de

financement.

1.1. L’épargne des ménages

TP pages 84, 85

Activité 1

L’épargne est l’excédent de revenu par rapport à la dépense de consommation. La définition est la même

chez Keynes et dans la comptabilité nationale ce qui montre l’inspiration Keynésienne de la comptabilité

nationale.

L’épargne nationale est la somme de l’épargne des différents secteurs institutionnels. Cependant on

privilégie l’étude de l’épargne des ménages car ceux si ont structurellement une capacité de financement.

On distingue de types d’épargne :

- L’épargne non financière qui est la partie de l’épargne consacrée à l’achat de logement

- L’épargne financière qui est consacrée à des placements financiers. Elle est assimilée à la capacité

de financement.

Activité 2

L’épargne est aussi mesurée en taux

Taux d’épargne = [Epargne brute/ Revenu disponible] ×100

Taux d’épargne financière= [Capacité de financement/ Revenu disponible] ×100

Taux d’investissement immobilier= [FBCF des ménages/Revenu disponible] ×100

En 2005 les ménages avaient épargné 16% de leur revenu disponible.

Entre 1978 et 1987 le taux d’épargne a baissé de 7 points puis il est remonté de 4 points entre 1987 et

2005.

Activité 3

Encadré sur les couvrants de la pensée économique

Voir au dos de la couverture du manuel les principaux économistes

L’analyse économique présente des courants de pensée différents qui peuvent s’opposer entre eux. Parmi

ces courants de pensée on peut en distinguer 2 :

- Le courant des libéraux. Il comprend plusieurs écoles qui se sont succédées depuis le XVIIIe :

■ Les classiques : seconde moitié du XVIIIe à la première moitié du XIXe dont le fondateur est Adam

SMITH (1723-1790)

Cours SES Première ES Chapitre 3 Le financement de l’économie

2010-2011

2

■ Les néoclassiques : seconde moitié du XIXe à la première moitié du XXe dont un des représentants

est Friedrich VON HAYECK (1899-1992)

■ Les monétaristes : fin du XXe dont le principal représentant est Milton FRIEDMAN (1912-2006)

Les libéraux se caractérisent par leur confiance dans les mécanismes de marché pour réguler l’activité

économique. Ils sont donc opposés à l’intervention économique de l’état.

- Le courant des Keynésiens du nom de John Maynard KEYNES (1883-1946). Sans être opposé à l’économie

de marché, ils considèrent que l’état doit intervenir pour compenser les défaillances du marché.

Libéraux et Keynésiens s’oppose sur l’analyse de l’épargne.

Pour les néoclassiques l’épargne est considérée comme une consommation reportée dans le futur. Comme

les agents économiques sont supposés avoir une préférence pour le présent l’épargne est donc un

sacrifice. L’agent choisi une consommation future au détriment d’une consommation présente. Le prix de

ce sacrifice est le taux d’intérêt versé à l’épargnant. Donc le taux d’intérêt est le facteur qui fait varier

l’épargne. Plus il est élevé plus l’épargne sera élevée.

Pour les Keynésiens l’épargne est l’excédent du revenu sur la consommation donc c’est le revenu qui

constitue le facteur de l’épargne. Plus il est élevé plus l’épargne sera élevée.

Pour KEYNES, le taux d’intérêt joue sur la forme de l’épargne. Les agents ont le choix entre conserver cette

épargne sous forme liquide (encaisses monétaires ou liquidités) ou sous forme de placement. Les agents

ont une préférence pour la liquidité pour 3 motifs :

- Motif de transaction → achat quotidien

- Motif de précaution → faire face aux imprévus qui diminuent le revenu comme le chômage

- Motif de spéculation → la spéculation consiste à acheter un actif (action, devises, matière

premières …) dans le but de le revendre en faisant une plus value (différence entre prix d’achat et

de revente, la plus value est différente du dividende reçu par le titulaire d’une action et elle n’est

pas vraiment un bénéfice car elle ne résulte pas d’une activité de production). Les agents

conservent des liquidités pour profiter d’une occasion de faire une plus value.

Donc pour KEYNES le taux d’intérêt agit sur la part de leur épargne que les agents souhaitent conserver

sous forme liquide. Plus le taux est élevé moins elle sera importante et plus ils souhaiteront placer leur

épargne car la rémunération des placements sera élevée.

Activité 4

Quel est l’effet de l’épargne sur l’activité économique ?

Il faut distinguer un effet à long terme et un effet à court terme.

Les néoclassiques insistent sur l’effet positif à long terme :

L’épargne sert à financer des investissements soit directement (épargne des entreprises) soit

indirectement (épargne mis à la disposition des entreprises selon des modalités à voir dans le point 2 du

chapitre : intermédiaires financiers ou marchés de capitaux). Ces investissements permettent

d’augmenter le facteur capital (achat de nouveaux équipements) et de réaliser des gains de productivité

c'est-à-dire d’augmenter l’efficacité des facteurs de production. Cela entraine une augmentation de la

croissance économique. Cet effet est mis en évidence par les libéraux. Cependant il faut un certain temps

Epargne

Investissement

Gain de productivité**

Croissance

Cours SES Première ES Chapitre 3 Le financement de l’économie

2010-2011

3

pour que se produise cet effet. A court terme l’épargne à un effet négatif sur la croissance. Cet effet est

mis en évidence par les Keynésiens.

La politique économique doit trouver un équilibre entre l’incitation à l’épargne pour favoriser la croissance

à long terme et la limitation de celle-ci pour éviter de la freiner à court terme

1.2. Les besoins de financement des administrations publiques

Voir TD sur la dette publique

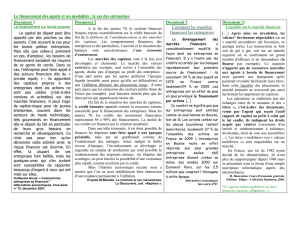

2. Le financement des agents économiques

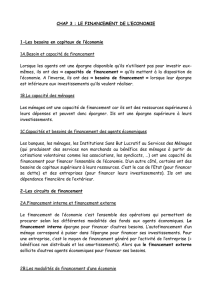

2.1. Les différents modes de financement

- Financement interne ou externe :

o Financement interne : à partir de l’épargne des agents → autofinancement

o Financement externe : à partir de capitaux provenant d’agents extérieurs

- Financement direct ou indirect

o Financement indirect ou intermédiation

L’avantage de ce type de financement est que la banque rend compatibles les horizons temporels différents des

épargnants et des emprunteurs. Les épargnants ont un horizon temporel court. Ils veulent pouvoir disposer de

liquidité quand ils le souhaitent. Au contraire les emprunteurs ont un horizon temporel long car ils veulent pouvoir

disposer de capitaux sur le long terme. La banque se finance grâce aux dépôts à court terme des agents

Excès d’épargne

Diminution de la consommation des ménages

Offre de biens et de services supérieure à la demande

Ralentissement de la croissance

Baisse des besoins de main d’œuvre

Chômage

Agent à capacité de financement

Agent à besoin d financement

Intermédiaires

financiers

Epargne

Crédit

Cours SES Première ES Chapitre 3 Le financement de l’économie

2010-2011

4

économiques. Cependant les déposants étant nombreux la banque fait le pari que tous les déposants de retireront

pas leur argent en même temps. Grâce à ces dépôts elle peut financer des crédits à long terme et rendre compatible

les horizons temporels. Il faut ajouter, comme cela a été vu dans le chapitre précédent que ce sont les crédits qui

font les dépôts et non l’inverse car la banque crée de la monnaie à l’occasion des crédits qu’elle accorde.

o Financement direct

Cet échange se fait sur le marché des capitaux

- Financement par endettement ou par capitaux propres

o Par endettement : l’agent à besoin de financement contracte une dette qui donne lieu à

remboursement et paiement d’intérêt.

o Par capitaux propres : le financement provient des actionnaires ou de l’agent lui-même donc

il n’y a pas de remboursement

Le schéma suivant résume les différents modes de financement et leurs relations

Financement

Interne ou

par auto-

financement

Externe

Indirect ou

Intermédié

Direct ou

Désintermédié

Monétaire Non

Monétaire

Par

émission

d’obligation

s

Par

émission

d’actions

Par

l’épargne

Endettement

Emission

de titres

financiers

Capitaux

propres

Les différents

modes de

financement

2.2. Les marchés de capitaux

Documents 18, 19, 20 pages 80, 81

Agent à capacité

de financement

Agent à besoin de

financement

Achat du titre

Emission et vente d’un titre

Cours SES Première ES Chapitre 3 Le financement de l’économie

2010-2011

5

Les titres échangés sur les marchés de capitaux

Titre : représente un droit qui peut être de différente nature :

o Les actions : titre qui représente un droit de propriété sur une entreprise. L’action donne le

droit de participer aux grandes décisions concernant la vie de la société prises lors des

assemblées d’actionnaires : désignation des dirigeants par exemple. Elle donne aussi le droit

de recevoir une partie des bénéfices distribués : les dividendes

La somme des actions est appelé le capital de la société.

Seules les grandes entreprises se financent par émission d’actions

o Les obligations : titre qui représente un droit de créance. Elle donne droit au

remboursement à l’échéance et au versement d’intérêt. Elles peuvent êtres émises par les

entreprises ou les états. Dans ce cas on parle de bon du trésor. Les obligations peuvent être

à plus ou moins long terme.

Marché primaire et secondaire

o Marché primaire : marché sur lequel sont émis les nouveaux titres : nouvel emprunt

obligataire ou nouvelle augmentation de capital

o Marché secondaire : marché sur lequel sont échangés les titres déjà émis. Il permet

d’assurer la liquidité des titres puisque les titulaires peuvent les échanger contre des

liquidités sur ce marché. Concernant les actions il permet de modifier la répartition du

capital des sociétés. C’est sur ce marché que se font les Offre Publique d’Achat. Par cette

procédure une société annonce publiquement qu’elle désire acheter les actions d’une autre

société pour en prendre le contrôle.

Le prix des titres dépend de l’offre et de la demande et fait l’objet d’une cotation publique.

La valeur d’une obligation dépend du taux d’intérêt des nouvelles obligations. Si ce taux est

plus faible la valeur des anciennes obligations augmente et inversement.

La valeur des actions dépend des résultats anticipés des sociétés.

Capitaux à court terme et capitaux à long terme

o Marché des capitaux à court terme : on l’appelle le marché monétaire, sur ce marché sont

émis uniquement des titres de créance à court terme (donc pas d’action) ou TCN (Titre de

Créance Négociable

o Marché des capitaux à long terme : on l’appelle marché financier ou bourse, on y trouve les

actions et les obligations

Marché des capitaux et marché des changes

Les marchés de capitaux se confondent avec le marché des changes sur lequel s’échangent des devises.

Ces différents marchés sont aujourd’hui interdépendant avec la mondialisation financière c'est-à-dire

l’augmentation des échanges de capitaux entre les économies.

2.3. Les tendances contemporaines du financement de l’économie

Document 22 page 82

6

6

7

7

1

/

7

100%