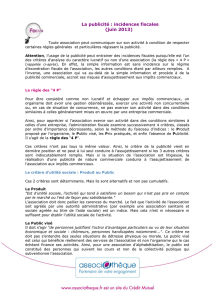

Fiscalité des associations

Guide du dirigeant sportif en Isère 2005 - CDOS et DDJS de l’Isère - Mise à jour du 10 juillet 2009

Fiscalité des associations

Principe

Les associations visées par la loi de 1901 ne sont pas, en principe, soumises

aux impôts commerciaux (impôts sur les sociétés de droit commun, taxe

professionnelle et TVA). Toutefois, si elles exercent une activité lucrative, par

exemple la vente de produits et services identiques à ceux du secteur

marchand, les conditions d’exonérations peuvent être remises en cause. Il en

est de même si les conditions de gestion désintéressée ne sont pas respectées.

Les conditions

d’exonération

Le caractère lucratif ou non d’un organisme fixe sont régime fiscal. Ce caractère

est déterminé au moyen d’une démarche en trois étapes conduite, pour chaque

activité réalisée par l’association, suivant les principes énoncés dans l’instruction

fiscale 4 H-5-06 N°208 du 18 décembre 2006.

Gestion

désintéressée

La gestion de l’association doit être désintéressée ; c'est-à-dire remplir les 3 conditions

cumulatives suivantes :

Etre gérée et administrée à titre bénévole, par des personnes n’ayant elles-mêmes ou

par personnes interposée, aucun intérêt direct dans les résultats de l’exploitation ;

Ne procéder à aucune distribution directe ou indirecte de bénéfices sous quelque forme

que ce soit à ses membres ;

Les membres et leurs ayants droit ne doivent pas pouvoir être déclarés attributaires

d’une part de l’actif sous réserve du droit de reprise des apports.

Des assouplissements ont été apportés par l’administration concernant la rémunération des

dirigeants de l’association sous strictes conditions ;

Si le caractère intéressé de la gestion est avéré, l’association est soumise aux impôts

commerciaux.

Activité

concurrentielle

L’association exerce-t-elle son activité en concurrence avec des entreprises du secteur lucratif ?

Deux hypothèses :

1 – l’activité de l’association ne concurrence aucune entreprise : l’activité n’est donc pas lucrative

et donc non soumise aux impôts commerciaux

2- l’activité concurrence une entreprise sur secteur lucratif, dans cette hypothèse il convient de

passer à la 3ème étape et d’examiner si cette activité est exercée dans des conditions similaires à

celles des entreprises du secteur lucratif.

Conditions

d’exercice de

l’activité

concurrentielle

La comparaison se fait par faisceau d’indices par la méthode des 4P. Cette analyse porte sur 4

critères classés par ordre d’importance décroissante :

- Le produit proposé, Il doit être d’utilité social, c'est-à-dire répondre à un besoin non ou

peu satisfait par la marché.

- Le public visé, les actes payants doivent l’être au profit de personnes justifiant l’octroi

d’avantages particuliers.

- Le prix pratiqué, un net effort doit être fait par l’association pour faciliter l’accès du public.

Guide du dirigeant sportif en Isère 2005 - CDOS et DDJS de l’Isère - Mise à jour du 10 juillet 2009

C'est-à-dire un prix nettement inférieur au prix pratiqué par le secteur marchand pour des

services de nature similaire

- La publicité réalisée, elle ne doit pas faire appel à des pratiques commerciales.

L’association peut diffuser une information sur ses prestations. La distinction se fera sur

le contenu des messages diffusés, sur le support utilisé et s’il est tenu compte du public

particulier auquel s’adresse l’action non lucrative de l’association.

Relations privilégiées

avec des entreprises

L’activité d’une association peut devenir lucrative si elle permet de manière directe, au

professionnel, de réaliser une économie de dépenses, un surcroit de recettes ou de bénéficier de

meilleurs conditions de fonctionnement, quand bien même cette association ne rechercherait pas

de profit pour elle-même.

Activité

lucratives mais

non

prépondérantes

Lorsqu’une activité est reconnue lucrative, elle peut néanmoins bénéficier des exonérations

propres à chacun des trois impôts commerciaux dès lors qu’elle en remplit les conditions.

Ex : limite de 60 000 € de recettes lucratives mais non prépondérantes.

Références

législatives

Bulletin officiel des impôts

Extrait de la l’instruction 4 H – 5 – 06 N°208 du 18 décembre 2006 relatif au

régime fiscal applicable aux organismes sans but lucratif (Association régies par

la loi du 1er juillet 1901 en autre). L’instruction a pour objet de présenter dans un

document unique le régime fiscal d’ensemble des OSBL.

1

/

2

100%