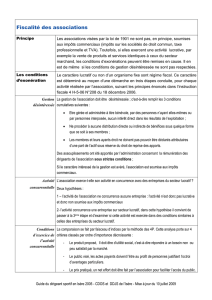

La fiscalité applicable aux associations

La scalité applicable aux associations :

Les Associations visées par la loi de 1901 ainsi que

les congrégations religieuses, associations régies

par la loi locale maintenue en vigueur dans les

départements de la Moselle, du Bas-Rhin et du

Haut-Rhin, fondations reconnues d’utilité publique

et fondations d’entreprise ne sont, en principe, pas

soumises aux impôts commerciaux (impôt sur les

sociétés de droit commun, contribution économique

territoriale et taxe sur la valeur ajoutée). Seul

l’exercice d’une activité lucrative peut remettre en

question le bénéce de ces exonérations.

Le législateur a voulu conserver cette prérogative en

proposant plusieurs instructions scales importantes,

dénissant les paramètres de scalisation, dont une

instruction scale de synthèse du 18 décembre

2006.

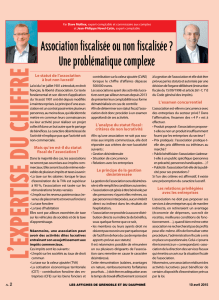

Le statut scal des associations ne se résume pas

à un corps de règles valables en toute situation

et nécessite une analyse au cas par cas. C’est

pour cela qu’un diagnostic scal est nécessaire à

chaque fois que la question de la situation scale

des associations se pose.

Les associations sont de plus en plus nombreuses

à exercer une activité économique et utilisent des

méthodes de gestion proches de celles rencontrées

dans les entreprises privées. Elles peuvent alors être

assujetties, sauf exonération, à un certain nombre

d’impôts et taxes dont le champ d’application est

déni par la loi.

En outre, elles peuvent intervenir, de manière similaire

aux entreprises commerciales, dans les activités du

secteur marchand en les concurrençant.

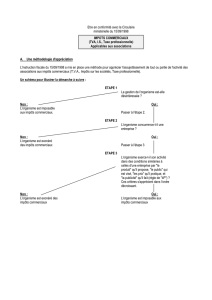

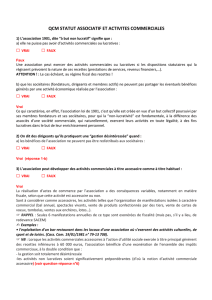

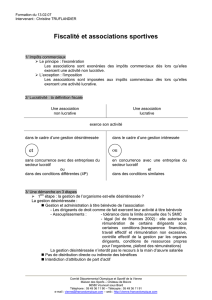

Dorénavant, une question se pose :

Entrent-elles ou non dans le champ d’application

des impôts commerciaux ?

Pour répondre à cette question, il convient de se

demander :

→ Si la gestion de l’organisme est désintéressée :

la loi du 1er juillet 1901, en posant le principe de

la liberté d’association, dénit l’association comme

« la convention par laquelle deux ou plusieurs

personnes mettent en commun d’une façon

permanente leurs connaissances ou leur activité

dans un but autre que de partager des bénéces ». Cette

dénition signie que la démarche de ces personnes

doit être désintéressée et que l’organisme n’est

pas guidé par la recherche du prot. En revanche,

s’il s’avère que la gestion de l’association est

intéressée, l’organisme doit être soumis aux impôts

commerciaux.

→ Si l’organisme exerce des activités économiques :

il convient alors de regarder s’il entre en concurrence

avec le secteur commercial sur un territoire donné.

Si tel n’est pas le cas, il n’est pas soumis aux impôts

commerciaux.

→ Si l’organisme exerce son activité sur un secteur

concurrentiel : il convient d’examiner s’il exerce ses

activités selon des modalités de gestion similaires à

celles des entreprises. Quatre éléments doivent être

pris en compte (règle des « 4 P ») :

•Le Produit : l’activité tend-elle à satisfaire des

besoins déjà pris en compte par le marché ?

•Le public concerné : l’activité est-elle réalisée au

prot de catégories de personnes en situation difcile

sur le plan moral, physique ou nancier ? (chômeurs,

personnes handicapées, notamment...).

•Les prix pratiqués : les tarifs sont-ils nettement

inférieurs à ceux des organismes lucratifs ? Cette

condition peut éventuellement être remplie lorsque

l’organisme pratique des tarifs modulés en fonction

de la situation des clients.

•La publicité utilisée : l’organisme a-t-il recours aux

mêmes méthodes et procédés commerciaux que

les entreprises pour se créer une clientèle (réseau

commercial, location de panneau publicitaire, site

Internet commercial, participation à des foires...).

La hiérarchie des critères : le fait qu’un organisme

à but non lucratif intervienne dans un domaine

d’activité où il existe des entreprises ne conduit pas

ipso facto à le soumettre aux impôts commerciaux.

Il convient d’apprécier l’utilité sociale de l’activité

en tenant compte des 4 critères en fonction de leur

importance décroissante.

La pluralité d’activités : lorsqu’une association

développe plusieurs activités et que l’une d’entre

elles est concurrentielle, l’appréciation de la

concurrence doit s’effectuer au regard de chaque

activité réalisée par l’organisme. Il convient donc

d’analyser, activité par activité, si la règle des « 4 P

» s’applique.

Ce n’est que s’il exerce son activité selon des

méthodes similaires à celles des entreprises

commerciales que l’organisme est soumis aux

impôts commerciaux de droit commun.

23 février 2011

Fiche 5.1

L’exercice d’activités lucratives et non lucratives : éviter

la propagation de la scalisation à toute l’association :

•La sectorisation

Les organismes peuvent isoler, sous certaines

conditions, leurs activités lucratives au sein d’un

secteur distinct, de manière à ce que le régime

scal dont ils bénécient au titre de leurs activités

non lucratives ne soit pas remis en cause.

Toutefois, il ne faut pas que le secteur lucratif, même

sectorisé, devienne signicatif (seuil de 30 % souvent

cité par l’Administration). Dans ce cas, passer à la

lialisation.

•La lialisation et la gestion de patrimoine

L’opération de la lialisation s’opère habituellement

par apport partiel d’actif et peut être réalisée soit

au prot d’une structure nouvelle, soit au prot

d’une structure préexistante.

Actions à mener

Effectuer un diagnostic de la situation des activités

de la structure au regard de la règle des « 4 P ».

Penser l’organisation des activités en sections

d’exploitation scalisables (dans le cadre de la

scalité des associations) ou lialisables.

Demander conseil à un scaliste.

23 février 2011

Fiche 5.1

1

/

2

100%