Décryptage : Chypre, la course contre la montre est

Décryptage : Chypre, la course contre la montre est engagée

Le sort de Chypre va se jouer d'ici la fin de la semaine. Faute d'accord d'ici lundi

entre le gouvernement chypriote et ses bailleurs de fonds, la BCE pourrait

couper le robinet à liquidités et plonger les banques du pays dans la faillite. Le

temps presse.

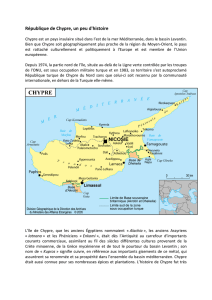

A nouveau, la zone euro est confrontée au retour de la tension. Risque

systémique, « bank run », réunions d’urgence de la troïka etc. On se

croirait revenus aux pires heures de la crise grecque. Cette fois, c’est l’île

de Chypre qui menace de faire faillite. Le pays, qui a adopté la

monnaie unique en 2008, ne pèse pourtant que 0,2% du PIB de

la zone euro. Mais Jeroen Dijsselbloem, le président de l’Eurogroupe, l’a

assuré jeudi : la crise chypriote pose un « risque systémique ».

Plombé par la défaillance de son système bancaire, le pays a besoin de

17 milliards d’euros. Bruxelles est prêt à verser 10 milliards. Pour le solde de 7 milliards

à la charge de Nicosie, un plan initial envisagé au niveau européen prévoyait la taxation

des dépôts bancaires. Tollé général ! La Russie s’en mêle par la voix de Vladimir Poutine.

On estime en effet à plus de 20 milliards d’euros le montant des dépôts de ses

compatriotes à Chypre. L’île méditerranéenne est devenue en quelques années un

paradis fiscal très prisé des ressortissants russes. Or, le PIB annuel de Chypre, dont

l’économie est exsangue, n’excède pas 17 milliards d’euros ! Le système bancaire

chypriote est donc totalement surdimensionné par rapport à la taille de l’économie locale.

Mais ces établissements financiers se sont avérés des colosses aux pieds d'argile, frappés

de plein fouet par la restructuration de la dette grecque.

Ultimatum de la BCE

Mardi, le Parlement chypriote a rejeté le plan de sauvetage qui prévoyait de taxer les

dépôts à 6,75% les dépôts de 20 000 à 100 000 euros et à 9,9% au-delà de 100 000

euros. Réaction inédite de la BCE qui lance un ultimatum au gouvernement chypriote et à

ses créanciers. Si aucun accord n’est trouvé d’ici lundi, l’institution de Francfort

n’hésitera pas à couper le robinet des liquidités aux banques du pays. Dans

l’attente d’un plan B présenté par Chypre, la tension est à son comble alors que les

banques restent fermées depuis samedi dernier et ne devraient pas rouvrir avant mardi

prochain, accentuant l’impression de panique et les retraits d’argent des Chypriotes.

Nicosie évoque la création d’un fonds d’investissement de solidarité pour éviter la faillite

des banques mais les contours d’un nécessaire plan B ne sont pour l’heure pas connus.

Une chose est sûre, le temps presse. A Nicosie, Bruxelles et Moscou, les négociations

s’activent. Un accord de Chypre avec la Russie semble indispensable pour obtenir l’aide

financière nécessaire. L’enjeu est d’éviter d’abandonner à leur sort les banques

chypriotes. Dans ce cas, c’est Chypre qui ferait faillite et l’île pourrait être purement et

simplement éjectée de la zone euro.

Les Chypriotes craignent un effondrement du système bancaire de

l'île:

"Des rumeurs disent que la banque ne va plus jamais rouvrir. Je veux retirer autant de liquide

que possible": Phaedon Vassiliades fait la queue devant un distributeur automatique à

Nicosie, inquiet comme beaucoup de Chypriotes d'un effondrement du système bancaire.

Sur l'île au bord de la faillite, les banques sont fermées et tous les virements sur internet

impossibles depuis près d'une semaine, et ce au moins jusqu'à mardi.

Les habitants défilent depuis samedi devant les distributeurs automatiques, mais les files

d'attentes se sont particulièrement allongées jeudi devant ceux de la Popular Bank (Laiki en

grec), les clients craignant une fermeture définitive de la deuxième banque de Chypre.

La porte-parole de la Banque centrale chypriote, Aliki Stylianou, a cependant démenti cette

éventualité jeudi après-midi.

"J'ai près de 60.000 euros d'économies dans cette banque (...) Je ne sais pas si je vais jamais

pouvoir les récupérer", précise M. Vassiliades, fonctionnaire à la retraite en fauteuil roulant

rencontré par l'AFP sur la rue Ledra, une des artères les plus commerçantes de Nicosie.

Derrière lui, des hommes et des femmes attendent nerveusement pour retirer eux aussi autant

d'argent que possible, pendant que les touristes les prennent en photo. Des queues similaires

se sont formées devant nombres d'autres distributeurs de cette banque dans toute la capitale

chypriote.

Beaucoup de clients redoutent une éventuelle fusion, évoquée mercredi dans les médias

locaux, entre la Popular Bank et la Bank of Cyprus, la plus importante du pays, elle aussi

menacée d'effondrement.

"Cela fait des années que ces banquiers nous ont abandonnés. Il y a quelques années, j'ai

investi dans des obligations de la banque, et elles aussi n'ont plus de valeur", dénonce Takis

Photiades, un instituteur à la retraite, qui retire de l'argent.

"Nous sommes maudits. C'en est fini de nos beaux jours", estime Neophytos Constantinides,

employé dans une compagnie d'assurances.

"la débâcle de Chypre"

"La Laiki Bank sera la première à couler parce qu'elle a beaucoup d'argent russe et que l'UE

veut frapper la Russie. Nous sommes pris en tenailles entre les deux", dénonce un autre

épargnant, sous couvert d'anonymat.

"L'Union européenne nous a laissés tomber. Il est temps de faire revenir la Russie pour donner

une leçon à l'UE", lance alors un homme énervé qui refuse ensuite de parler à l'AFP.

Le ministre chypriote des Finances, Michalis Sarris, est parti mardi en Russie chercher une

solution de rechange au plan de sauvetage européen de 10 milliards d'euros conclu le 16 mars

mais rejeté par le Parlement chypriote parce qu'il s'accompagnait d'une taxe inédite sur tous

les dépôts bancaires.

Mais les clients de la Popular Bank n'ont plus du tout confiance dans les efforts du

gouvernement.

"Chypre est en train de couler. Ils (l'UE et la communauté internationale) sont prêts à laisser

Chypre couler", estime Gautam Kapoor, un Britannique travaillant pour une entreprise de

métaux grecque.

"Les marchés ont déjà pris en compte la débâcle de Chypre. Personne ne va plus jamais faire

confiance à Chypre. Je veux juste retirer autant d'argent que possible puisque même les

stations-essences et les magasins n'acceptent plus que de l'argent liquide", affirme-t-il,

pragmatique.

Photoulla Zantis, la gérante d'une station service voisine, confirme n'accepter que les espèces.

"Je n'ai pas le choix. Je dois payer mon fournisseur de carburant en liquide, donc je n'accepte

que du liquide", explique-t-elle à l'AFP.

"Tout se fait en liquide maintenant. Dans la situation actuelle, seul un parieur accepterait des

chèques", estime M. Vassiliades.

L'interview de Marc Touati (ACDEFI): "Les dirigeants

européens et le FMI ont pris une décision irresponsable"

Dans l’affaire chypriote, les dirigeants européens et le FMI ont fait preuve

d'irresponsabilité. Ils doivent rapidement trouver une autre solution s’alarme

l'économiste Marc Touati, président du cabinet ACDEFI, qui publie « Le

dictionnaire terrifiant de la dette » (éd. du Moment).

La crise de la dette européenne connaît un nouveau développement avec le plan

européen de taxer les dépôts bancaires à Chypre. Ce dispositif rejeté par le

parlement chypriote suscite de nombreuses critiques. Fallait-il en passer par là ?

Marc Touati : Non ! Les dirigeants européens et le FMI ont pris une

décision irresponsable car cela créé un précédent. Le droit bancaire

européen interdit de taxer unilatéralement les dépôts. Par ailleurs, le risque

de « bank run » existe même si la décision est amendée au bout du

compte. Des mouvements de retrait ont déjà eu lieu et accentuent des

risques de faillite bancaire. Même si l’économie chypriote représente à

peine 0,2% du PIB européen, des banques étrangères, grecques

notamment, sont en première ligne. Cette décision est donc susceptible de

provoquer de l’instabilité bancaire... C’est un jeu dangereux. Il faut trouver

rapidement une autre solution...

Certes mais la crise grecque a précipité la crise chypriote. On évoque des besoins

de financement de 17 milliards d’euros, soit un montant proche du PIB de Chypre!

L’urgence n’était-elle pas de prendre des mesures fortes, même si très

impopulaires ?

M.T : Mais en augmentant la pression fiscale via cette taxation des dépôts, cette mesure va

aggraver la récession ! Or, l’île est en récession depuis son entrée dans la zone euro en

2008. Le taux de chômage atteint 15%. Par conséquent, ce plan Union européenne-FMI de

10 milliards d’euros risque de partir en fumée en quelques mois.

En essayant de guérir le malade, on risque de le tuer ?

M.T : Exactement. J’ai intitulé un chapitre de mon dictionnaire « M comme mourir guéri ».

Le dogmatisme des dirigeants européens empêche de tirer les leçons des effets désastreux

des politiques mises en oeuvre.

Quelles solutions préconisez-vous ?

M.T : Il faut retrouver de la croissance. Mais cela restera un voeu pieux tant que l’euro ne

baissera pas davantage. A 1,30 dollar pour 1 euro, c’est un vrai problème ! Par ailleurs,

point capital, la BCE doit être plus accommodante et financer en direct les Etats comme le

font toutes les autres banques centrales dans le monde...

Mais Mario Draghi a déjà beaucoup fait depuis un an, notamment avec l’annonce

des OMT début septembre 2012...

M.T : C’est vrai mais ce mécanisme n’a pas été encore mis en oeuvre. Même l’Espagne ne

l’a pas demandé. Or, les mesures efficaces sont celles prises en amont et non dans une

situation d’urgence, une fois que la crise est là. Concernant la baisse de l’euro, il faudrait

déjà montrer une volonté politique forte au niveau européen et trouver un accord

international dans le cadre du G20. Enfin, il faut baisser les impôts dans la zone euro et

réduire les dépenses publiques en s’attaquant prioritairement aux dépenses de

fonctionnement.

Dans votre livre, vous fustigez le niveau de la dette française qui devrait atteindre

100% du PIB fin 2013. Mais la France n’a jamais emprunté à des taux aussi faibles

sur les marchés... Dans le contexte économique actuel, faut-il vraiment s’alarmer

du niveau de cette dette ?

M.T : J’ai écrit justement ce livre pour alerter l’opinion publique. Il faut avoir à l’esprit le fait

suivant : depuis six ans, l’économie française ne génère pas assez de croissance pour payer

les intérêts de la dette publique. Cela signifie que la France doit s’endetter pour acquitter les

intérêts de sa dette. Voilà la bulle de la dette ! Certes, les taux payés sont bas parce que la

France profite d’un mouvement de « fly to quality ». Les investisseurs qui cherchent des

placements sûrs notés AAA ou AA ont un choix limité de titres, la dette française faisant

encore partie de ce club pour le moment. Mais le temps presse...

A quelle échéance les évènements pourraient se précipiter selon vous ?

M.T : En septembre, il sera peut-être trop tard. Le risque d’augmentation des taux d’intérêt

est réel à court terme. Le PIB devrait reculer cette année de 0,3%, les déficits vont

s’envoler autour de 4-4,5%, ce qui devrait porter la dette au-delà des 100% du PIB début

2014. Les agences de notation en tireront les conséquences et cela pourrait s’avérer très

compliqué.

Le gouvernement français a-t-il encore les moyens, selon vous, d’éviter la

catastrophe ?

M.T : Mon dictionnaire n’est pas pessimiste. A la lettre S, j’évoque notamment la « Sortie

de crise ». La France peut s’en sortir si ses dirigeants en ont la volonté ! Si la France veut

ramener le niveau de la pression fiscale par rapport au PIB dans la moyenne de la zone

euro, elle doit baisser ses impôts de 70 milliards d’euros. La baisse doit aussi bien toucher

les entreprises pour relancer l’investissement et les embauches que les consommateurs. A

ce titre, la CSG devra être diminuée. Cela créerait un contexte propice pour faire revenir la

croissance. En contrepartie, je le répète, il faudra baisser les dépenses de fonctionnement

qui augmentent de 10 milliards d’euros par an depuis dix ans plutôt que les dépenses

sociales.

Une dernier mot sur la Bourse. Beaucoup de volatilité (la crise de Chypre nous le

prouve à nouveau), de nombreuses incertitudes... Où va le Cac 40 selon vous ?

M.T : Il y a en effet beaucoup d’obstacles sur la route ! Je recommanderais la prudence à

court terme. On peut faire du stock-picking sur les valeurs profitables et bien

internationalisées mais si l’on redoute la volatilité, mieux vaut s’abstenir d’investir sur les

marchés actions dans les prochaines semaines...

Propos recueillis par Julien Gautier

redaction@boursorama.fr

6

6

7

7

1

/

7

100%