Position de change = Q de la devise pondérée + Q à recevoir

Economie – Le change et le marché des changes

1

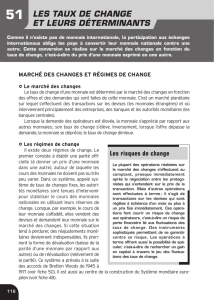

LE CHANGE ET LE MARCHE DES CHANGES

Le change

C’est une opération qui consiste à acheter/vendre des monnaies étrangères contre des

monnaies nationales.

Elle génère des gains ou des pertes.

La confrontation des offres et des demandes de différentes monnaies à posteriori d’établir leur

taux d’échange correspondant à un taux de change.

Le taux de change

C’est l’expression d’une monnaie quelconque dans une autre monnaie quelconque. C’est le

taux de change bilatéral

Problème : Le $ se déprécie / Yen et s’apprécie / Mark Taux de change effectif

Moyenne de taux de change pondérée par un indicateur par exemple la part de chaque pays

dans le commerce du pays considéré.

Le taux de change réel (théorie orthodoxe) : PPA

Les offres et demandes sont confrontées sur un marché, le marché des changes. Ce n’est pas

un lieu, c’est un réseau de salles de marchés qui se trouvent toutes inter connectées par des

moyens technologiques.

Le marché des changes regroupent :

le marché monétaire international

C’est celui sur lequel on échange des créances dans les différents label.

Le marché interbancaire

Il est réservé aux banques, la négociation sur ce marché transcende les donneurs

d’ordre.

Les opérations s’y réalisent par voies de traites (bills of Exchange) compensables,

les règlements n’interviennent que pour les soldes non compensés et par simple

virement de compte à compte (nostro / vostro) entre banques résidentes et leur

correspondant à l’étranger. Pour certains, c’est le plus parfait des marchés (pas de

banques centrales au-dessus) mais il n’est pas accessible à tous.

La position de change et le risque de change

1 – Position fermée ou ouverte (courte ou longue)

Les gains ou les pertes de change dépendent de la position de change adoptée.

Position de change = Q de la devise pondérée + Q à recevoir – Q à livrer

Ce calcul se fait par devise et par échéance.

Lorsque le résultat est nul, la postion est fermée (équilibrée) c’est à dire qu’il n’y a pas de

risque de change.

Dans le cas contraire, elle est dite ouverte :

Positif : Position ouverte et longue, anticipation à la hausse

Négatif : Position ouverte et courte, anticipation à la baisse

Economie – Le change et le marché des changes

2

En principe, on cherche à fermer sa position pour neutraliser le risque mais beaucoup sont

ouvertes.

2 – Le risque de change

Il peut être décomposé :

Le risque de transaction

Il est inhérent à ce type d’opération puisque le taux de change évolue.

Le risque de traduction (consolidation et comparaison)

Comment confectionner un bilan dans différents labels

Le risque économique de change (REC)

Il tient aux engagements qui n’ont pas encore été conclu.

Les techniques de cotations

Sur un marché des changes, il y a n monnaies et donc n-1 taux de change.

1 – Cotation à l’incertain

C’est la technique la plus répandue, appelée aussi Direct ou DQ (Direct Quote)

C’est la quantité variable de monnaie nationale par rapport à l’unité étrangère.

Exemple :

Pour la France : 1 $ = 6.75 FRF (1 étant la base, 6.75 étant la côte)

Quand la côte augmente, la monnaie national se déprécie

2 – Cotation au certain

Appelée aussi IQ. Elle donne la quantité variable de monnaie étrangère à chaque fois pour

l’unité nationale.

Exemple :

A Londres : 1 GBP = 8.70 FRF

Comment s’effectue la cotation ?

Un cambiste annonce par exemple

$ Paris pour 1 05/15

Disposer à acheter ou vendre pour 1 M$, 6.7505 étant l’achat et 6.7515 étant la vente. 6.75

correspond à la figure, 05/15 correspond à la fourchette. Lorsque l’accord est conclut, il a 2

jours ouvrables pour dénouer sa position.

Les différents intervenants

En aval du marché : Les professionnels (banques)

En amont du marché : Les donneurs d’ordres

Economie – Le change et le marché des changes

3

1 – Les professionnels

Les banques centrales

Elles interviennent sur le marché des changes pour défendre leur monnaie et respecter leurs

objectifs.

En régime de changes fixes, ces interventions paraissent normales puisqu’il s’agit de

maintenir le taux de change dans des marges par rapport aux parités et de gérer ses réserves.

Pour certaines, ces interventions deviennent inutiles en régime de changes flottants or les

banques centrales n’ont pas cessé d’intervenir, elles sont intervenues aussi elles ne devaient

pas le faire ou parce que le système ne fonctionne pas.

Les banques commerciales

Chaque que le cambiste centralise les ordres, il effectue les compensations, il engage sa

banque pour des montants considérables compte tenu du degré de risque global qu’elle

prendre. Le comportement du cambiste est important pour être incorporé dans l’analyse de la

théorie des changes.

2 - Les donneurs d’ordre

Les commerçants

Opérateurs commerciaux, la catégorie privilégiée par les analystes. On les appelle de cette

manière car l’opération de change n’est pas une fin en soi, ce sont des importateurs ou

exportateurs en devise. Cette opération de change est adossée sur une opération commerciale.

Il ferme donc sa position de change, il adopte une stratégie de couverture, soit il achète au

comptant les devises dont il aura un besoin ultérieur et il place dans l’intervalle au taux en

vigueur au taux sur la devise, soit il achète à terme, ce qui suppose un vendeur qui serait un

spéculateur. Cela ne représente que 1% des opérations de change

Les spéculateurs

Ils interviennent sur le marché des changes pour faire des différences en espérant que la

devise évoluera en fonction de ses anticipations (soit à la hausse, soit à la baisse). Il ouvre

donc sa position de change. Son comportement fait l’objet d’un débat, pour certains se

référant aux anticipation rationnelles et au marché efficient, le spéculateur a un double rôle

positif, équilibrant (c’est un acheteur de risque face à des vendeurs potentiels, les

commerçants) et visionnaire sur les marchés (par ses interventions multiples, il produit une

valeur de marché qui se rapproche de la vraie valeur). Pour d’autres, se référant à l’instabilité

et aux anticipations auto réalisatrices, le spéculateurs peut avoir un rôle équilibrant (face à des

commerçant) et déséquilibrant (la plupart du temps, il est face à un autre spéculateur). Par ces

actes répétés, la valeur de marché peut s’éloigner de la vraie valeur, il se forme une bulle

spéculative qui ne peut qu’éclater, par exemple lors d’un crack.

Les arbitragistes

Ils cherchent à tirer partie des écarts constatés, soit entre le cours au comptant au cours à

terme soit d’une place à l’autre, mais il ferme sa position de change. Il a un rôle équilibrant.

Le comportement est à la base du marché des changes.

Supposons un opérateur disposant d’un EURO :

S (Spot) : taux de change au comptant

F (Foward) : Taux de change à terme

Economie – Le change et le marché des changes

4

Id : taux domestique

If : taux de change sur le $

1ère hypothèse, il reste sur l’EURO, dans un an :

(1+Id) EUR soit il se place sur le $ aujourd’hui, il change donc son EURO en $ :

1/S (1+If) USD. Sachant qu’il se couvre sur le marché à terme de telle sorte qu’il garantit

ses $ en EURO. Dans un an, il pourra changer :

F/S (1+If) EUR. Il compare ces résultats et dès qu’un écart significatif est constaté, il opte

pour l’une ou l’autre des solutions.

Les gestionnaires de portefeuilles

Ils ont une gestion passive (garantissent un rendement) ou active (si plus, partage), il se

comporte comme des arbitragistes ou des spéculateurs. Ces portefeuilles sont multi devises

(internationales) et impliquent des évaluations quotidiennes, elles donnent lieu ou non à des

interventions sur le marché des changes.

Les différents compartiments

Le marché des changes est divisé en 4 marchés (traditionnel et nouveau)

1 - Le marché au comptant

Voir les techniques de cotations. Le lieu d’intervention des banques centrales.

2 - Le marché à terme interbancaire

Le principe de ce marché est simple, il s’agit de prendre sur ce marché une position de même

montant mais en sens inverse de sa positon de change, c’est un principe de compensation.

Exemple

Un importateur français à une dette de 1 M$ à trois mois, il noue un contrat avec sa banque

telle qu’elle s’engage à lui livrer 1M$ dans trois mois. Conséquence, sa dette de 1M$ dans

trois mois envers son créancier américain est exactement compensé par sa créance de 1M$

dans trois mois sur sa banque. Il y a donc un lien entre le cours au comptant d’une devise et

son cours à terme.

Le cours au comptant, c’est le Spot (S) et le cours à terme Foward (F).

3 cas possibles :

F= S, on dit que le taux de change est au pair

F>S on dit que la devise est au report

F<S, on dit que la devise est au déport

Il a un lien qui vient à l’esprit des gestionnaire, la facturation. Dans notre exemple, la banque

s’est engagée à livrer 1M$ dans trois mois, ou bien elle achète aujourd’hui les $ et les place

dans l’intervalle au taux en vigueur ou bien elle les achète à terme. Le spot peut influencer le

Foward mais le foward peut influencer la procédure du spot.

Le marché des contrats futures (à terme) (sera traiter ultérieurement)

Le marché des options (sera traiter ultérieurement)

Economie – Le change et le marché des changes

5

Les déterminants du taux de change

Pour expliquer les variations du change mais y-t-il un bon taux de change ?

Oui, c’est le taux de change d’équilibre à long terme, mais quel équilibre ?

De la balance des paiements, des opérations courantes ?

Le pays dominant à toujours eu un déficit. C’est pour cela qu’il faut se référer à des

fondamentaux, le solde courant, le différentiel d’inflation, le taux d’intérêt.

Actuellement, l’opposition se fait entre 2 types : Le haut et le Bas.

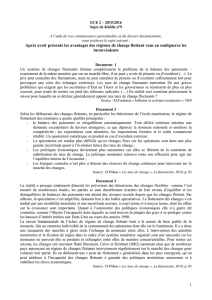

1 - Les approches traditionnelles par le haut, par les biens et services

a) Le solde courant

L’idée est de relier les variations du taux de change au commerce international. Si un

pays voit sa monnaie se déprécier, c’est qu’il subit un déficit structurel et inversement. Il ne

représente que 1% des opérations de change.

b) La parité des pouvoirs d’achat

Les monnaies sont fondamentalement demandées pour leur pouvoir d’achat en biens et

services, ainsi tout différentiel de pouvoir d’achat entre 2 monnaies est sanctionnée par un

arbitrage en faveur de celle qui se déprécie le moins. Il existerait un taux de change

d’équilibre, c’est celui qui vérifie un pouvoir d’achat égal pour deux monnaies dans leur pays

respectifs, on dit donc que les pouvoir d’achat sont à la parité.

La version absolue : Le taux de change « Eppa = P* / P»

La version relative : le taux de change « Eppa t= Eppa t-1 x [( P* / P*) /( P /P)] ».

La PPA veut expliquer les variations du taux de change mais elle fournit un instrument de

mesure. Cela repose sur une concurrence parfaite, sur la loi du prix unique, sur le fait qu’on

utilise de la monnaie pour l’achat de biens.

2 - Les approches traditionnelles par le bas

a) La parité des taux d’intérêt

Considérons que :

le spot S $/FR est de 5

le Foward est 5,2

le taux sur le franc est de 15 (Id)

le taux sur le $ est de 10 (If).

Ces données laissent clairement apparaître un arbitrage, un opérateur va emprunter des $ puis

les convertir en franc afin de se placer sur le franc sachant qu’il se couvre sur le marché à

terme auprès de sa banque qu’il lui garantit qu’il pourra changer ses francs en $ à l’échéance

au taux de 5,2.

Un calcul économique est un calcul coût/avantage. Chaque $ emprunté lui coûte 1,1$

(emprunt à 10% pendant un an). L’avantage du $ emprunté, ce $ convertit en donne 5 qui

placé à 15 % pendant un an devient à l’échéance 5,75 Frs convertit à cette échéance (Foward

6

6

1

/

6

100%