chapitre i : les base de la mondialisation

CHAPITRE I : LES BASE DE LA MONDIALISATION

I. Les flux de la mondialisation

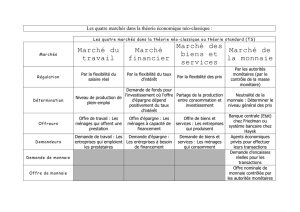

1) Les opérations commerciales (commerce international)

Les flux du commerce international, les achats et les ventes de biens et services à

l’étranger : importation et exportation.

2) Les opérations financières (les mouvements de capitaux)

a) Investissement Directe Etranger (IDE)

Les IDE comprennent les délocalisations et les prises de participation dans le capital

d’entreprises étrangères (10% minimum). Plus généralement les IDE représentent des fonds

investis directement et durablement dans l’appareil productif d’un pays.

b) Les investissements de portefeuille (investissement spéculatif)

Ils correspondent à des achats et ventes de titres étrangers à court terme. Ces opérations

sont motivées par la perspective de réaliser des plus-values boursières à très court terme.

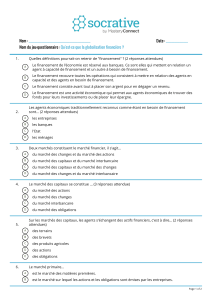

II. Les taux de changes

1) Définition :

Le taux de change représente le prix international de la monnaie. Il permet d’exprimer la

valeur de l’€ dans une autre unité monétaire.

2) Rôle

Il permet de convertir une monnaie nationale en monnaie étrangère et donc aux différentes

zones monétaires d’effectuer entre elles des échanges commerciales et des mouvements de

capitaux.

3) Comment se détermine le taux de change ?

L’échange de devises s’effectue sur le marché de change par l’intermédiaire de banques.

Celles-ci exécutent les ordres d’achats et de ventes de leurs clients (achats et ventes de

monnaies nationales contre des devises). Le taux de change qui s’établit sur le marché de

change résulte de la confrontation de l’offre et de la demande de monnaies nationales sur le

marché de change. Exemple : Si le $ et plus demandé que l’€, alors le prix de l’€ se dépréciera

et dans le cas inverse, il aura tendance à s’apprécier.

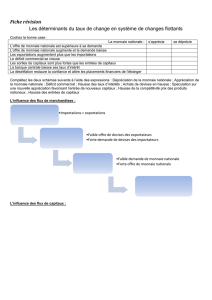

4) Détermination du taux de change

Les banques ne sont que des intermédiaires. Les ordres d’achats et de ventes ont pour

origine des flux commerciaux et financier initiés par les entreprises et les ménages. Ces

dernier qui exportent et investissent à l’étranger obtiennent des $. Ils demandent la conversion

en € auprès de leur banque. Celle-ci va donc offrir des $ contre des € sur le marché de change.

Ainsi les exportation et entrées de capitaux ont tendance à apprécier le taux de change. Les

importations et sorties de capitaux (délocalisation et achat de titres financier) ont tendance à

déprécier le prix internationale de la monnaie.

III. Les crises financières internationales

Les forces qui s’exercent sur le marché de change ont des motivations commerciales, mais

aussi financières et plus particulièrement spéculatives. En effet, dans la réalité, l’essentielle

des transactions quotidiennes sur le marché de change (78%) relèvent de la spéculation pure.

Une faible partie seulement correspond aux besoins des entreprises pour leurs opérations

commerciales ou leur investissements productifs. Le poids de la spéculation sur les marchés

financier s’est amplifié depuis 80 avec le phénomène de globalisation financière initié par les

pays riches.

1) Globalisation financière

Désigne la constitution d’un marché financier unifié à l’échelle mondiale. En effet, depuis

les années 80, les pouvoirs publics ont cherché à recourir de plus en plus à l’épargne étranger

en vue de financer les déficits publics et de développer les capacités d’épargne nationaux car

une épargne devient de moins en moins cher et favorise l’investissement. Les marchés

financiers se sont progressivement internationalisés pour s’unifier en un vaste marché

financier à l’échelle planétaire.

2) Les bulles spéculatives

On accuse souvent la globalisation financière d’avoir favorisé la formation de bulle

spéculative sur les marchés boursiers. Il y’a formation d’une bulle dès lors que la prise d’un

titre s’écarte à la hausse de sa vrai valeur. Cet écart s’accentue du fait que les opérateurs mal

informés de l’évolution de vrai valeur vont imiter le comportement qu’ont d’autre agent

considéré comme mal informé. Si tous les intervenants alimentent le marché avec des ordres

allant dans le même sens alors les cours auront tendance à évoluer dans le sens désiré, mais

lorsque l’écart entre le prix sur le marché et le vrai prix s’accroît, le risque de rupture

s’amplifie jusqu'à l’effondrement. L’éclatement des bulles spéculatives provoque un

effondrement brutal des cours (crack boursier) qui est souvent suivi d’une crise de change.

3) Conséquences des crises de changes et des krachs boursiers

La crise asiatique a été déclenchée en 1997 par un krach boursier qui a été suivi par une

chute des taux de changes de certaines monnaies par rapport au $.

a) Les effets de la crise boursière

- Effet sur l’offre : les faillites des entreprise ont conduit les banques a resserrer les

crédits.

- Effets sur la demande de biens et services : les portes boursières ont affecté le

patrimoine financier des ménages qui ont dû réduire leurs demande en biens et

services

b) Effet de la crise de change

- Effet sur l’offre de biens et services : la chute des monnaies locale contribuée à

renchérir l’importation et les consommations intermédiaires indispensables à la

production.

- Effets sur la demande de biens et services : la dépréciation de la monnaie locale a

contribué à augmenter le poids du remboursements de la dette libellé en $, ce qui a

entraîner une hausse des impôts.

1

/

3

100%