2 – Politiques de change

1

Brevet de Technicien supérieur Commerce international 2ème année

1. LES TECHNIQUES D’ACTION DES BANQUES CENTRALES

Les banques centrales agissent selon trois techniques : la Politique des taux d’intérêt, le

contrôle des changes et les interventions sur le marché des changes.

· La politique des taux d’intérêt

Elle consiste à intervenir sur le marché monétaire pour pousser à la hausse les taux d’intérêt

de court terme lorsque la monnaie nationale est attaquée. Le niveau des taux d’intérêt proposé

aux capitaux internationaux attire ou décourage les placements libellés dans la monnaie

nationale.

Les pouvoirs publics français poursuivent simultanément deux objectifs intermédiaires, l’un

interne (la lutte contre l’inflation), l’autre externe (la stabilité du change) en utilisant un

instrument unique, le maniement des taux d’intérêt

· Le contrôle des changes

Il peut être mis en place lorsqu’un pays craint des sorties de devises trop importantes : il s’agit

d’un ensemble de mesures réglementant les paiements entre résidents et non résidents et

bridant les positions des banques domestiques vis-à-vis de l’étranger.

Le contrôle des changes a pour but de limiter, voire de supprimer, la convertibilité de la

monnaie nationale. Cette limitation peut se faire en fonction de différents critères tel que la

nature des agents (résidents ; non résidents) ou des opérations. La mise en place (ou la

suppression) d’un contrôle des mouvements de capitaux relève de la compétence des Etats,

elle reflète une volonté d’ouverture (ou de fermeture) sur l’extérieur. Le contrôle des changes

peut inclure différentes décisions telles que :

- la limitation des dépenses des touristes à l’étranger ;

- limitation de l’achat de valeurs mobilières étrangères ;

En France, le contrôle des changes a été instauré de 1939 à 1967 : aucune devise étrangère ne pouvait être vendue

ou achetée sans l’intermédiaire du Fonds de stabilisation des changes. En 1967, le principe de la liberté des

changes devient effectif, mais dès 1968 le contrôle des changes est rétabli à titre provisoire. La France a donc vécu

dans un contrôle des changes quasi permanent de 1939 jusqu’au milieu des années 1980, à l’exception des années

1967-1968. Ces mesures ont été assouplies à partir de 1984, puis le décret de 1968 rétablissant le contrôle des

changes a été aboli en 1989. Dans les pays de la Communauté européenne la libre circulation des capitaux devient

effective à partir du 1° juillet 1990.

· Les interventions sur le marché des changes

Le flottement des monnaies au niveau international est impur (administré). En effet, les

Banques centrales utilisent leurs réserves de change pour tenter de stabiliser la valeur de leur

monnaie. Lorsque cette dernière tend à se déprécier par rapport aux devises étrangères, la

Banque centrale doit s’opposer à la tendance du marché en achetant sa propre monnaie contre

des devises étrangères (baisse des réserves de change). En revanche, lorsque la monnaie

nationale tend à trop s’apprécier, la Banque centrale peut choisir de la vendre contre des

devises étrangères afin de reconstituer ses réserves de change. Par conséquent, il est plus facile

pour une Banque centrale de freiner l’appréciation de sa monnaie que d’en soutenir le cours ;

en effet, dans ce dernier cas la Banque centrale doit disposer de réserves de change qui sont

par nature d’une dimension limitée (les réserves de change diminuent au fur et à mesure que

la Banque centrale cède des devises).

2

Par ailleurs, les interventions des Banques centrales sur le marché des changes doivent

respecter les accords internationaux, dans ce cas les interventions des Banques deviennent

obligatoires. Il existe deux types de réglementations :

- les statuts du Fond monétaire international (FMI) définissent le régime de change applicable

aux États-membres (depuis 1976, conférence de la Jamaïque, ce choix est libre) ;

- la plupart des pays membres européens s’efforcent de limiter les variations des cours de leur

monnaie (au travers d’un accord de changes fixes baptisé Système monétaire européen)

2. LE SYSTEME MONETAIRE EUROPEEN (SME) L’objectif initial du SME, entré en vigueur

le 1° janvier 1979, consiste à créer une zone de stabilité monétaire et une monnaie européenne

susceptible de concurrencer le dollar.

La zone de parité fixe ne repose pas sur un étalon mais sur des grilles de parités. Chaque

monnaie est définie par un cours pivot par rapport à chacune des autres et le cours sur le

marché des changes ne doit pas excéder +/- 2,25% par rapport au taux pivot (marge de

fluctuation). Le taux pivot est un taux de change définissant combien l’unité monétaire d’un

pays vaut d’écus. Suite à la crise du 2 août 1993 la marge de fluctuation a été élargie de +/-2,25

à +/- 15%

Cette zone de parité fixe implique une obligation pour les autorités monétaires d’intervenir

sur le marché des changes pour maintenir les taux de change entre ces limites.

Le SME a débouché sur l’union monétaire européenne c’est à dire la création d’une monnaie

unique, la disparition des monnaies nationales et la création d’institutions européennes

prenant en charge la politique commune.

Le SME constitue un facteur favorable aux échanges intra-européens parce qu’il réduit

l’institution de taux de change européen.

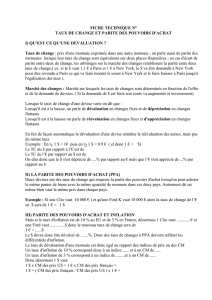

3. Les dévaluations

Une dévaluation correspond à la modification de la parité d’une monnaie par rapport à un

étalon dans le sens d’une perte de valeur. La dévaluation de la monnaie apporte un gain de

compétitivité et permet un redressement du solde de la balance des opérations courantes.

Les dévaluations n’ont pas toujours la même nature : certaines ne font qu’entériner le constat

de la dépréciation de la monnaie nationale sur le marché des changes, d’autres sont de type

défensif (un pays suit la dévaluation opérée par un autre afin de protéger son commerce) ou

de type offensif (la dévaluation est envisagée comme une arme pour gagner des parts de

marché).

Les dévaluations doivent normalement faciliter le retour à l’équilibre des paiements courants

grâce à la modification du prix relatif des produits nationaux et étrangers.

1

/

2

100%