William Priest, directeur des placements

630, boul. René-Lévesque Ouest, Bureau 1820, Montréal (Québec) H3B 1S6 I www.ci.com

Commentaire sur les marchés

Premier trimestre 2012

Bureau de Montréal

514-875-0090

1-800-268-1602

Toronto

416-364-1145

1-800-268-9374

Calgary

403-205-4396

1-800-776-9027

Vancouver

604-681-3346

1-800-665-6994

Service à la clientèle

Français : 1-800-668-3528

Anglais : 1-800-563-5181

Fonds mondial de petites sociétés CI

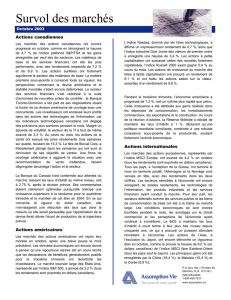

Les titres ont affiché des gains à deux chiffres, alors que les investisseurs devenaient de plus en plus

confiants par rapport à la viabilité de la croissance économique américaine et adoptaient une perspective

plus optimiste envers la crise de la dette souveraine européenne. Les titres à petite capitalisation ont

affiché des meilleurs rendements que ceux à grande capitalisation dans la plupart des marchés. La hausse

dans les cours boursiers s'est produite malgré des rapports des bénéfices médiocres et une baisse des

prévisions à l'égard des bénéfices pour 2012 effectuée par plusieurs sociétés. Les secteurs sensibles à

l'économie ont surclassé ceux qui sont considérés comme plus défensifs. Les prix du pétrole sont montés

en flèche en raison de l'augmentation des tensions géopolitiques au Moyen-Orient. Les rendements

obligataires ont augmenté aux États-Unis et au Royaume-Uni.

Les titres des technologies de l'information, des biens de consommation discrétionnaire et des industries

sont ceux qui ont affiché les meilleurs rendements. Les titres des technologies ont profité du fait que les

entreprises investissaient dans des améliorations de la productivité et que les consommateurs dépensaient

sur les appareils mobiles. Les prix des semiconducteurs ont augmenté en raison de l'anticipation d'un

resserrement des provisions. Les secteurs de l'énergie et des biens de consommation de base sont restés à

la traîne alors que les services publics ont affiché des rendements négatifs, contrairement à leurs solides

gains en 2011.

Les résultats du Fonds ont été aidés par la sélection des titres dans les secteurs des biens de consommation

discrétionnaire, des matières premières, des industries et de l'énergie. La pondération du portefeuille au

Japon, qui était inférieure à celle de l'indice de référence, était également un facteur positif.

Au sein du secteur des biens de consommation discrétionnaire, les actions de Shuffle Master et

Multimedia Games ont augmenté, alors que les fabricants de jeux de hasard ont enregistré une solide

croissance dans leurs revenus et leurs profits. La sélection des titres parmi les sociétés de matières

premières a été aidée par Chemtura, un fabricant de produits chimiques de spécialité, qui vient de sortir de

la faillite et qui a actuellement moins de dette et des coûts réduits. Le prix de l'action a augmenté suite à

l'annonce de ses bénéfices meilleurs que prévu.

Dans le secteur des industries, JGC du Japon et Localiza Rent a Car et Mills Estruturas e Servicos de

Engenharia du Brésil ont tous connu une hausse de plus de 30 %. Parmi les titres énergétiques du

portefeuille, les actions du groupe norvégien de technique d'exploitation du pétrole Subsea 7 ont haussé

de 42 %, reflétant un élan dans leur réserve et des meilleures évaluations. Subsea 7 est le plus important

titre du portefeuille.

Commentaire sur les marchés

Quatrième trimestre 2011

Ce qui a nui le plus au rendement était la sélection des titres dans les sociétés des biens de consommation

de base et la position en trésorerie du portefeuille dans un marché en hausse. Le détaillant alimentaire

chinois Lianhua Supermarket Holdings a souffert en raison des ventes et des profits plus faibles que prévu

de leurs hypermarchés à Shanghai suite au fait que du pain expiré a été trouvé sur les étagères. Bien que la

défaillance opérationnelle fût corrigée rapidement, il a pris plus de temps pour regagner la confiance des

consommateurs et voir une hausse du trafic, quoique tout est actuellement revenu à la normale.

L'opérateur de pharmacie japonais Sundrug a enregistré des rendements inférieurs pendant le trimestre

malgré avoir affiché une croissance du revenu d'une année sur l'autre de 8 %. Selon nous, Sundrug est un

titre défensif qui devrait profiter de la population vieillissante du Japon.

Nous adoptons une perspective prudente par rapport à l'optimisme renouvelé dans les marchés boursiers.

Une certaine partie de cet optimisme est bien placée, avec un contexte macroéconomique amélioré dans

certains endroits du monde. L'économie américaine a montré des améliorations générales croissantes, la

zone euro a évité une crise de liquidité et les entreprises japonaises ont rebondit des désastres naturels

dans leur pays et en Thaïlande. Cependant, une certaine partie de cet optimisme ignore les effets négatifs

des niveaux de dette qui sont trop élevés dans certains pays par rapport à la taille de leurs économies.

Heureusement, nous avons pour tâche d'investir dans des sociétés plutôt que dans des pays. Les sociétés

aujourd'hui sont, en général, en bonne santé financière. Plusieurs d'entre-elles ont l'occasion d'augmenter

leurs revenus soit dans les marchés émergents, soit dans les industries à créneaux croissantes. Les autres

ont des positions concurrentielles solides soit par l'entremise de leurs marques ou de leur propriété

intellectuelle. Bien que le contexte difficile aura une incidence sur toutes ces sociétés, elles ne seront pas

tous touchées de la même façon. Certaines sociétés devraient être capables d'améliorer leur flux de

trésorerie en faisant croître leur encaisse, en soutenant les marges et en répartissant le capital d'une

manière disciplinée et profonde. Voilà ce que nous recherchons pour les placements dans les portefeuilles

que nous gérons, plutôt que d'acheter des titres avec l'attente qu'il y aura un élargissement du multiple

d'évaluation.

Les fonds communs de placement peuvent comporter des commissions, des commissions de suivi, des frais de gestion et d’autres frais.

Veuillez lire le prospectus avant d’investir. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue fréquemment et les

endements passés pourraient ne pas se répéter. Ce commentaire est fourni à titre de source générale d'information et ne doit pas être

onsidéré comme un conseil personnel de placement ou une offre ou une sollicitation de vente ou d'achat de titres.

r

c

1

/

2

100%