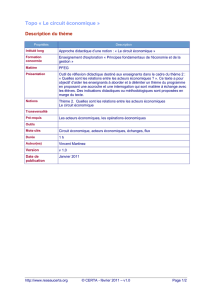

Piketty : Impôt mondial sur le capital et dette publique

Telechargé par

helene.picamelot67

Contextualisation

Le texte étudié est celui de l’économiste français Thomas Piketty, qui tout au long de sa carrière

s’est intéressé aux inégalités économiques et sociales, ce qui fait de lui un spécialiste des inégalités

économiques. C’est en 2013, qu’il publie Le capital au XXIe siècle, un essai mettant la focale sur les

dynamiques du capitalisme moderne et ses conséquences sur les repartissions des richesses depuis le

XVIIIème siècle. Au-delà de la dimension purement économique, cette œuvre a de facto une dimension

politique dans la mesure où les inégalités économiques liées aux répartitions du patrimoine ont une

incidence directe sur les inégalités sociales. Dans l’extrait étudié, soit le chapitres 15 : un impôt mondial

sur le capital, et une partie du chapitre 16 : la question de la dette publique, Piketty tente d’expliquer

comment et pourquoi nous devrions mettre en place des mesures concrètes pour éviter que le capitalisme

moderne ne prenne totalement le contrôle du monde, en défaveur du plus grand nombre d’entre nous.

Compte-rendu

Le chapitre 15 présente en détaille l’idée de mettre en place un impôt mondial sur le capital au

niveau individuel, afin de permettre une répartition des richesses plus juste et plus équitable. À première

vue, un impôt applicable à tous les habitants du monde semble compliqué à mettre en place, c’est

pourquoi l’auteur explique qu’il serait applicable de façon graduelle, dans un premier temps au niveau

régional ou continental. Ensuite, sa mise en place est plus simple qu’elle en a l’air puisque ce type de

prélèvement n’est pas une invention : l’impôt le sur la capital existe déjà en Amérique du Nord et en

Europe. Les formes d’impositions déjà existantes serviraient donc de base et de leçon pour la mise en

place de ce nouvel impôt. Concrètement, l’auteur propose un prélèvement annuel et progressif sur le

capital (c’est-à-dire la valeur nette des actifs dont l’individu a le contrôle) au niveau individuel. Un

élément primordial de cette mesure est la transparence démocratique et financière. En outre, l’objectif

premier de cet impôt est de réguler le capitalisme, actuellement caractérisé par une opacité inquiétante

empêchant un débat constructif sur les grands défis mondiaux actuels, notamment la hausse

considérables des inégalités mondiales. En complément aux autres formes d’impositions, cet impôt

permettrait l’apport d’informations sur les patrimoines mondiaux car il obligerait à préciser et étendre le

contenu des accords internationaux sur les transmissions automatiques d’informations bancaires.

L’auteur propose pour cela d’étendre le système de déclaration préremplies à l’ensemble des actifs

financiers de chacun, facilitant la tâche aux contribuables et diminuant le risque de fraude aux

déclarations. En d’autres termes, l’impôt mondial sur le capital est une façon adapté à notre époque pour

plus de redistribution et plus de transparence au niveau mondial, et a fortiori représente un enjeu

démocratique majeur aujourd’hui. Étant donné que la transmission automatique d’information bancaire

existe déjà aux États-Unis - pays comptant plus de 300 millions d’habitants - il est donc tout à fait

envisageable de l’appliquer à un plus grand nombre de personnes. La mise en place de l’impôt mondial

permettrait également de lutter contre un fléau grandissant de nos économies, l’évasion fiscale, qui

techniquement est tout à fait contrôlable mais qui dans les faits perdure à cause du manque de volonté

politique. L’impôt proposé par Piketty permettrait ainsi de diminuer le poids des paradis fiscaux avec la

mise en place de sanctions automatiques aux banques et aux pays qui refuseraient d’étendre l’obligation

de transmission automatique à tous les actifs. Si ce nouveau prélèvement s’ajoute à ceux déjà existant,

c’est parce que l’auteur juge l’impôt sur le revenu insuffisant pour les « ultra-riches », car leurs revenus

fiscaux déclarés représentent pour le moment moins d’un centième de leur revenu économique. Imposer

sur le capital semble donc un meilleur indicateur de la capacité contributive des plus riches. Cependant,

utiliser cet outils seul serait trop extrême et mettrait une pression disproportionnée sur les contribuables

dont les rendements varient à la baisse, c’est donc pour cela que l’imposition sur l’héritage, le revenu et

le capital sont trois formes d’impositions complémentaires. Piketty propose par la suite la mise en place

de l’impôt sur le capital au niveau européen dans une premier temps, où au XXIème siècle le niveau de

patrimoine privé a atteint des sommets. Appliqué à 2,5% des contribuables (les plus fortunés), il pourrait

rapporter jusqu’à 2% du PIB européen. Pour la fixation du taux d’imposition, l’auteur propose d’ajuster

le degré de progressivité en fonction des rendements moyens, avec un taux minimum de 5% sur les

patrimoines les plus importants. Réaliste techniquement dans son application, il représenterait l’outils le

plus efficace pour la situation de l’Union Européenne, mais nécessite inévitablement une coopération

des institutions politiques européennes. L’auteur se lance par la suite dans l’impôt à travers l’histoire, où

il explique que la mise en place de chaque mesure fiscale a toujours été fonction du contexte économique

et politique. Sa critique des différentes formes d’impositions au cours de l’histoire montre qu’au final

l’impôt sur le capital semble logique nécessaire, mais difficile à mettre en place efficacement dans un

seul pays; c’est donc pourquoi l’auteur propose sa mise en place, à termes, au niveau mondial. Il existe

d’autres formes de régulation du capitalisme patrimonial, comme le protectionnisme et le contrôle des

capitaux. Le protectionnisme permet de protéger certains secteurs peu développés dans un pays donné,

mais l’histoire a su montrer que son utilisation trop poussée sur le long terme ne règle en rien le problème

de l’accumulation et la concentration de richesse du patrimoine. La Chine de son côté a pu voir avec la

crise asiatique que la dérégulation à outrance des marchés n’avait pas que du positif. C’est pour cela que

le pays pratique une régulation de ses capitaux, ne permettant pas à sa monnaie d’être convertie, et en

contrôlant les sorties et entrées de capitaux. Malgré ces mesures, cette régulation d’avère opaque et

instable. Cependant, le pays a mis en place un impôt progressif sur le revenu, lui permettant d’obtenir

des recettes fiscales et de les réinvestir dans des infrastructures publiques. Il serait possible de faire de

même avec un impôt progressif sur le capital, et serait même mieux armé que l’Europe par exemple pour

le mettre en place, le morcellement politique européen étant le plus grand frein à la mise en place de cet

impôt. Enfin, l’auteur conclue ce chapitre par la question de la rente pétrolière ainsi que la redistribution

par l’immigration. La question de redistribution des ressources naturelles entre pays est un sujet tendu,

notamment celle du pétrole au Moyen-Orient. À cause des ressources pétrolières inégalement réparties

géographiquement, la région se retrouve au cœur de conflits qui n’en finissent plus. Il serait donc

intéressant de mettre en place une redistribution de la rentre pétrolière afin que les pays sans pétroles de

la région aient la possibilité de se développer davantage. Enfin, la redistribution par l’immigration

consiste à laisser se déplacer le travail vers les salaires les plus élevés. Mais cette solution ne règlerait

qu’une partie des inégalités, sans pour autant régler le problème de concentration du patrimoine au niveau

mondial. L’impôt sur le capital mondial dans le cadre d’un système fiscal international plus juste semble

donc être une solution au inégalités mondiales et bénéficierait en premier lieu aux pays du Sud et a leur

population.

Le chapitre 16 aborde désormais la seconde façon pour un État de financer ses dépense, la dette.

En ce début de XXIe siècle, les pays développés traversent une crise de la dette avec un niveau

d’endettement à hauteur de 90% de leur PIB, contre seulement 30% pour les pays émergents. L’auteur

propose trois façon de réduire la dette publique d’un État : il y a l’impôt sur le capital, l’inflation ou

encore l’austérité. Avec un impôt exceptionnel sur le capital privé à hauteur de 15%, la dette de la France

pourrait être réduite de zéro. Encore faut-il que les autorités publiques aient accès aux transmissions

automatiques d’information bancaire des actifs de chacun. Il serait aussi possible de privatiser tous les

actifs financiers, mais cette solution bien qu’efficace sur le plan technique, représenterait un désastre

pour l’État social et ses missions. L’inflation quant à elle peut réduire la valeur réelle de la dette publique

(la dette étant un actif normal et non réel). Cependant, le risque d’emballement est très probable, et perd

une partie de ses effets souhaités dès qu’elle devient permanente et anticipée. Cette solution tentante

reste un outils imprécis dans son ciblage, bien qu’elle ait été beaucoup utilisée par le passé. Enfin, la

dernière partie du chapitre étudié porte sur le rôle des banques centrales. La fin du modèle étalon-or a

permis aux banques centrale une création monétaire infinie, et demandent donc un rigoureux

encadrement. Depuis la cirse de 1930, les banques centrales sont vues comme des prêteurs de dernier

recours, position expliquée notamment par les travaux de Milton Friedman. Le consensus historique sur

leur rôle explique pourquoi lors de la crise de 2008 elles ont toutes assumées le rôle de prêteur et de

stabilisateur. Concrètement, elles ne créent pas de richesses mais en distribuent. Elles font des prêts à

des États dont le capital ne change pas mais conduit à la création d’actifs et de passifs financiers. Elles

ont comme force première la redistribution des richesses très rapide. Cependant, elles ont une capacité

limitée de décider à qui elles prêtent, pour quel montant et pour quelle durée. Il y a de multiples

controverses quant aux limites de leur rôle : en premier lieux, la complémentarité entre régulation

bancaire et impôt sur le capital (exemple de la crise chypriote), ainsi que les limites de plus en plus

évidentes de l’architecture institutionnelle en vigueur actuellement en Europe.

Critique

Appréciation générale

1

/

5

100%