Analyse Octobre 2016

Analyse

Octobre 2016

Rendements négatifs :

pourquoi et jusqu’à quand ?

Le nouveau site Internet de la banque est en ligne ! Développé selon les dernières technologies web, il est parfaitement

adapté à la mobilité et à l’utilisation grandissante des réseaux sociaux. Réalisé à partir de photographies de collaboratrices

et de collaborateurs du groupe, il vous invite à la visite virtuelle de notre établissement. Nous serions ravis de recueillir vos

commentaires et vos témoignages. D’avance merci et bonne visite !

NOUVEAU SITE INTERNET BONHOTE.CH

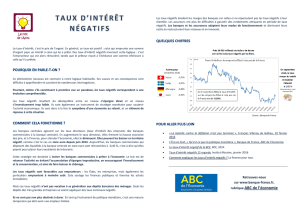

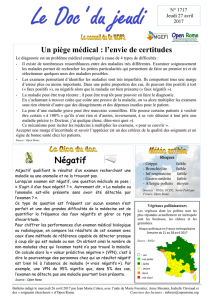

Échéances 1an 2 35710 15 30

Suisse

Japon

Allemagne

Hollande

France

Italie

Royaume-

Uni

Etats-Unis

Négatif Positif

De son côté, l’épargnant, dont le rendement des placements

traditionnels tend vers zéro, fait grise mine. Le modèle de fonc-

tionnement des banques, des assureurs et des fonds de pen-

sion est mis en péril. La marge bancaire, pierre angulaire des

revenus des banques de détail, est laminée. Et comme si cela

ne sufsait pas, les taux négatifs génèrent de l’anxiété chez

les consommateurs et les investisseurs. Au lieu de risquer des

pertes sur d’autres actifs, ces derniers acceptent de petites

pertes sur leurs liquidités.

Taux négatifs, une véritable lame de fond

Et pourtant, les rendements négatifs se propagent. Les institu-

tions, comme les caisses de pension ou les assureurs, doivent

s’en accommoder. Elles n’ont pas le choix, obligées qu’elles

sont d’assurer la sécurité de leurs placements. Quelques inves-

tisseurs privés jouent aussi le jeu. Ils attendent des taux plus

bas encore et anticipent une ère de déation.

On assiste à une marée montante d’obligations gouvernemen-

tales à rendement négatif. La dette obligataire souveraine mon-

diale à rendement négatif, s’élève à 13 trilliards de dollars, dont

plus de 8 trilliards d’emprunts japonais (cf graphique 1).

La palme revient à la Suisse avec une courbe des rendements

de la Confédération sous zéro pour toutes les échéances (gra-

phique 2), ce qui indiquerait que l’investisseur s’attend à une

persistance des taux négatifs.

Les taux négatifs sont-ils viables à long terme ou juste transi-

toires ? Nous penchons pour la seconde hypothèse. Faute de

résultats probants, il est vraisemblable que les Etats en nissent

avec l’obsession d’austérité budgétaire et que des politiques

expansionnistes prennent le relais, notamment en Europe et au

Japon. L’offre accrue de titres d’Etat pour nancer la dépense

publique devrait ainsi faire remonter les taux.

La question pragmatique que se pose, dès lors, tout investis-

seur est comment générer un rendement minimal sans prendre

un risque exacerbé ? Dans ce contexte, les actions d’entre-

prises qui versent un dividende stable (valeurs de consomma-

tion, pharma…) sont attractives, d’autant plus que ces sociétés

pourraient être amenées à racheter leurs titres pour contrer la

ponction des rendements négatifs sur leurs liquidités.

0%

10%

20%

30%

40%

50%

Rendement

négatif

0-1% 1-2% 2+%

Japon Allemagne Europe Core Autres Europe

Amérique du Nord Autres Royaume-Uni

Fig. 1. Répartition du rendement des obligations

gouvernementales, pays développés Fig. 2. Rendements obligataires par échéances

Disclaimer

Ce document, purement informatif, se base sur des informations récoltées auprès de sources considérées

comme ables et à jour, sans garantie d’exactitude ou d’exhaustivité. Les marchés et produits nanciers

sont par nature sujets à des risques de pertes importants qui peuvent s’avérer incompatibles avec la

tolérance au risque du lecteur. Les performances passées reétées dans ce document ne sont pas des

indicateurs de résultats pour le futur. Ce document ne constitue pas un conseil ou une offre d’achat ou

de vente de titres ou de quelque produit nancier que ce soit à l’intention du lecteur et n’engage ainsi en

aucun cas la responsabilité de la Banque. La Banque se réserve le cas échéant le droit de s’écarter des

avis exprimés dans ce document, notamment dans le cadre de la gestion des mandats de ses clients et de

la gestion de certains placements collectifs. La Banque est une banque suisse soumise à la surveillance

et à la réglementation de l’Autorité fédérale de surveillance des marchés nanciers (FINMA). Elle n’est ni

au bénéce d’une autorisation, ni surveillée par un régulateur étranger. Par conséquent, la diffusion de ce

document hors de Suisse, comme la vente de certains produits à des investisseurs résidents ou domiciliés

hors de Suisse, peuvent être soumis à des restrictions ou à d’éventuelles interdictions en vertu de lois

étrangères. Il incombe au lecteur de se renseigner quant à son statut à cet égard et de respecter les lois et

règlements qui le concernent. Nous vous conseillons de consulter des conseillers professionnels qualiés

notamment en matière juridique, nancière et scale pour déterminer votre position par rapport au contenu

de la présente publication.

RENDEMENTS NÉGATIFS :

POURQUOI ET JUSQU’À QUAND ?

Source : Indice obligations gouvernementales Citigroup, au 30 juin 2016 Source : Bloomberg, Banque Bonhôte & Cie SA

Ils génèrent l’inquiétude auprès des consommateurs

et des investisseurs. Ils mettent en péril le modèle tra-

ditionnel de fonctionnement des banques. Les ren-

dements négatifs pèsent sur l’activité économique et

nancière. On s’en accommode pourtant. Certains

acteurs de l’économie n’ont pas d’autre choix que de les

accepter. Ce phénomène, unique dans l’histoire de la

nance, pourrait toutefois n’être que transitoire.

Les taux d’intérêt négatifs créent une situation étrange, voire

absurde, qui n’a pas été envisagée par les théories écono-

miques et nancières. L’homo economicus agit de façon ration-

nelle, il attend donc un rendement positif lorsqu’il investit. En

5000 ans d’historique de crédit, on n’a trouvé aucune trace

d’intérêts négatifs. L’idée, qui semblait pourtant reposer sur un

solide fondement, que l’argent « travaille » est aujourd’hui mise

à mal.

Les banques centrales mènent des politiques monétaires plus

souples en pénalisant les dépôts et en réduisant le coût du cré-

dit. La Banque du Japon et la BCE, par exemple, appliquent

des taux directeurs (-0.4% pour la BCE) négatifs. Par ce moyen,

elles visent à encourager la dépense dans l’économie réelle, à

stimuler l’ination, à exercer une pression sur le taux de change

et à rendre les exportations plus compétitives. Elles s’attendent,

par ailleurs, à ce que les taux négatifs exercent un effet de redis-

tribution de richesse entre créanciers et débiteurs.

Les rendements négatifs sont également le signe d’une ère de

stagnation économique. Engendrée par des facteurs démo-

graphiques et sociaux, celle-ci conduit à l’érosion des gains

de productivité, à un faible rendement marginal du capital, à

des problèmes qui dépassent le champ d’action des politiques

monétaires.

Une longue liste d’inconvénients

Dans ce contexte inédit, le débat fait rage. Economistes paten-

tés, chercheurs, banquiers multiplient les critiques quant à l’ef-

cacité et aux dangers liés aux taux négatifs. Les banques cen-

trales seraient-elles à côté de la plaque ? On pourrait le penser

tant la liste des conséquences indésirables est longue. Même

s’il est encore trop tôt pour tirer des conclusions, on constate,

par exemple, que l’effet de ces taux sur l’économie globale est

faible. L’investissement des entreprises reste atone, tandis que

l’instabilité nancière est accrue par la fragilité des banques.

Dans la zone euro, le crédit bancaire aux particuliers a peu réagi

car l’offre n’était pas limitée auparavant.

Françoise Mensi

Gérante discrétionnaire

Actualités

du Groupe Bonhôte

20E ANNIVERSAIRE DE NOS

FORUMS BONHÔTE

Organisés pour la première fois en 1996, les

forums Bonhôte ont conquis leur auditoire par la

qualité des analyses présentées et l’expertise des

invités présents chaque année à ces événements.

Cette année encore, nous aurons la chance

d’accueillir parmi nous des orateurs de premier

plan, tels que le prof. Serge Tisseron, de

l’Université Paris VII Denis Diderot (le 9 novembre

à Neuchâtel), la directrice d’Economiesuisse,

Mme Monika Rühl (le 15 novembre à Bienne),

le directeur de l’Ecole hôtelière de Lausanne,

M. Michel Rochat (le 23 novembre à Genève),

et le président du conseil d’administration de

Galenica, M. Etienne Jornod (le 1er décembre à

Berne). Vous y êtes naturellement cordialement

invités. Inscriptions : www.bonhote.ch/forum

NOUVELLE COLLABORATRICE

Bonhôte Services SA se renforce avec l’arrivée,

le 1er octobre 2016, de Mme Mélanie Zimet en

tant que «Swiss and International Tax Adviser»,

avec le titre de sous-directrice.

Agée de 30 ans, Mme Zimet est titulaire d’un

«Master of Law» de l’Université de Fribourg et

d’un diplôme d’experte scale. Elle a travaillé

plus de 7 ans en tant que Corporate Tax &

International Tax Services auprès d’une duciaire

renommée.

1

/

2

100%