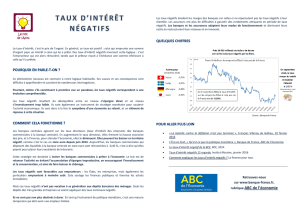

La folie des taux négatifs

6 L’AGEFI HEBDO / du 17 au 23 mars 2016

L’instauration de taux nominaux négatifs

en Europe continentale et au Japon, épi-

sode sans précédent historique (hormis

pour les taux réels négatifs), ne nous

renverrait-elle pas au temps du Moyen-Age ou

de l’utopie marxiste ? La barrière du taux zéro,

propriété fondamentale de la monnaie, y est

même transgressée. Payer pour prêter, même si

cela ne concerne encore que les institutionnels,

va au-delà de la condamnation aristotélicienne

de stérilité de l’argent. Selon les canonistes,

Marx ou Proudhon, le taux d’intérêt ne peut pas

être le prix du temps, car le temps est gratuit :

il appartient à Dieu ou à la Société. Pourtant,

tout calcul économique se projette dans le

temps, donc dans l’incertitude. La mesure de

cette incertitude est le taux d’intérêt, reflet de

la préférence pour le présent. Compte tenu de

l’existence de primes de risque, ce taux ne doit

pas être nul ou a fortiori négatif, puisque cela

revient à considérer le futur comme certain et le

passé comme incertain, alors que le simple bon

sens nous dit le contraire. L’actualisation n’est-

elle pas, pour tous les systèmes économiques

viables, le facteur majeur de valorisation du

temps dans la dynamique économique ?

Ces taux négatifs s’inscrivent dans une autre

déviance. Elle a trait à l’utilisation agressive de

la théorie keynésienne, pour lutter contre une insuffisance

de demande ou un risque déflationniste, parfois non avéré,

quand la désinflation vient de l’effondrement des prix du

pétrole. Cette théorie pousse à l’euthanasie des rentiers, voire

à peser sur le taux de change, en amenant les taux nominaux

à être extrêmement faibles par des politiques monétaires non

conventionnelles ultra-accommodantes. Elle incite toujours

les Etats à recourir à la relance budgétaire. Son emploi récur-

rent, qui crée des illusions de court terme en orientant artifi-

ciellement sur longue période les ressources rares, bute fina-

lement sur un surendettement public, voire privé. Cela n’a

jamais accru la croissance tendancielle, bien au contraire. De

même, le spectre de la stagnation séculaire, agité par Robert

Gordon et Larry Summers, relie le ralentissement progressif

des gains de productivité et l’excès d’épargne à l’exigence

d’obtenir des taux d’intérêt réels négatifs pour

équilibrer l’économie et restaurer le plein emploi

dans une situation de trappe à liquidité.

Le laminage des créanciers par l’inflation étant

impossible, les banques centrales pratiquent une

forme de répression financière. Elle tend à punir

l’épargne, singulièrement à long terme, comme

si cet acte n’était pas la condition essentielle de

l’investissement productif, donc de la croissance

potentielle. L’objectif est de chercher à stimu-

ler de manière discutable la consommation et

l’investissement, en rendant l’épargne très peu

attrayante et en provoquant la chute des taux

des crédits. Il est surtout de limiter le service de

la dette de l’Etat, pour laisser le temps de mener

les réformes structurelles indispensables. Les

normes prudentielles imposées aux institutions

financières favorisent d’ailleurs les placements

en titres publics nationaux. Cependant, cette

stratégie monétaire conduit à noyer le risque

sous la liquidité, à laisser passer les projets les

moins rentables pour l’avenir et à construire des

bulles d’actifs, notamment obligataires. Elle rend

intenable le métier d’intermédiation financière et

fragilise profondément le secteur des assurances.

S’y ajoute un caractère non coopératif d’incita-

tion à la guerre des changes.

Les taux d’intérêt nominaux négatifs sont

une anomalie fondamentale, artificielle et dange-

reuse. Ils font oublier que l’esprit humain, dont

l’inventivité fait que la croissance ne se reproduit jamais à

l’identique, est la source de toute richesse. L’activité écono-

mique ne repose pas uniquement sur des visions mécanistes,

démographiques et technologiques, mais sur d’innombrables

décisions et actions humaines. Ces dernières proviennent de

processus intellectuels, dont la perspicacité, l’originalité et

la dynamique forment la seule véritable rareté. N’est-ce pas

là le plus grand espoir de dépasser la notion de stagnation

séculaire et l’aberration conjointe des taux négatifs dans les

pays avancés ? Encore faut-il avoir une stratégie cohérente

de long terme d’incitations productives saines, au-delà des

contraintes électorales et des outils monétaires, afin d’encou-

rager l’initiative privée, fondement de la valeur ajoutée. Ne

nous trompons pas : ces politiques monétaires ultra-expan-

sionnistes sont temporaires. n

La folie des taux négatifs

Les taux d’intérêt nominaux négatifs sont une anomalie

fondamentale, artificielle et dangereuse.

Les banques

centrales

pratiquent

une forme de

répression

financière

Eric Buffandeau, directeur

adjoint études, veille

et prospective, pôle

stratégie, BPCE

DR

FORUM

L’invité de L’Agefi

http://communautes.agefi.fr/decouvrir

1

/

1

100%