Octobre 2011

!

Retranscription vidéo Point Marchés n°2 avec Alain Pitous

Vidéo réalisée le 3 octobre 2011

Bonjour, je suis Alain Pitous, Directeur adjoint des Gestions d’Amundi Group.

Comme chaque mois, je vais vous livrer nos principales convictions, et pour cela, je

me base sur notre lecture du contexte économique.

On commence tout de suite par les faits marquants du mois.

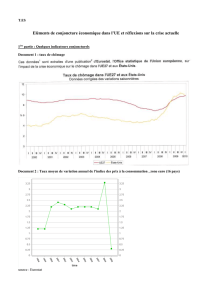

En septembre, les inquiétudes ont encore été très fortes sur l’économie mondiale, et

plus particulièrement sur les problèmes de dette en zone euro. Dans ce contexte, les

marchés actions ont baissé significativement.

En effet, cette crise de la dette en zone euro n’est pas encore réglée… et la situation

reste préoccupante en Grèce, en Italie et en Espagne.

Il est vrai que jusqu'à maintenant, le défaut d’un pays européen semblait impensable,

mais ce scénario devient de plus en plus probable pour la Grèce.

Il faut dire que la Grèce est tributaire du soutien financier des pays européens pour

faire face aux prochaines échéances de sa dette. Mais elle n’obtiendra pas cette aide

si les lourdes réformes annoncées ne sont pas rapidement mises en œuvre.

En cas de défaut de paiement de la Grèce, les marchés craignent une extension du

phénomène à l’Italie et l’Espagne, dont le poids économique et financier en Europe

est beaucoup plus important.

Dans le même temps, l’agence de notation Standard & Poor’s a abaissé d’un cran la

note de l’Italie, une dégradation motivée par l’instabilité politique et les faibles

perspectives de croissance.

La conséquence mécanique est une augmentation du taux auquel l’Italie peut

emprunter sur les marchés. Cela alourdit d’autant la charge de la dette et le risque

de contagion de la crise à l’Italie.

Enfin les données économiques actuelles traduisent un ralentissement en Europe,

aux USA et dans les pays émergents. Mais ceux-ci bénéficient du soutien d’une

demande interne qui devrait atténuer les effets de la crise.

Une fois dressé ce bilan, quelles sont alors nos convictions sur l’évolution de

l’économie ?

Du côté des banques, toutes mettent en œuvre des mesures d’ajustement de leurs

activités et elles procèdent à des cessions d’actifs. Le but : se montrer plus

résistantes en cas de défaut d’un pays. Elles bénéficient en outre du soutien des

grandes Banques Centrales dans leur recherche de liquidité, sans avoir à s’adresser

aux marchés.

Sur la dette enfin, la solution doit être globale, politique et coordonnée.

Nous n’anticipons pas d’éclatement de la zone euro. Mais une sortie de crise n’est

possible qu’à trois conditions :

!

- Une résorption de la crise grecque, avec par exemple une restructuration

organisée et concertée de sa dette,

- La mise en place d’une gouvernance européenne réelle,

- Et enfin un dispositif anti contagion significatif, avec une plus grande

contribution et une clarification des rôles respectifs de la Banque Centrale

Européenne et du Fonds Européen de Stabilité Financière.

Nous maintenons ainsi nos perspectives par rapport au mois dernier : la croissance

économique est en berne, mais nous n’anticipons pas de récession. Le véritable

déclencheur d’une amélioration économique et financière sera politique.

Voyons maintenant comment tout cela va se traduire dans nos allocations.

Le mois dernier nous faisions le constat que les actifs les plus sûrs étaient trop

chers.

Il est vrai que les taux des emprunts d’état allemand restent sur des niveaux

excessivement bas. Par contre, l’once d’or est passée de 1823 dollars à 1623 durant

le mois, son niveau d’avant la crise du mois d’août. Cette baisse s’explique avant

tout par des prises de profits.

Le franc suisse, quant à lui se stabilise au-dessus des 1,20 franc suisse pour 1 euro,

suite à l’intervention de la banque centrale suisse.

Sur l’ensemble des marchés, la volatilité reste très élevée. Dans ce climat de forte

tension, il convient de rester prudent.

En fin de mois, les valorisations ont atteint des niveaux proches de ceux du dernier

point bas de mars 2009.

Le vrai problème des marchés actions, est le degré de visibilité sur les résultats des

entreprises.

Or en l’absence de clarté sur l’avenir des dettes souveraines de la zone euro, les

projections à moyen long terme se font rares de la part des sociétés.

Du coup, les niveaux de valorisations actuels des marchés actions européens ne

sont pas suffisants pour rassurer. En revanche, les entreprises tournées vers

l’international, et notamment les pays émergents, offrent une meilleure visibilité.

Nous restons également prudents sur les marchés de taux et privilégions les

emprunts des états notés AAA.

Concernant les titres privés, nous attendons pour nous renforcer.

Nous conservons une réserve de liquidité pour investir quand la situation se

clarifiera.

Toutes ces convictions devront bien sûr être adaptées à chaque profil d’investisseur

et revues en fonction de l’actualité et retenez bien les règles fondamentales de

l’investissement en bourse :

!

- Un investissement se fait dans la durée

- Une diversification de ses avoirs est importante

- L’épargne régulière permet de lisser les grands mouvements de marché

Merci de votre attention et surtout n’hésitez pas à m’écrire à l’adresse

[email protected] si vous souhaitez en savoir plus.

Et bien sûr on se retrouve début novembre pour une nouvelle lecture des marchés.

1

/

3

100%