Liberation_20101023_-_La_deflation2013-12

La déflation

C’est une maladie économique orpheline. Depuis la dépression des années 30, on sait comment elle

gangrène une économie, une planète… Mais personne n’a trouvé d’antidote. Tout au plus, quelques

remèdes préventifs. Ce mal : la déflation. Ce phénomène par lequel les prix des biens et services sont

durablement orientés à la baisse. Certes, pour l’instant, la déflation n’est pas totalement à l’œuvre.

Mais elle menace un peu partout. Ben Bernanke, le patron de la Réserve fédérale américaine, n’a

jamais cessé de la craindre. C’est lui, en expert du long épisode de déflation que le Japon connaît

depuis l’éclatement de la bulle immobilière et boursière des années 90, qui, à la moindre occasion,

serine qu’en cas de paroxysme de la crise, il faudrait balancer des dollars d’un hélicoptère pour

soutenir la demande. Surnommé «Ben Helicopter», il le fait en baissant les taux d’intérêt ou en

achetant des bons du Trésor américains pour financer le déficit budgétaire.

Isolés. L’Observatoire français des conjonctures économiques (OFCE) risque d’accréditer un peu plus

cette thèse. «Nous sommes passés d’un activisme économique keynésien, qui avait permis d’enrayer

un engrenage récessif à l’échelle mondiale, à une sorte de concours des politiques d’austérité où

chacun joue sa propre partition, explique Jean-Paul Fitoussi, président de l’OFCE. Comme s’ils

vivaient isolés du reste du monde.»«Or, la crise n’est pas finie», estime l’observatoire. Après le

sursaut de 2010, la croissance mondiale devrait ralentir en 2011, de 4,5% à 3,7%, freinée par le

tassement dans les pays développés (de 2,2% à 1,8%) mais aussi dans les émergents (de 3,1% à 2,8%)

qui ne renouvelleront pas les plans de relance arrivés à échéance. «Les politiques prennent comme

prétexte les marchés financiers pour s’effrayer de l’état des finances publiques. On resserre les

politiques budgétaires de manières massives», regrette Xavier Timbeau, de l’OFCE. Et d’assurer :

«Tout le monde risque gros.» D’autant plus que rien ne vient (pour l’instant) renforcer le choix de

l’austérité généralisée à l’ensemble des pays occidentaux. «Si ce n’est des positions idéologiques», dit

Fitoussi.

Même le toujours orthodoxe Fonds monétaire international estime que «les multiplicateurs

budgétaires sont aujourd’hui aussi positifs qu’ils l’étaient il y a quelques trimestres». Le

multiplicateur de la dépense publique, c’est-à-dire le principe selon lequel des liquidités initialement

versées dans l’entonnoir de l’économie génèrent un surcroît d’activité supérieure à cette même

dépense. Une «tuyauterie keynésienne» qui continue d’opérer avec un multiplicateur de la dépense

publique supérieur à 1. «Or, le resserrement synchrone des finances publiques aura l’effet inverse : un

impact récessif puissant», redoute l’OFCE. Ses experts ont ainsi calculé qu’une réduction de la

dépense budgétaire équivalente à un point du PIB n’améliorerait le déficit budgétaire que d’environ

0,25%. Ce qui, pour la France, équivaudrait à une coupe de 20 milliards d’euros pour qu’in fine le

déficit public ne s’améliore que de 5 milliards.

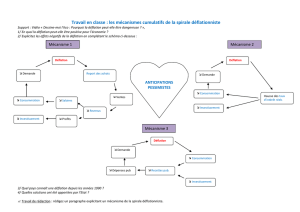

Trappe. Pire, ces politiques budgétaires austères ne manqueront pas de se combiner (tôt ou tard).

Avant de se mélanger avec des politiques monétaires déjà ultra-accommodantes : les taux d’intérêts

japonais, américain et européens sont déjà proches de zéro. «Et ils ne pourront pas être négatifs»,

souligne Fitoussi. Résultat ? «La politique monétaire ne pourra pas contrebalancer l’impact récessif

des politiques budgétaires», précise l’OFCE. En freinant l’activité alors que la crise n’est pas résorbée,

et que la politique monétaire ne peut pas être davantage assouplie, quel est le risque ? D’ouvrir cette

fameuse trappe à liquidité, et épandre, en vain, parce que trop tard, des billets de banque sur leurs sols

respectifs… Investisseurs et consommateurs pourraient emprunter la même route. Selon ce

raisonnement : «Puisque l’activité économique est en baisse, puisque le chômage augmente toujours,

puisque les pays se font une guerre monétaire, le tout avec des prix qui ne cessent de baisser… à quoi

bon investir ou consommer aujourd’hui ce qui coûtera moins demain ?»

Certes, les anticipations ne sont pas encore ancrées sur des scénarios déflationnistes. Mais les tours de

vis budgétaires pourraient bien changer la donne. Lorsque les économies seront tombées dans la trappe

à liquidité, il sera trop tard pour se remémorer ce que Keynes disait en substance de la déflation des

années 30 : «Vendez vos usines aujourd’hui, partez à la campagne, revenez dans deux ou trois ans, et

vous pourrez vous en payer deux ou trois pour le prix d’une.»

Libération, le 23/10/2010

1

/

1

100%