Les modalités de financement des activités économiques

1 LES MODALITES DE FINANCEMENT DES ACTIVITES ECONOMIQUES

Identifier et comparer les divers modes de financement des activités économiques

Les économies des PDEM sont qualifiées d’économies monétaires. Le

fonctionnement d’une économie monétaire nécessite des capitaux tout comme

n’importe quel agent économique ou secteur institutionnel selon l’INSEE.

Précisément, les ménages, les entreprises financières et non financières ainsi que les

administrations publiques sont amenés à se procurer des capitaux pour financer leurs

opérations ou activités économiques (consommation, collecte des capitaux,

investissement, etc.). Le financement désigne l’ensemble des opérations qui

permettent aux agents économiques ou secteurs institutionnels, selon différentes

modalités, d’obtenir des capitaux.

I- LA RELATION ENTRE BESOIN ET CAPACITE DE FINANCEMENT

A- CAPACITES ET BESOINS DES SECTEURS INSTITUTIONNELS

Pour assurer le financement des opérations ou activités économiques, il est

nécessaire de mettre en relation les agents économiques ou secteurs institutionnels

qui dégagent une capacité ou un excédent de financement avec ceux qui, au

contraire, expriment un besoin ou un déficit de financement : Ce rôle est assumé

par les entreprises financières dans le cadre de l’intermédiation bancaire

traditionnelle. Mais, l’économie s’étant marchéïsée, le rôle du marché financier s’est

développé dans le cadre au contraire de la désintermédiation bancaire.

Globalement, les entreprises non financières et les administrations publiques ont

des besoins de financement alors que les ménages, malgré leurs emprunts,

dégagent des capacités de financement.

B. LES MODES DE FINANCEMENT INTERNE ET EXTERNE

Le financement de l’économie peut s’effectuer selon deux modalités :

- par le financement interne, le secteur institutionnel ou l’agent économique

finance une opération économique en utilisant sa propre épargne. Cette situation

s’observe en principe lorsque la capacité de financement est supérieure au besoin

de financement. Le financement interne repose sur l’autofinancement (partie de la

V.A correspondant aux bénéfices non distribués et mis en réserve et aux

amortissements).

- par le financement externe, un secteur institutionnel ou agent économique

qui ne peut financer la totalité de ses dépenses à l’aide de ses propres deniers peut

faire appel aux capacités d’autres secteurs institutionnels pour se procurer les

ressources nécessaires et répondre à ses propres besoins. A ce titre, selon la

théorie keynésienne, le déficit budgétaire financé par l’emprunt auprès des

banques ou par l’impôt prélevé sur les autres agents permet le financement de

l’économie. Si des recettes budgétaires (IRPP, IS, TVA, TIPP) n fois supérieures à la

dépense (déficit budgétaire) initiale sont attendues, grâce à l’effet multiplicateur et

en fonctions des prévisions de croissance. Mais si l’Etat ne récupère plus les

deniers publics injectés dans le circuit économique, la nation vit « au dessus de ses

moyens » et endette les générations futures. C’est pourquoi, un déficit budgétaire est

plutôt financé par l’impôt. Toutefois, certains ont prôné l’inscription de la « règle

d’or » budgétaire au niveau européen c’est à dire au retour de l’équilibre budgétaire

au sein des textes fondateurs de l’Union européenne. Compte tenu du contexte de

l’endettement très important de la France, cela reste une déclaration d’intention.

II- AUTOFINANCEMENT ET FINANCEMENT EXTERNE

A- AUTOFINANCEMENT OU FINANCEMENT INTERNE

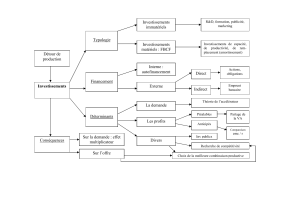

Pour une entreprise, l’autofinancement est une partie de la V.A, plus précisément,

il se compose de la partie non distribuée du bénéfice ainsi que des

amortissements et des provisions d’une période. Le taux d’autofinancement est le

rapport entre l’épargne brute et le montant des investissements lui-même mesuré par

la FBCF (formation brute de capital fixe). Précisément, la FBCF est un indicateur de

la comptabilité nationale française ou un agrégat (c'est-à -dire que la FBCF est

le résultat de la somme de différents éléments) qui mesure le flux annuel

d'investissements essentiellement matériels réalisés dans le pays. Sur le plan

économique, l'investissement matériel (de capacité, de simple renouvellement ou

de productivité) est l'achat de biens durables (machines, bâtiments, appartement)

permettant d'augmenter le stock de capital de l'entreprise. Depuis quelques

années, la FBCF intègre certains investissements immatériels, essentiellement les

dépenses liées à l'achat de logiciels mais les autres investissements

immatériels, comme les dépenses de R-D, de formation continue ou de

publicité, restent comptabilisés comme des dépenses de consommations

intermédiaires. Enfin, la FBCF est brute car on y inclut les dépenses de

renouvellement d'équipement (ou amortissements) qui ne sont pas stricto sensu des

investissements puisqu'elles n’accroissent pas le stock de capital mais le

maintiennent à son niveau par le renouvellement du matériel usagé.

B- LE FINANCEMENT EXTERNE

1- Le financement externe direct ou la finance directe

Les agents à besoin ou à déficit de financement (entreprises, administrations

publiques) émettent des titres de propriété (actions) et des titres de créance (titres

de créances négociables ou obligations) que les agents à capacité ou à excédent de

financement (ménages, autres entreprises) vont directement acquérir sur le marché

monétaire et financier pour placer leur épargne. A ce titre, le marché des capitaux

est constitué de deux composantes :

Le marché monétaire est le marché des capitaux à court et à moyen terme.

En pratique, les opérations se concentrent sur des échéances de moins d’un

an. Il permet de couvrir les besoins de financement à court terme des

banques, de l’État et des entreprises.

Le marché financier correspond au marché des capitaux à long terme. Sur

ce marché sont émis des titres, actions et obligations, dont l’échéance est

généralement supérieure à sept ans.

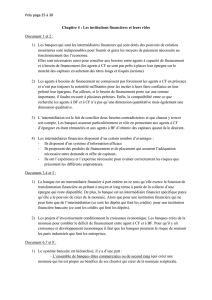

2- Le financement externe indirect ou l’intermédiation bancaire

C’est le mode traditionnel de financement des activités économiques exercé

par les banques, intermédiaires entre les prêteurs et les emprunteurs. A la différence

de la finance directe (désintermédiation bancaire), par laquelle les agents se

retrouvent, depuis la loi bancaire de 1984, sur un pied d’égalité sur le marché

mondial des capitaux (l’économie mondiale s’étant « marchéïsée »), la finance

indirecte illustre une économie dite d’endettement et de type pyramidal avec à la

base les agents emprunteurs, au dessus les banques et au sommet, la banque

centrale (refinancement des banques). L’activité d’intermédiation des banques

s’accompagne d’une « transformation » des capitaux parce que les ressources

collectées à court terme aux agents à capacité ou excédent de financement sont

prêtées à des échéances plus longues aux agents à besoin ou déficit de

financement. L’utilité économique de la finance indirecte est évidente puisque, ce

mode de financement permet d’une part, aux prêteurs, d’obtenir une rémunération de

leur épargne, et d’autre part, aux emprunteurs, de réaliser les investissements

productifs (pour les entreprises et les administrations publiques) et l’acquisition de

logements (pour les ménages).

1

/

3

100%