AM Solutions-GMAG – Bulletin hebdomadaire

Eclairage stratégique : hypothèses de

rendement à long terme des marchés

de capitaux

De l’importance d’une réflexion à long terme

Le taux de 6 % est-il en voie de remplacer le

ratio fétiche de 8 % ?

Des implications problématiques pour les

responsables d’allocation d’actifs

Une baisse prévisible du rendement des fonds

propres sur les marchés développés (DM).

Graphique de la semaine : Performance

réelle totale des grandes capitalisations

américaines (U.S.) : une baisse des

rendements en vue ?

AM Solutions-GMAG –

Bulletin hebdomadaire

De l’importance d’une réflexion à long terme. Nous avons publié la semaine dernière notre

LTCMRA (Long-Term Capital Market Return Assumptions ou hypothèses de rendement à long

terme des marchés de capitaux) sous la forme habituelle d’un livre blanc. Les LTCMRA suivent

un processus conçu pour apporter un éclairage et une contribution à un processus de

planification institutionnelle concernant l’allocation d’actifs, les questions actuarielles, les

objectifs de répartition et autres buts stratégiques d’organisation. Le cadre temporel choisi de

deux cycles économiques, ou de 10 à 15 ans, vise à saisir les tendances à long terme qui

présentent une probabilité raisonnable de se refléter dans la performance des marchés

financiers. En ce sens, notre approche est insensible à l’état et à la durée du cycle conjoncturel

actuel.

Les considérations relatives à l’allocation d’actifs à long terme ont tendance à ne pas

passionner particulièrement les intervenants qui s’intéressent à l’investissement dans l’alpha.

Préférant commenter et faire des pronostics sur l’actualité économique à plus court terme,

ceux-ci pourraient être enclins à sous-estimer l’incidence d’une dynamique fondamentale à

l’évolution plus lente. Une fois de plus, nous avons évalué les LTCMRA depuis 2004 - période

de fortes turbulences couvrant un boom puis un effondrement du crédit, qui ont engendré une

chute spectaculaire de la valeur des actifs puis une récession économique. En résumé, il s’est

agi de l’une des périodes les plus perturbées et les plus volatiles depuis au moins un demi-

siècle. Il est par conséquent réconfortant de constater qu’un portefeuille d’allocation d’actifs

stratégique (pondéré à 50 % en actions, 30 % en obligations, 12 % en hedge funds, 5 % en

private equity et 3 % en immobilier direct) aurait réalisé une performance annuelle de 7,3 % par

an, contre 7,1 % par an projeté en 2004.

Le taux de 6 % est-il en voie de remplacer le ratio fétiche de 8 % ? Il parait opportun de

rappeler l’une des lois d’airain de l’investissement : les performances agrégées d’un portefeuille

sont étroitement liées à celles de ses classes d’actifs sous-jacentes. Les anticipations de

performances ont été réduites dans les LTCMRA 2015, en particulier celles des actions,

amputées jusqu’à un point de pourcentage pour plusieurs marchés développés. Si cette

évaluation s’avère correcte, nos hypothèses suggèrent que les actions européennes et

américaines (U.S.) génèreront une performance de 6,5 à 7,0 % par an au cours des 10 à 15

prochaines années. En intégrant ces nouveaux chiffres au portefeuille évoqué ci-dessus, la

performance attendue évoluerait autour de 5¾ % par an. Taux de rendement exigé par de

nombreux clients, le chiffre de 8 % joue le rôle de “nombre magique”, mais il est clair que les

facteurs favorables au “bêta” sont en train de perdre de la vigueur.

Cette baisse de régime des rendements a des implications problématiques pour les

responsables d’allocation d’actifs. Tout d’abord, elle suggère que les anticipations de

performance des marchés de capitaux sous-jacents doivent être révisées en baisse. En second

lieu, les allocations d’actifs doivent être réexaminées et modifiées pour optimiser la capture des

rendements bêta disponibles.

Graphique de la semaine

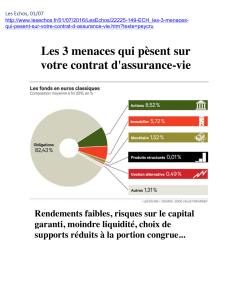

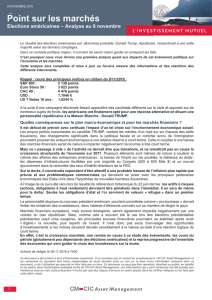

Notre graphique de la semaine présente un

historique à long terme de la performance

tendancielle à 10 ans des actions des grandes

capitalisations américaines (U.S.) en termes réels.

Celle-ci s’est établie en moyenne à 6,8 % par an

depuis 1871, bien que le graphique rende visible les

importantes fluctuations intervenues autour de ce

chiffre. Malgré les évènements de marché extrêmes

intervenus au cours de la dernière décennie, le

dernier chiffre disponible (5,3 %) n’est en réalité pas

très éloigné de la moyenne de long terme ! Nous

avons cependant réduit, dans notre LTCMRA 2015,

les anticipations de rendement des actions des

grandes capitalisations américaines (U.S.) à 6,5 %

nominal, soit 4,25 % en termes réels.

27 octobre 2014

Source : Professor Robert Shiller, J.P. Morgan Asset

Management.

Statistiques mensuelles de janvier 1871 à septembre 2014.

Document produit par l’équipe Global

Strategy Team au sein de AMS-GMAG.

Patrik Schöwitz

Michael Albrecht

Rebecca Hellerstein

Beth Li

Jonathan Lowe

Neill Nuttall

David Shairp

Performance réelle totale des grandes capitalisations américaines

U.S. : une baisse des rendements en vue ?

Performances 10 ans (annualisées)

-10%

-5%

0%

5%

10%

15%

20%

1900

1910

1920

1930

1940

1950

1960

1970

1980

1990

2000

2010

Moyenne de long-terme,

1871-2014

6,8 %

Hypothèse pour les 10/15

prochaines années

4,25%

AM Solutions - GMAG - Bulletin hebdomadaire

Les LTCMRA sont utiles pour justifier les

prévisions d’investissement. Par exemple,

l’édition 2015 prend pour hypothèse un

ratio de Sharpe ex-ante pour le segment

U.S. high yield de 0,48, en hausse par

rapport au chiffre de 0,31 de 2014, mais

en baisse par rapport à la moyenne

réalisée de 0,80 au cours de la

précédente décennie. Il convient de

relever qu’au cours de cet été, le segment

U.S. high yield a affiché un ratio de

Sharpe sur 12 mois de 3,88.

Notre hypothèse de rendement nominal

de 2,00 % pour les liquidités aux Etats-

Unis au cours des 10 à 15 prochaines

années reste inférieure à notre hypothèse

d’inflation de 2,25 %, ce qui signifie que le

rendement des liquidités devrait rester

négatif en termes réels.

Malgré des hypothèses de croissance

révisées en baisse pour les économies

émergentes, notre hypothèse de

rendement des marchés d’actions

émergents n’a été que légèrement réduite,

à 8,75 % exprimée en USD contre 9,00 %

l’an dernier. Cette évolution a de nouveau

accentué l’écart avec les actions des

marchés développés (sur lesquels nous

avons abaissé les anticipations de

rendement d’environ 1 point de

pourcentage), reflétant ainsi pour une

large part les niveaux relatifs de

valorisation.

Enfin, les stratégies d’alpha vont prendre une importance accrue. Il existe quatre principales

options d’alpha disponibles pour compenser la baisse probable du bêta. La première option est

le choix d’un bon gestionnaire, ce qui nécessite l’identification de ceux qui sont en capacité de

surperformer durablement leurs indices de référence. La seconde option est une bonne

performance de l’allocation d’actifs tactique au cours du cycle économique. Il existe cependant

relativement peu de gestionnaires d’actifs disposant d’un processus d’investissement actif

suffisamment solide pour réaliser des allocations fructueuses tout au long du cycle. La troisième

voie est d’assumer le risque d’illiquidité par une exposition à des stratégies au rendement plus

élevé, mais généré par des classes d’actifs moins liquides. La dernière option est d’exploiter, ou

d’augmenter, le montant des actifs à plus forte volatilité au sein du portefeuille, mais cette

stratégie est susceptible de susciter des inquiétudes chez les régulateurs et les intervenants. En

résumé, l’édition 2015 des LTCMRA de JP Morgan suggère que les 10 à 15 prochaines années

seront une période de performance nominale plus faible, à moins que la génération d’alpha

puisse compenser la baisse de la performance prévisionnelle des portefeuilles.

Une baisse prévisible du rendement des actions sur les marchés développés (DM). Cette

année, nous avons fortement révisé en baisse nos hypothèses de rendement à long terme des

actions sur les marchés développés. Nous prévoyons désormais des rendements nominaux de

6,75 % au cours des 10 à 15 prochaines années, contre 7,75 % sur la base des chiffres de l’an

dernier. Pour mettre ces éléments en perspective, il convient de préciser que notre hypothèse

de rendement de 6,50 % en termes nominaux pour les actions des grandes capitalisations

américaines (U.S.), soit 4,25 % en termes réels, est nettement inférieure à la moyenne

historique des rendements réels à 10 ans de 6,8 % (depuis 1871).

Un facteur clé de cette évolution est la forte augmentation des valorisations des actions des

marchés développés depuis la publication de nos hypothèses 2014. Nous avons cependant

modifié cette année la présentation de nos projections de rendement des actions, ce qui nous

permet de prendre en compte plus explicitement les catalyseurs des revenus et des marges

bénéficiaires au niveau mondial, ainsi que le thème central de cette année, consacré aux

actions : The impact of shareholder dilution and buybacks (L’impact de la dilution des

actionnaires et du rachat par les entreprises de leur propres actions).

Historiquement, la permanence de la dilution nette des actionnaires par rapport à la croissance

de l’économie dans son ensemble a été la norme, en partie en raison de la cotation de

nouvelles entreprises et en partie du fait de l’émission d’actions nouvelles sur le marché

secondaire. Cependant, la dernière décennie a été marquée par des niveaux élevés de rachat

d’actions sur les marchés développés, compensant cette dilution et contribuant à faire

progresser les rendements pour les actionnaires. Pour ce qui concerne le cas très particulier du

marché des actions aux Etats-Unis au cours des 30 années ayant précédé 2002, les

actionnaires ont subi une dilution des rendements de l’ordre de 2,7 % par an. Depuis lors, la

dilution a été négative de 0,2 % par an. En d’autres termes, le nombre d’actions existant a

réellement diminué, phénomène désigné par certains sous le terme de ”de-equitisation” (attrition

actionnariale). En Europe, les chiffres ne sont peut-être pas aussi élevés mais la tendance est

similaire.

Nos lecteurs sont habitués à la polémique en cours sur les niveaux élevés aux Etats-Unis des

rachats par les entreprises de leurs propres actions et sur leur soutenabilité à long terme. Notre

système d’analyse des rendements suggère qu’ils le sont mais que cette tendance est dans une

large mesure la contrepartie d’une érosion future de la croissance des bénéfices. Tout ceci est

conforme à la perspective d’ensemble d’un affaiblissement de la croissance des économies

développées, sous-tendue par notre LTCMRA, mais pour ce qui concerne les actions et les

rachats d’actions, il existe une similitude avec le paradoxe millénaire de l’oeuf et de la poule.

Les détracteurs des rachats d’actions prétendent que les entreprises n’investissent pas assez,

préférant la solution de facilité consistant à restituer aux actionnaires leurs excédents de

liquidités. Cette pratique est par conséquent l’une des causes du ralentissement de la

croissance économique. Cependant, il est tout aussi probable que les entreprises ne font que

réagir à un environnement de croissance lente en restituant aux actionnaires leurs liquidités

dans un effort visant à défendre le rendement de leurs fonds propres. Quelle qu’en soit la

raison, cette combinaison de facteurs signifie que, à l’avenir, les investisseurs devront

probablement s’adapter à des rendements moins élevés des actions.

David Shairp et Patrik Schöwitz

Réflexions diverses

Ce document est à but informatif uniquement et ne constitue pas une recommandation à l’achat ou à la vente d’investissements.

Les informations contenues dans ce document ont été puisées à des sources considérées comme fiables. J.P. Morgan Asset Management ne peut cependant en garantir l’exactitude ou l’exhaustivité. Toutes prévisions ou opinions

exprimées nous sont propres à la date d’édition de ce document et sont susceptibles de changer à tout moment sans préavis. Ce document ne constitue pas une recommandation à l’achat ou à la vente d’investissements. JPMorgan

Asset Management (Europe) S.à.r.l.–Succursale de Paris, au capital social de 10.000.000 euros, inscrite au RCS de Paris n°492 956 693. 10/2014

Document produit par l’équipe Global

Multi Asset Group de J.P. Morgan

Asset Management.

Édité par David Shairp, Stratégiste

1

/

2

100%