fin de l`inertie de la réserve fédérale américaine – à quoi peut

C’est parti.

Après avoir maintenu son principal taux directeur pratiquement à zéro au cours des sept dernières années, la

Réserve fédérale américaine a finalement décidé d’agir. De fait, elle a relevé ce taux d’un quart de point, le faisant

passer dans une fourchette dont la limite supérieure est maintenant de 0,5 %.

Voici ce que la banque centrale avait à dire aujourd’hui sur l’état de l’économie américaine dans sa déclaration de

politique générale :

Le Comité estime que les conditions du marché du travail se sont

considérablement améliorées cette année et il croit bien que l’inflation

augmentera à moyen terme, pour atteindre son taux visé de 2 %.

À quoi peut-on s’attendre maintenant?

D’abord, la plupart des acteurs du marché, nous y compris, s’attendaient à la décision qui a été prise aujourd’hui.

La question n’est plus «Quand les taux partiront-ils à la hausse?», mais plutôt «À quelle vitesse progresseront-ils et

quand s’arrêteront-ils?»

Voici un autre passage de la déclaration :

Le Comité prévoit que la conjoncture économique évoluera de façon à justifier

uniquement des hausses graduelles du taux des fonds fédéraux, lequel devrait

demeurer pendant un certain temps en deçà des niveaux auxquels on s’attend à

plus long terme.

Les prévisions figurant dans la déclaration portent à croire que la Réserve fédérale table toujours sur quatre

augmentations l’année prochaine, conformément à ses prévisions précédentes. Nous nous attendons bien à au

moins une autre augmentation, mais pas à quatre.

Suite >

SADIQ S. ADATIA

Opinions au 16 décembre 2015

FIN DE L’INERTIE DE LA RÉSERVE

FÉDÉRALE AMÉRICAINE – À QUOI PEUT-ON

S’ATTENDRE MAINTENANT?

«

«

»

»

Jusqu’à maintenant, les marchés semblent réagir calmement, la présidente de la Réserve fédérale américaine, Janet

Yellen, ayant annoncé depuis longtemps que la première hausse des taux aurait probablement lieu cette année. Cela

dit, nous nous attendons à ce que les taux des obligations montent légèrement.

Il importe de se rappeler que les marchés boursiers avaient déjà commencé à montrer des signes de volatilité au

cours des derniers mois, sans que celle-ci ait de lien avec les taux d’intérêt aux États-Unis.

En dépit de la baisse des prix du pétrole qui a fait chuter le dollar canadien, nous estimons que la hausse des taux

n’aura qu’une faible incidence supplémentaire sur le huard, puisqu’elle était déjà presque entièrement prise en

compte avant l’annonce de la banque centrale.

Même si certains pensent que les marchés boursiers américains connaîtront de plus grandes dicultés, nous

sommes d’avis que les États-Unis reposent sur des bases solides et que les actions américaines demeurent un

meilleur placement que les actions canadiennes. Nous continuons toutefois de préférer les actions internationales

à ces deux marchés.

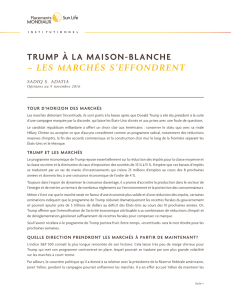

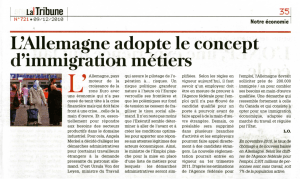

Les politiques monétaires continuent de diérer à l’échelle mondiale. Cette divergence est en partie attribuable au

manque d’uniformité sur le plan de la croissance économique mondiale et à l’instabilité des taux de change.

La Réserve fédérale américaine a relevé son taux directeur aujourd’hui pour témoigner de sa confiance envers

l’économie des États-Unis. Entre-temps, la Banque du Canada a réduit ses taux d’intérêt pour protéger une

économie aux prises avec les répercussions de la faiblesse des prix du pétrole. De son côté, la Banque centrale

européenne a intensifié ses politiques d’assouplissement monétaire, en plus de maintenir ses taux à un niveau

extrêmement bas. La Banque du Japon a fait de même, tandis que la Banque d’Angleterre poursuit son programme

à long terme d’achat d’actifs.

Source : Bloomberg. Données au 16 décembre 2015.

0,00

1,00

2,00

3,00

4,00

5,00

6,00

2008

01-0101-01 01-0101-01 01-0101-01 01-0101-01

2009 2010 2011 2012 2013 2014 2015

PRINCIPAUX TAUX

DIRECTEURS

Assouplissement

monétaire additionnel

Non

Oui

Oui

Oui

Banque du Canada

Réserve fédérale américaine

Banque centrale européenne

Banque d'Angleterre

%

Hausse des taux par

la Réserve fédérale

américaine le 16 déc. 2015

Suite >

© Placements mondiaux Sun Life (Canada) inc., 2015.

La société Placements mondiaux Sun Life (Canada) inc. est membre du groupe Financière Sun Life.

Le présent document contient des renseignements sommaires publiés à titre indicatif par Placements mondiaux Sun Life (Canada) inc.

Bien qu’il ait été préparé à partir de sources considérées comme fiables, Placements mondiaux Sun Life (Canada) inc. ne peut en garantir

l’exactitude ou l’exhaustivité. Ce document vise à fournir des renseignements généraux qui ne doivent pas être considérés comme des conseils

de placement ou des conseils financiers, fiscaux ou juridiques s’appliquant à des cas particuliers. Les opinions exprimées sont celles de l’auteur

et non nécessairement celles de Placements mondiaux Sun Life (Canada) inc. ou de ses filiales. Nota : Les énoncés prospectifs contenus dans

ce commentaire, le cas échéant, sont de nature spéculative et aucune décision ne doit être prise sur la foi de ces derniers. Rien ne garantit que

les événements envisagés dans ces énoncés auront lieu, ou qu’ils se dérouleront de la manière prévue. Veuillez obtenir l’avis d’un conseiller

professionnel avant de prendre une décision en fonction des renseignements qui figurent dans ce document.

Pourquoi est-ce important? Parce que diérentes politiques monétaires peuvent avoir diérentes conséquences

sur les marchés financiers locaux. La capacité à évaluer judicieusement les occasions de placement et les risques en

fonction de la catégorie d’actif et de la région devient plus importante lorsqu’il n’y a pas de marée montante qui

soulève tous les navires (ou de marée descendante qui les fait échouer). Cela n’a rien de nouveau, nous évoluons

dans une conjoncture marquée par des politiques monétaires divergentes depuis quelques années. La diérence est

que le degré de divergence est de plus en plus important et qu’il entraîne dans son sillage la croissance irrégulière

de l’économie mondiale.

Ce qu’il faut retenir est que les rendements des catégories d’actif peuvent être

fortement influencés par les politiques monétaires. Par conséquent, lorsque ces

politiques changent ou divergent entre elles, il est de plus en plus dicile – tout

en étant de plus en plus important – de bien diversifier les portefeuilles.

RÉSERVÉ AUX PLACEMENTS INSTITUTIONNELS

1

/

3

100%