c`était le meilleur et le pire des temps…

Nous avions à peine entamé le mois de janvier que des manchettes ressemblant à «Pire année jamais vue» ont

commencé – avec raison – à paraître.

De fait, d’après des données fournies par Bloomberg, les investisseurs ont enregistré les pires rendements de

début d’année jamais constatés pour le S&P 500 au cours des dix premiers jours de 2016.

À la fin de janvier toutefois, les actions américaines avaient plus ou moins regagné le terrain perdu, inscrivant

une perte de 5,1 %, compte non tenu des dividendes.

Or, si vous croyez qu’un mauvais début d’année se traduit nécessairement par un effondrement,

détrompez-vous.

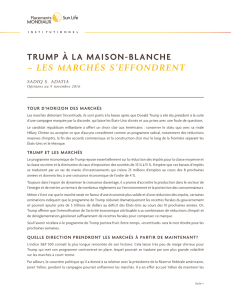

Comme le montre le graphique ci-dessous, des débuts difficiles pour le marché américain ne sont pas un

indicateur de la conjoncture à venir pour l’année.

SADIQ S. ADATIA

Opinions au 25 février 2016

C’ÉTAIT LE MEILLEUR ET LE PIRE

DES TEMPS…

suite >

Graphique : Placements mondiaux Sun Life. Source : Bloomberg. Données consultées le 12 février 2016.

FOURCHETTE DES RENDEMENTS

2008 2009

NO. D’ANNÉES

0

1

2

3

4

5

6

-31 % à -40 % -21 % à -30 % -11 % à -20 % -6 % à -10 % -5 % à 0 % 1 % à 5 % 6 % à 10 % 11 % à 20 % 21 % à 30 % 31 % à 40 %

S&P 500

COMPTE NON TENU DES DIVIDENDES

Rendements du 1er février au 31 décembre après un mois de janvier négatif (1950-2015)

Le fait que les barres sont plus hautes à droite du point médian signifie que les périodes positives de 11 mois

suivant un mois de janvier négatif sont plus nombreuses que les périodes négatives. Effectivement,

58 % du temps, après un mois de janvier négatif, l’indice S&P 500 a inscrit un rendement positif pour les

11 mois restants de l’année. De plus, pour 73 % de ces mêmes années, les résultats ont dépassé la barre des 5 %.

Regardez maintenant les données pour 2008 et 2009, qui sont aux extrémités du graphique. Comme

vous pouvez le constater, les 11 mois qui ont suivi le mois de janvier 2008, qui s’est révélé négatif, ont été

désastreux. Toutefois, si vous vous étiez retiré du marché en 2009, après un mois de janvier encore négatif,

vous auriez perdu la chance d’enregistrer les gains les plus élevés sur 11 mois, toutes périodes confondues sur

ce graphique.

Les marchés évoluent souvent en dents de scie après un mois de janvier négatif. Une telle instabilité a

cependant un côté indéniablement positif.

Qu’est-ce que tout cela veut dire pour 2016?

Au final, le mot d’ordre est d’être prêt à toute éventualité. Il faut sans contredit s’attendre à une plus grande

volatilité, mais aussi envisager la possibilité que le marché boursier américain connaisse sa première année

négative en cinq ans – huit ans si l’on tient compte des dividendes. Cela dit, l’histoire nous permet d’affirmer

avec certitude que pour réussir à long terme, il faut conserver ses placements, peu importe la conjoncture des

marchés.

Toutefois, conserver ses placements ne veut pas nécessairement dire «se fermer les yeux dans l’attente d’un

miracle», du moins, pas pour nous. Nous sommes continuellement à la recherche d’occasions, surtout lors des

périodes comme celle que nous connaissons aujourd’hui.

Nous misons actuellement sur les occasions potentielles qui se présentent dans le secteur de l’énergie, où

nous prévoyons continuer à tirer parti de la faiblesse des cours pour les trois prochaines années. Cela dit, nous

anticipons que les prix du pétrole seront considérablement plus élevés d’ici la fin de 2016.

Nous nous attendons à ce que les marchés américains enregistrent des rendements positifs cette année.

Nous prévoyons toutefois qu’ils seront plus modestes que ceux des dernières années et qu’ils connaîtront

d’importantes fluctuations en cours de route.

À court terme, nous continuons à nous montrer prudents à l’égard des actions canadiennes, même si nous

estimons que l’essentiel de la correction a eu lieu et qu’un redressement des prix du pétrole cette année

pourrait apporter un certain soutien au marché boursier.

Les marchés émergents sont un autre segment à l’égard duquel nous ne sommes pas vraiment favorables à

court et à moyen terme. Nous nous attendons à ce qu’ils éprouvent des difficultés de manière généralisée, en

partie en raison du ralentissement de la croissance en Chine, même si nous croyons néanmoins que certains

marchés se comporteront mieux que d’autres. Par exemple, nous pensons que l’Inde inscrira de bons résultats.

Une connaissance de pointe des régions géographiques et en matière de sélection des titres est essentielle.

Nous nous montrons plus optimistes à l’égard des actions internationales, du moins lorsque nous les

comparons aux autres catégories d’actions. Nous sommes d’avis que les politiques monétaires de la zone euro

et du Japon sont susceptibles de se traduire par des progressions encore plus marquées, et que la situation

économique et politique en Grèce n’est pas aussi imprévisible qu’elle l’a déjà été (quoiqu’il y a de fortes

probabilités qu’elle le redevienne). Bref, en ce qui a trait aux actions internationales, nous nous attendons à un

parcours positif qui sera secoué par quelques perturbations en cours de route.

© Placements mondiaux Sun Life (Canada) inc., 2016.

La société Placements mondiaux Sun Life (Canada) inc. est membre du groupe Financière Sun Life.

RÉSERVÉ AUX PLACEMENTS INSTITUTIONNELS

Le présent document contient des renseignements sommaires publiés à titre indicatif par Placements mondiaux Sun Life (Canada) inc.

Bien qu’il ait été préparé à partir de sources considérées comme fiables, Placements mondiaux Sun Life (Canada) inc. ne peut en garantir

l’exactitude ou l’exhaustivité. Ce document vise à fournir des renseignements généraux qui ne doivent pas être considérés comme des conseils

de placement ou des conseils financiers, fiscaux ou juridiques s’appliquant à des cas particuliers. Les opinions exprimées sont celles de l’auteur

et non nécessairement celles de Placements mondiaux Sun Life (Canada) inc. ou de ses filiales. Nota : Les énoncés prospectifs contenus dans

ce commentaire, le cas échéant, sont de nature spéculative et aucune décision ne doit être prise sur la foi de ces derniers. Rien ne garantit que

les événements envisagés dans ces énoncés auront lieu, ou qu’ils se dérouleront de la manière prévue. Veuillez obtenir l’avis d’un conseiller

professionnel avant de prendre une décision en fonction des renseignements qui figurent dans ce document.

Nous jugeons toujours que les obligations canadiennes sont un meilleur placement que les obligations

mondiales. Malgré la décision récente de la Banque du Canada de maintenir son taux directeur inchangé, nous

croyons toujours qu’il y a une forte possibilité qu’elle revoie ses taux à la baisse au cours des six prochains

mois. Une telle réduction serait favorable aux obligations canadiennes.

Au chapitre des titres de créance, nous sommes beaucoup plus optimistes à l’égard des obligations de

première qualité qu’en ce qui concerne les obligations à rendement élevé et celles des marchés émergents.

Lors de périodes comme celles que nous connaissons aujourd’hui, assurez-vous de maintenir le cap sur vos

objectifs à long terme lorsque, en proie à vos émotions, vous risquez de vous en éloigner.

De plus, si vous songez réellement à quitter le marché, demandez-vous comment vous répondriez à la

question à laquelle vous serez inévitablement confronté : quand le moment sera-t-il indiqué d’y revenir?

Pour reprendre les propos du célèbre investisseur axé sur la valeur, Peter Lynch, publiés sur

InvestingRationally.com : «J’investis toujours la totalité de mon actif. C’est formidable de ne jamais se faire

prendre au dépourvu.»

1

/

3

100%