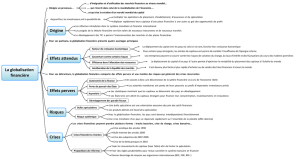

Les économies émergentes et la globalisation financière

Les économies émergentes et la globalisation financière

Introduction

La globalisation de la finance a été largement justifiée par sa contribution attendue à

une allocation plus efficiente de l’épargne et à la croissance économique des pays pauvres. En

effet, grâce à la libéralisation des flux internationaux de capitaux, ceux-ci devaient se diriger

là où le capital est mieux rémunéré, d’où des transferts d’épargne des pays les plus riches vers

les pays les plus pauvres. La globalisation financière devait donc favoriser la convergence

mondiale des niveaux de vie. L’histoire économique contemporaine ne contredit pas un tel

scénario. Les pays émergents asiatiques et latino-américains, et même globalement les pays

en développement, ont connu un rythme de croissance plus rapide que les économies

avancées. Cela étant, les mouvements de capitaux ont eu lieu pour l’essentiel entre les pays

industriels ou les économies à revenu intermédiaire, et non pas entre les pays riches et les

pays pauvres. On reste donc éloigné des schémas théoriques prévoyant le financement net de

l’investissement des pays pauvres par l’épargne disponible des pays industriels. De plus, une

financiarisation progressive des activités économiques au détriment de l’économie réelle est

intervenue. Cette sphère financière a généré des équilibres instables imputables à la recherche

d’une forte rentabilité immédiate assise sur des politiques et des opérations risquées.

La participation des pays émergents à la globalisation financière a

apporté une réponse positive à leurs besoins économiques (I) mais une

financiarisation internationale excessive et déséquilibrée s’est constituée,

nécessitant de nouvelles régulations pour pallier ses effets pervers d’allocation

inefficiente de l’épargne et de risque élevé de crises (II).

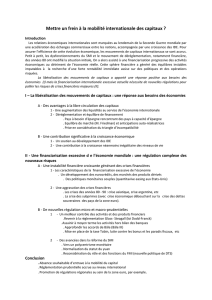

I – UNE CONTRIBUTION POSITIVE DE LA GLOBALISATION FINANCIERE AUX BESOINS

ECONOMIQUES DES PAYS EMERGENTS

Les pays émergents ont retiré dans une certaine mesure des avantages économiques à la

globalisation financière

A - Les modalités de l’insertion des pays émergents dans la globalisation financière

1 - Le consensus de Washington

Une augmentation des liquidités au service de l’économie

internationale

2 - La déréglementation internationale et l’équilibre de financement

. La règle des « 3D » (déréglementation, désintermédiation,

décloisonnement)

. Pays à besoin d’épargne rencontrant des pays à capacité d’épargne

. Equilibre de marché (M. Friedman) et anticipations auto-réalisatrices

. Prise en considération du triangle d’incompatibilité

B - Une contribution significative à la croissance économique

2

1 - Une contribution à la croissance néanmoins inégalitaire des niveaux

de vie

. Stratégie de croissance économique basée sur les exportations

. Un soutien au développement des IDE

Désindustrialisation relative des pays développés au profit de grands

pays émergents (Chine en particulier). Hausse des IDE vers les pays

émergents, notamment à partir de 2009 (contexte d’après crise)

2 - Des résultats globalement favorables pour les pays émergents

. Taux de croissance économique des pays émergents supérieur à celui des

pays développés. Fischer et Summers : la levée progressive des restrictions

a généralement été salutaire pour les pays qui souhaitaient accéder à la

catégorie des pays à revenu intermédiaire et elle a renforcé la stabilité dans

les pays industriels. L’ouverture des marchés intérieurs des pays riches a

conduit à une accélération de la croissance de NPI comme la Corée ou

Taïwan

. Réduction de la pauvreté

. Participation accrue à la DIT par exploitation d’AC (aux fondements

toutefois discutables)

Mais relative négligence de la demande intérieure (stratégie complexe

néanmoins), risques de malaise hollandais, probabilité plus élevée de

détérioration des termes de l’échange

II - UNE MAITRISE ENCORE INSUFFISANTE D’UNE GLOBALISATION FINANCIERE PORTEUSE

DE CRISES

Pour Greenspan et Bernanke, l’intégration rapide du système financier international

pendant les 10 dernières années a entériné les déséquilibres mondiaux en les finançant.

A - Une financiarisation déséquilibrée et excessive de l’économie mondiale

générant des crises financières

1 - Les caractéristiques de la financiarisation déséquilibrée de l’économie

. Paradoxe de Lucas (1990). Les mouvements de capitaux allant des pays

riches vers les pays les plus pauvres ne représentent qu’une part relativement

faible des transferts nets d’épargne. Les excédents chinois partiellement

convertis en achats de Bons du trésor étasuniens. Situation atypique découlant

du dilemme de Triffin

. Le recours bénéfique à l’épargne des ménages (Corée du Sud). L’épargne

domestique y est supérieure au besoin de financement

. Un développement des eurocrédits, des marchés des produits dérivés non

accessibles aux marchés financiers étroits des pays émergents

Cette carence ne leur permet pas d’absorber toute l’épargne domestique,

surtout lorsque le taux d’épargne est très élevé. C’est ce qui se produit en

Chine (40% de taux d’épargne) en raison notamment du vieillissement accéléré

de la population, de la faiblesse de l’offre de services publics et de l’état

rudimentaire des systèmes de protection sociale, d’assurance retraite ou de

financement du chômage

3

2 - Un risque de crises financières récurrentes

. Les crises des années 80 et des années 90 (Asie, Amérique centrale et latine,

etc)

Crises de confiance et insolvabilité des débiteurs privés en Asie. A la

différence des années 80, ce ne sont pas les dettes souveraines accumulées par les

pays qui sont le principal déclencheur de la crise mais des crises de confiance via

le taux de change et les taux d’intérêt (surévaluation des principales monnaies de

la zone, attaques spéculatives, fuite des capitaux et dévaluation forte). Les crises

des pays asiatiques en 1997 (Corée du Sud, Thaïlande, Taïwan, Malaisie), sont

des crises différentes des années 80 dans la mesure où elles touchaient des

débiteurs privés (banques) particulièrement endettés et non les Etats

. Risque de crise et régime de change (l’exemple de la Chine moins exposée

dont la monnaie n’est que partiellement convertible - Etats-Unis, Japon, Australie)

B - De nouvelles régulations micro et macro-prudentielles pour remédier à la

globalisation financière discriminante

1 - Un meilleur contrôle des activités et des produits financiers

. Mise en place de la taxe Tobin, lutte contre les bonus et les paradis

fiscaux, etc. En résumé des conditions d’une meilleure orientation

géographique de l’épargne mondiale (vers les PED ou les PMA)

. Approfondir les accords de Bâle (Bâle III)

. Assainir à moyen terme les activités hors bilan des banques

. Revenir à la réglementation Glass- Steagall (loi Dodd-Franck)

2 - Des avancées dans une régulation internationale plus favorable aux

pays émergents

. Vers un nouveau SMI : polycentrisme monétaire, poursuite de la

normalisation du statut du yuan, reconsidération du rôle et des fonctions du

FMI (nouvelle politique de DTS)

. Vers une meilleure régulation du système financier international pour

soutenir les pays encore exclus du financement privé de leur développement

économique (enjeu complexe en raison d’un paradigme productif parvenu à

son stade terminal)

Conclusion

. Absence souhaitable d’entrave absolue à la mobilité du capital (Rodrik et Stiglitz : la

libéralisation complète des flux de capitaux nuit à la stabilité financière mondiale et donc aux

économies émergentes fragiles; nécessité de contrôles et de limites aux échanges d’actifs

internationaux

. Réglementation prudentielle accrue au niveau international

. Promotion de régulations régionales au sein des zones asiatiques, latino-américaines,

africaines par la constitution de ZLE (ASEAN)

§§§

1

/

3

100%