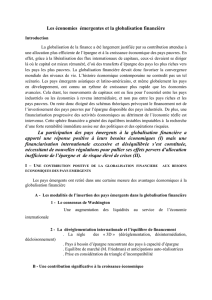

La globalisation financière

La globalisation financière

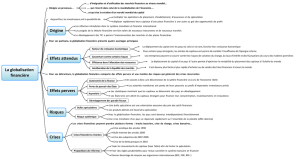

Quels sont les enjeux de la globalisation financière ?

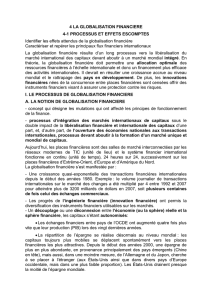

A partir des années 80 s’est crée un marché mondial du capital. Ce processus que l’on appelle la

globalisation financière, devrait théoriquement favoriser l’investissement et la croissance économique,

mais l’instabilité financière ne remet-elle pas en cause cet avantage ?

I) La globalisation offre des opportunités de croissance.

Un marché international du capital s’est constitué au cours des dernières décennies. En principe, cela

devrait permettre une utilisation plus efficace de l’épargne au niveau mondial et favoriser

l’investissement et la croissance économique.

A) La création d’un marché mondial des capitaux.

Les principaux pays développés du monde réunis à Bretton Woods en 1944 n’avaient pas

décidé de la constitution d’un marché mondial du capital. Ils avaient, au contraire, mis des

obstacles à la mobilité de l’épargne au niveau international. Sauf exception (ex : le plan

Marshall pour l’Europe), chaque pays devait donc financer ses investissements avec son

épargne nationale. Ce cloisonnement des marchés nationaux a été remis en question dans les

années 60 avec le développement des eurodollars, qui sont des dollars détenus par des banques

extérieures aux Etats-Unis. Le phénomène s’est accentué dans les années 70 lorsque ces

banques ont reçu une partie de l’épargne des pays exportateurs de pétrole. Il était devenu

facile pour un pays (concrètement des pays en développement) d’emprunter des dollars à une

banque étrangère.

Cependant, la constitution d’un marché mondial du capital date des années 80 avec ce

que l’on a appelé les « 3D » : déréglementation, désintermédiation, décloisonnement.

La déréglementation avait pour objectif de remettre de la concurrence dans le système

financier. En effet, à la suite de 1929, les activités liées à la finance avaient été strictement

contrôlées afin d’éviter une nouvelle crise. Au cours des années 80, ces réglementations ont

été abolies ou assouplies. Ainsi les institutions financières (banque, compagnies d’assurances,

fonds de pension) ont pu librement exporter des capitaux. La levée du contrôle des changes a

provoqué un développement considérable du marché des changes.

Le décloisonnement est une conséquence de la déréglementation. Les réglementations

antérieures avaient crée des spécificités bancaires, chaque type de banque s’adressant à une

clientèle spécifique et étant spécialisés dans certaines opérations (ex : le financement de

l’agriculture). Le décloisonnement a consisté dans la disparition des spécificités bancaires,

chaque banque devenant maintenant directement concurrente des autres.

La désintermédiation consiste en une progression du FD (désintermédié) au détriment du

financement bancaire. Grâce au marché financier, la bourse, les entreprises ont pu financer

leurs I en vendant des actions et des obligations aux ménages. Cette désintermédiation a été

initiée par les pouvoirs publics qui souhaitaient favoriser un mode financement des I non

inflationniste. Elle a été stimulée par les banques qui ont multiplié les innovations financières

(SICAV, FCP...) afin de faciliter l’accès de leurs clients à la bourse.

Cette globalisation financière s’est approfondie durant les 90’ avec l’apparition et le dvpt des marchés

financiers dans un petit nb de PVD ou en transition que l’on a appelé pays émergents. Il est

aujourd’hui possible à un épargnant français ou japonais de confier son épargne à une Cie d’assurance-

vie qui placera une petite partie ds des actions d’une entreprise thaïlandaise. Ainsi, l’entreprise en

question pourra financer ses I à moindre coût.

Dans ce contexte, le développement de la sphère financière (des K) a été sans commune mesure avec

celui de la sphère réelle. En 2001, + de 1200 milliards de $ ont été échangés chaque jour sur le marché

des changes, alors que les X mondiales de marchandises et services s’élevaient à 7442 milliards de $

pour l’année entière.

B) Peut être favorable à la croissance économique.

La théorie ns apprend q’1 marché mondial du K devrait permettre une meilleure alloc’ internationale

des fonds dispo. L’ouverture des frontières offre de nouvelles possibilités de placements de l’Ep : des

K vt pouvoir s’orienter vers les placements + profitables que ceux dispo en frontières fermées. Une

ressource rare, l’Ep, va dc être mieux utilisée. Les emprunteurs vt également avoir accès à cette Ep à

des conditions + avantageuses grâce à la baisse des coûts d’intermédiation. L’I devrait être favorisé du

fait de la baisse des coûts de financement.

Concrètement 1 pays dt les I sont > à son Ep peut maintenant, s’il a la confiance des investisseurs,

bénéficier d’1 transfert d’Ep en provenance de l’ext. Ces mvt de K privés peuvent prendre la forme de

crédits, de placements fin’ (achat d’actions ou d’obligation) ou d’IDE. Cela se traduit par un

endettement ext ds le cas d’octroi du crédit ou d’achat d’obligations. A l’inverse, les IDE et les ventes

d’action ne st pas générateurs de dettes. Les USA, qui pourraient être handicapés par un faible taux

d’épargne, ont été les principaux bénéficiaires de cette possibilité nouvelle. L’augmentation de leur

endettement ext ne pose pas de pb en raison de la confiance qu’accordent les débiteurs à la 1° éco

mondiale. Les PVD ou en transition peuvent bénéficier de tels transferts, à condition de toujours

rassurer les financiers sur leur capacité à rembourser leurs dettes.

Les états peuvent également tirer un bénéfice de cette globalisation fin’. Ils ont maintenant la

possibilité de financer 1 partie de leur déficit budgétaire par des K ext. C’est d’ailleurs une des raisons

1 pr laquelle les USA ont libéralisé leur marché du K pendant les 80’. Confrontés à un déficit

budgétaire important, ils ont supprimé les obstacles aux M de K afin de pouvoir le financer sans

provoquer de hausse excessive des TI à LT. La Fr a également eu recours à cette solution ds les 80’.

Cela se traduit par une hausse de l’endettement public et met l’état en situation de dépendance vis-à-

vis de ses débiteurs étrangers. Tel est évidemment le pb des pays ne pouvant apporter les garanties de

sécurité fournies par des pays hautement développés.

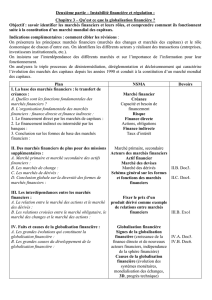

II) Mais la globalisation financière accroît l’instabilité financière.

La libéralisation des marchés fin’ a provoqué un déséq qui se traduit par des crises fin’ que l’on essaie

today de prévenir. Deux philo s’opposent : les uns croient à la responsabilité des agents fin’, les autres

souhaitent une réglementation + contraignante des activités liées à la finance.

A) Le système financier est devenu plus instable.

Le passage d’1 ensemble de syst financiers nationaux très réglementés à un syst fin’ mondial sans gde

réglementation a provoqué de l’instabilité. Les crises fin’ se st multipliées depuis 1970 sous la forme

de crises bancaires, et de crises de change.

Les crises bancaires se traduisent par une détérioration de la situation fin’ des bank pouvant conduire à

des faillites. Les 2/3 des pays membres du FMI ont connu 1 telle crise depuis 1973. Parmi les PDEM,

USA et Japon st les + touchés. Les bank, ds les 2 cas, ont prêté de l’argent à des clients qui ont spéculé

sur l’immobilier ou en bourse. Le dégonflement de ces bulles spéculatives a transformé 1 partie des

créances de ces bank en pertes. Aux USA la situation a rapidement été assainie grâce à des faillites

bancaires pr de petits établissements, et au soutien des autorités monétaires. Au Japon le refus des

faillites a eu pr contrepartie 1 prolongation de la crise.

Les crises boursières st des chutes brutales des cours des actions ou parfois des obligations, qui suivent

le gonflement d’1 bulle spéculative. Deux principales : 1987 et 2000. Entre 1994 et 1999, les indices

boursiers avaient triplé aux USA et doublé en EUR. Ce mvt avait amplifié les mvt de l’éco réelle, car

sur la même période la Prod américaine avait augmenté de 30% et les profits de 60%. Multiplication

des fusions acquisitions dans la nouvelle éco, avec bcp d’emprunts : les anticipations se st retournées

début 2000, provoquant 1 chute de LT des indices boursiers. En Fr le CAC 40 a baissé de plus de 50%

de 2000 à 2003. Cette crise boursière durable et de forte ampleur a provoqué une crise éco qd les Ent

ont du intégrer ds leurs comptes les nouvelles valeurs des anciennes concurrentes qu’elles avaient

rachetées lorsque les cours étaient élevés. Elle sont dc déclaré de fortes pertes et ont baissé leurs I.

Les crises de taux de change st des baisses brutales du taux de change d’1 monnaie. C’est le cas en Eur

en 1992, 1993 ; Mexique en 1994 ; Asie en 1997 ; Brésil en 1999 ; Argentine en 2002. La crise eur

début des 904 montre à quel point ces crises peuvent être déconnectées de la situation de l’éco réelle

des pays concernés.

B) Deux conceptions de la régulation financière s’opposent.

Il est nécessaire de réguler la finance mondiale, ts en conviennent. Cette régulation doit être préventive

et prendre la forme d’1 réglementation adaptée à la globalisation fin’. Réglementer la finance pr en

limiter les risques est toujours diff puisque ce type d’activités consiste justement à prendra des risques

à la place des autres. Il faut dc arriver à délimiter le risque normal (lié à la profession), du risque

anormal qui met en péril d’autres acteurs ( clients, institutions fin’). Il faut dc empêcher que le

comportement d’1 bank ne remette en cause la stabilité su syst. La régulation peut ensuite être

curative : ds ce cas il faut préparer d’éventuelles interventions d’1 institution afin d’empêcher qu’1

crise localisée ne se transmette à l’ens du syst financier.

Les défenseurs du libéralisme ont obtenu que les institutions fin’ soient elles-mêmes chargées de la

mise en place des normes et de la surveillances. Ils considèrent que la vigilance des actionnaires et des

clients peut être suffisante pr obliger 1 institution fin’ à adopter 1 comportement prudent. C’est pkoi

ils préconisent un renforcement de la transparence du marché. Ds cette perspective, le rôle de pouvoirs

pub consiste essentiellement à vérifier que les établissements fin (informent correctement leurs

actionnaires de la situation.

Des économistes néo-keynésiens estiment à l’inverse qu’1 + grande transparence ne suffira pas car les

crises st l’expression de l’instabilité fondamentale du syst. Ils préconisent l’adoption de règles int°

contraignantes par les pouvoirs pub assorties de sanctions dissuasives + une coopération entre les

diverses institutions (FMI, Bank centrales) afin de protéger le syst fin’ en cas d’échec de la régulation

préventive.

CONCLUSION :

La globalisation fin’ est un phén irréversible. Elle offre des opportunités des croissance pr les pays

déjà dvpés et de dvpt pour les PVD. Mais elle est également à origine d’1 grande de instabilité fin’,

qui en réduit les effets bénéfiques. S’il n’est pas envisageable de supprimer les risques privés liés aux

activités de la finance, il est indispensable de réduire les risques collectifs liés à la finance mondiale.

Une reréglementation des activités fin’ au niveau int° permettrait sans doute d’atténuer l’instabilité de

la finance mondiale.

1

/

3

100%