Mettre un frein à la mobilité internationale des capitaux

Mettre un frein à la mobilité internationale des capitaux ?

Introduction

Les relations économiques internationales sont marquées au lendemain de la Seconde Guerre mondiale par

une accélération des échanges commerciaux entre les nations, accompagnée par une croissance des IDE. Pour

assurer l’efficience de cette évolution économique, les mouvements de capitaux internationaux se sont accrus.

Petit à petit, les dysfonctionnements du SMI et le mouvement de déréglementation, notamment financière,

des années 80 ont modifié la situation initiale, On a alors assisté à une financiarisation progressive des activités

économiques au détriment de l’économie réelle. Cette sphère financière a généré des équilibres instables

imputables à la recherche d’une forte rentabilité immédiate assise sur des politiques et des opérations

risquées.

La libéralisation des mouvements de capitaux a apporté une réponse positive aux besoins des

économies (I) mais la financiarisation internationale excessive actuelle nécessite de nouvelles régulations pour

pallier les risques de crises financières majeures (II).

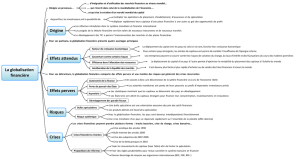

I – La libéralisation des mouvements de capitaux : une réponse aux besoins des économies

A - Des avantages à la libre circulation des capitaux

1 - Une augmentation des liquidités au service de l’économie internationale

2 - Déréglementation et équilibre de financement

. Pays à besoin d’épargne rencontrant des pays à capacité d’épargne

. Equilibre de marché (M. Friedman) et anticipations auto-réalisatrices

. Prise en considération du triangle d’incompatibilité

B - Une contribution significative à la croissance économique

1 - Un soutien au développement des IDE

2 - Une contribution à la croissance néanmoins inégalitaire des niveaux de vie

II - Une financiarisation excessive d e l’économie mondiale : une régulation complexe des

nouveaux risques

A - Une instabilité financière croissante générant des crises financières

1 - Les caractéristiques de la financiarisation excessive de l’économie

. Un développement des eurocrédits, des marchés des produits dérivés

. Des politiques monétaires souples (quantitavive easing aux Etats-Unis)

2 - Une aggravation des crises financières

. Les crises des années 80 - 90 : crise asiatique, crise argentine, etc

. La crise des subprimes (avec crise économique débouchant sur la crise des dettes

souveraines des pays de la zone euro).

B - De nouvelles régulation micro et macro-prudentielles

1 - Un meilleur contrôle des activités et des produits financiers

.Revenir à la réglementation Glass- Steagall (loi Dodd-Franck)

.Assainir à moyen terme les activités hors bilan des banques

. Approfondir les accords de Bâle (Bâle III)

. Mise en place de la taxe Tobin, lutte contre les bonus et les paradis fiscaux, etc

2 - Des avancées dans la réforme du SMI

. Vers un polycentrisme monétaire

. Normalisation du statut du yuan

. Reconsidération du rôle et des fonctions du FMI (nouvelle politique de DTS)

Conclusion

. Absence souhaitable d’entrave à la mobilité du capital

. Réglementation prudentielle accrue au niveau international

. Promotion de régulations régionales au sein de la zone euro, par exemple.

1

/

1

100%