DOCX FA01_Asean_long_Logo_FR

/2

Presse

Press

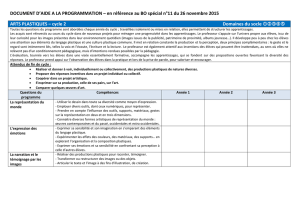

De défis en opportunités :

climat favorable pour l’industrie des plastiques

L’industrie des plastiques de l’ASEAN reste imperturbée par

l'évolution mondiale, qui gêne même la croissance de certaines

industries clé. Profitons de l’arrivée de la K 2016, le plus grand salon

professionnel pour les matières plastiques et le caoutchouc au

monde, à Düsseldorf, en Allemagne, du 19 au 26 octobre, pour

regarder ce marché de plus près.

La nouvelle donne de la prospérité et des tendances économiques, avec

l’évolution du prix du pétrole, les fluctuations de l’offre et de la demande et

l'affaiblissement de la plupart des devises asiatiques face au dollar US, a

donné des opportunités à l’industrie des plastiques en Asie du Sud-Est. Les

derniers facteurs cités ont permis aux pays de la région de redécouvrir leurs

forces et maintenir leur croissance soit individuellement, soit en tant que

membres de l’Association des Nations de l’Asie du Sud-Est (ASEAN,

Association of Southeast Asian Nations).

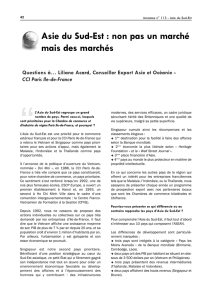

L’ASEAN regroupe dix états, l’Indonésie, la Malaisie, les Philippines,

Singapour, la Thaïlande, le Brunei, le Vietnam, le Laos, Myanmar et le

Cambodge. Réunissant une population de plus de 600 millions et un PIB

combiné de 2 600 milliards de dollars US, avec une présence sur le marché

mondial, l’ASEAN peut saisir les bonnes opportunités en capitalisant sur les

classes moyennes de plus en plus nombreuses dans la région, qui

fournissent une base de consommateurs conséquente.

Un des premiers secteurs d’exportation de l’ASEAN, en termes de valeur,

est celui des matières plastiques et des produits en plastique, avec une

recette de 39,3 milliards de dollars US en 2013, d’après les statistiques du

commerce international.

Les taux de production moyens ont constamment augmenté ces dernières

années, en particulier dans l’ASEAN-6 : l’Indonésie, la Malaisie, les

Philippines, Singapour, la Thaïlande et le Vietnam, qui représentent plus de

/3

95 % du PIB de la région, selon McKinsey & Company. Des pays comme

le Cambodge et Myanmar montrent une forte croissance, avec une

libéralisation et un développement économiques renforcés, mais ne

représenteront encore, ces prochaines années, qu’un faible pourcentage

des investissements directs étrangers (IDE ou FDI, Foreign Direct

Investment) dans la fabrication.

Pays en première ligne

Le Vietnam est sur la voie rapide pour devenir un pays industrialisé. Le

secteur des plastiques a beau y être relativement récent, il montre une des

hausses les plus fortes sur le plan national, entre 16 et 18 % par an de 2010

à 2015, selon l’association vietnamienne de l’industrie des plastiques (VPA,

Vietnam Plastics Association). Avec une demande domestique continue

des 90 millions d’habitants, VPA table sur une croissance. La production a

décuplé de 1990 à 2015, de moins de 4 kg à 41 kg par habitant et par an.

Par marchés, les emballages représentent 37,4 %, suivis par les biens de

consommation (27 %), la construction (18 %) et les produits techniques

(15°%). VPA déplore cependant que la production reste cantonnée dans le

« bas de gamme, valeur faible » : les exportations sont essentiellement des

sacs en plastique vers le Japon. Et elle repose fortement sur l’importation

de matières premières, telles les résines de polypropylène (PP) et de

polyéthylène (PE), avec une moyenne de 4 millions de tonnes importées

pour 1 million de tonnes produites localement.

Passons à l’Indonésie, où la population dépasse 250 millions, où le

gouvernement accentue ses efforts pour industrialiser le pays dans l’objectif

d’être la septième économie mondiale en 2030 et où l’industrie des matières

plastiques progresse. En 2014, selon la fédération indonésienne des

aromatiques, oléfines et plastiques (INAplas), la consommation moyenne

par habitant était de 17 kg en Indonésie pour environ 35 kg en Malaisie et

40 kg en Thaïlande. Les classes moyennes indonésiennes devraient

cependant doubler, atteignant 141 millions d’ici cinq ans, et l’utilisation du

plastique devrait augmenter de pair avec le développement du marché de

consommation et la demande accrue de marchandises emballées. Selon

l’Association Indonésienne des Emballages, le conditionnement alimentaire

représente 70 % de la consommation. INAplas a fixé la croissance de la

demande domestique de plastique à 6 %, soutenue par l’amélioration du

PIB, prévu à 5,3 % en 2016, et par les secteurs prometteurs que sont les

produits alimentaires, les boissons et l’agroalimentaire.

/4

Pendant que l’Indonésie cherche à promouvoir son marché domestique de

consommation de matière plastique, la Malaisie reste un des tout premiers

exportateurs de produits en plastiques de l’ASEAN. Elle possède plus de

1 500 entreprises de production et exporte notamment vers l’Europe, la

Chine, Singapour, le Japon et la Thaïlande. Le secteur de l’emballage y

représente environ 45 % de la consommation totale de plastiques, suivi par

l’électronique (26 %), l’industrie automobile (10 %) et la construction (8 %).

Le salaire minimum malais a été porté à 214 dollars US par mois et les

coûts de production dans le pays ont augmenté d’environ 10 % sur

l’année 2015. A la main d’œuvre 40 % plus chère vient s’ajouter une hausse

de 17 % du prix de l’électricité, portant atteinte à la compétitivité.

En Thaïlande, comme au Vietnam, l’industrie de production de matières

plastiques a rapidement évolué ces dernières années et affiche fièrement

5 000 sociétés en activité. Cependant, contrairement au cas de plusieurs

voisins de l’ASEAN, plus de 60 % de ces entreprises sont relativement

petites et ne dépassent pas 30 salariés. 48 % du plastique en Thaïlande

est consommé par l’emballage, suivi par l’électronique (15 %), la

construction (14 %) et l’industrie automobile (8°%). Malgré un indice des

coûts 20 à 25 % plus élevé (notamment en énergie, main d’œuvre et

immobilier) qu’en Indonésie, au Vietnam ou aux Philippines, la Thaïlande a

été la mieux positionnée pour saisir les opportunités et attirer les fabricants

pour son secteur automobile, essentiellement grâce à la qualité élevée et

au système de fabrication automobile solidement implanté avec réseau de

fournisseurs directs pour les composants. De 2009 à 2013, 42 % de l’IDE

a été injecté dans l’industrie automobile. Les investissements dans

l’industrie du caoutchouc et des plastiques thaïlandaise ont surtout porté

sur la construction à partir de zéro d’usines de pneumatiques. Ainsi s’est

constitué un vigoureux écosystème de fabricants et d’assembleurs,

comptant des entreprises comme BMW, Ford, Honda, Mazda, Mitsubishi,

Nissan et Toyota. Sur les sept dernières années, la Thaïlande a également

investi 60 millions de dollars US, dont 80 % injectés par le gouvernement,

pour développer les bioplastiques.

Les Philippines, autre pays du Sud-Est asiatique orienté vers l’exportation,

ont vu leurs ventes à l’étranger chuter de 5,8 % l’année passée à cause de

la faible demande de leurs principaux clients, les Etats-Unis, la Chine et le

Japon. Les semi-conducteurs et l’électronique constituent la majorité des

exportations, avec en tête des investisseurs étrangers comme Amkor,

/5

Canon, Samsung, Sunpower et Texas Instruments. Parmi les différentes

mesures qui visent à relancer l’exportation, le Système de Préférences

Généralisées (SPG) de l’Union Européenne facilite l’exportation des

Philippines vers le marché de l’UE. Grâce au SPG, certains pays en cours

de développement payent peu ou pas de droits de douane vers l’UE.

Singapour, la pétrochimie rapportera-t-elle ?

Cela fait maintenant trois ans d’affilée que l’Economist Intelligence Unit

(EIU) nomme Singapour ville la plus chère au monde pour les expatriés.

Elle reste néanmoins une plate-forme mondiale des produits chimiques.

Les coûts élevés y sont compensés par la forte connectivité avec les voies

de navigation, l’infrastructure bien développée, les ressources et capacités

humaines et la facilité d’y faire des affaires.

L’île de Jurong héberge la plupart des grands groups pétrochimiques

mondiaux, avec quelque 95 sociétés représentées, et attire plus de

35 milliards de dollars singapouriens d’investissements, constate le Conseil

de Développement Economique. Aujourd’hui, vous y trouverez notamment

des usines BASF, ExxonMobil Chemical, Lanxess, Mitsui Chemicals, Shell

et Sumitomo Chemicals.

L’île fournit un environnement plug-and-play, qui permet rapidement aux

entreprises d’intensifier leur activité et favorise la croissance des secteurs

amont et aval.

En terminant de désengorger son unité d’éthylène le trimestre dernier, Shell

a augmenté sa production de 20 % à 960 000 tonnes/an. Cela leur permet

d’ouvrir de nouvelles unités en aval en 2016 : une usine d’oxyde d'éthylène

ultra pur (HPEO, high-purity ethylene oxide) de capacité initiale

140 000 tonnes/an et deux unités de d’éthoxylation de niveau mondial de

capacité combinée 140 000 tonnes/an. Parmi les autres expansions, citons

l’opération conjointe de SK Global Chemical et SABIC pour construire une

usine de polyéthylène basse densité linéaire métallocène (PEbdlm ou

mLLDPE, metallocene linear low density polyethylene) de 230 000

tonnes/an, dédiée au secteur de l’emballage, et les nouvelles installations

de ExxonMobil Chemical pour produire du caoutchouc halobutyle supérieur

et des résines hydrocarbonées hydrogénées.

/6

BMI Research prévoit cependant une année 2016 difficile, où Singapour

devra faire face au ralentissement de la Chine et à la surproduction

régionale, ce qui compromet la croissance de l’exportation et réduit les

marges.

Déjà, Jurong Aromatics Company (JAC), un des complexes d’aromates les

plus grands au monde, est en redressement judiciaire à la suite de sa

fermeture en décembre 2014, après seulement quatre mois d’activité. Il

comporte un séparateur de condensés et des usines de technologie UOP

avec une capacité de 800 000 tonnes de paraxylène (pX), 200 000 tonnes

d’orthoxylène (oX) et 450 000 tonnes de benzène par an. Il peut également

produire 2,5 millions de tonnes de carburant par an, notamment du

carburant pour réacteurs et du kérosène. Les administrateurs judiciaires

chercheront une solution pour régler les dettes et JAC pourrait être de

nouveau opérationnel en 2016.

A cause de cette fermeture et des marchés moroses, l’indice des prix des

produits pétrochimiques pour Singapour n’a augmenté que de 0,2 % en

moyenne sur année glissante pour les trois premiers trimestres de 2015,

alors que le chiffre était de 13,3 % en 2014, constate BMI. Même si les

soucis de JAC n’ont pas affecté d’autres opérations pétrochimiques à

Singapour, ils montrent bien combien le pays est touché par les difficultés

économiques de la Chine.

Une reprise à moyen terme est cependant attendue, car les producteurs

diversifient leurs marchés et le manque à exporter vers la Chine sera

probablement compensé par l’Inde et l’Indonésie.

De plus, Singapour mise sur les spécialités chimiques comme prochain

domaine de croissance, d’après l’enquête économique réalisée par le

Ministère du Commerce (Ministry of Trade and Industry, MTI). De nouvelles

capacités de production se profilent. Par exemple, le groupe chimique belge

Solvay a démarré une usine de tensioactifs spéciaux à 50 millions de dollars

singapouriens et le fabricant de produits chimiques spéciaux britannique

Croda International a doublé la capacité de production de son usine sur l’île

de Jurong par une expansion à 38 millions de dollars singapouriens et étend

sa gamme de produits pour faciliter la customisation.

Impact du ralentissement de l’économie chinoise

6

6

7

7

8

8

9

9

1

/

9

100%