SYNTHESE : boom, bulle, krach, déflation LES MECANISMES QUI

SYNTHESE : boom, bulle, krach, déflation

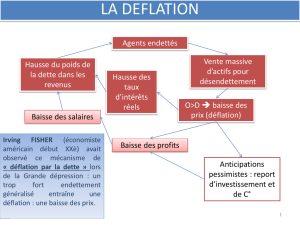

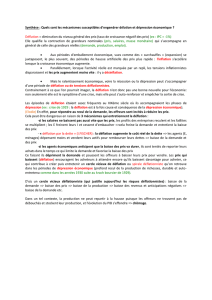

LES MECANISMES QUI NOURISSENT LA DEFLATION

MECANISMES

MECANISMES

MECANISMES

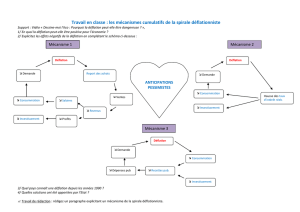

Complétez le schéma avec les termes suivants :

Consommation, dépression, demande, taux d'intérêts réels, déflation, salaires

Quelques repères :

Cycle du crédit : mécanisme amplificateur des fluctuations économiques lié à l'abondance ou à la restriction

des crédits dans l'économie.

Cycle financier : fluctuations économiques liées à l’augmentation importante (bulle) ou la diminution rapide

(krach) de la valeur des actifs financiers (actions, obligations = titres)

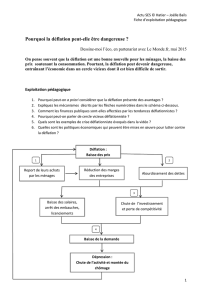

Déflation : baisse du niveau général des prix à la consommation (= le contraire de l'inflation) essentiellement

due à la baisse de la demande. Plus largement, c’est la contraction des grandeurs nominales (prix, salaires,

masse monétaire), qui s’accompagne en général de celle des grandeurs réelles (demande, production, emploi).

Donc, le terme déflation est aussi utilisé pour désigner la baisse de l'activité économique, consécutive à la

spirale baisse des prix baisse des revenus baisse de la demande.

À ne pas confondre avec la désinflation, qui correspond à un ralentissement de la hausse des prix.

Chômage de masse : situation d'augmentation massive et durable du nombre de chômeurs.

SYNTHESE : boom, bulle, krach, déflation

• L'existence de fluctuations est aussi à relier à la dynamique de l'endettement.

En période d'optimisme économique, les agents s'endettent ce qui contribue à l'augmentation de l'investissement

et de la consommation. Une phase d'expansion s'ouvre alors ce qui renforce l'optimisme général. Des prêts sont

accordés dans des proportions de plus en plus importantes et notamment à des agents de moins en moins

solvables (ex. crédits dits « subprime »). La croissance est ainsi soutenue par l'endettement. => « boom

«économique » et formation de « bulles spéculatives » sur les marchés immobiliers et/ou boursiers (inflation sur

les marchés des « actifs »).

• Lorsque les créanciers prennent conscience des risques qu'ils encourent et que les anticipations de croissance

sont moins optimistes (retournement des anticipations), l'offre de crédit diminue. Des ménages n’ont plus accès

au crédit. Les entreprises qui comptaient sur la possibilité d'avoir facilement accès à des crédits et qui prévoyaient

de s'endetter à nouveau pour faire face aux échéances à venir se retrouvent en difficulté et une phase de récession

se met en place. Des entreprises peuvent être poussées à baisser leurs prix pour continuer à vendre (surtout si la

concurrence est sévère) ; cela diminue leurs marges, elles peuvent alors essayer de freiner les salaires, licencier

voire faire faillite ; l’ensemble des revenus diminuent.

Une épargne de précaution peut se développer. La demande diminue donc à nouveau.

Les mécanismes de la récession sont à l’œuvre.

Dans un contexte où les agents économiques étaient très endettés, il faut continuer à rembourser ; les entreprises

et les ménages vendent leurs actifs (ex. immobilier, actions...) et réduisent leurs dépenses pour pouvoir

rembourser leurs crédits ce qui conduit à une baisse des prix des actifs. Ceux qui ne peuvent pas vendre (ou à un

prix insuffisant) vont faire faillite ou voir leurs biens saisis par les créanciers (les banques par exemple). Pour

rembourser ses dettes, on se serre la ceinture, on vend à perte, les prix baissent : c’est la déflation liée à la dette....

La diminution de la demande et des prix (déflation) augmente le poids réel des dettes. Un mécanisme de «

déflation par la dette » a lieu (« debt deflation » Irving Fisher).

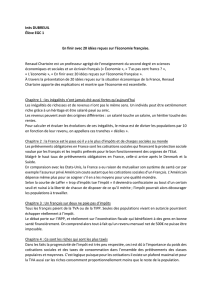

La crise actuelle s’explique ainsi par un choc de demande négatif : recul de la demande privée financée par

une hausse excessive de l’endettement et recul des exportations (baisse de la demande intérieure dans les pays

où le désendettement a lieu).

La crise actuelle se situe de plus, dans le contexte plus structurel de la financiarisation du fonctionnement des

entreprises et de la mondialisation libérale de la finance intervenues depuis les années 1980 (= « globalisation

financière ») qui a ouvert les marchés financiers, réduits certaines limites réglementaires, mis en concurrences

les produits et les places financières et ainsi poussé (incité / obligé) les agents financiers à augmenter leurs

activités à risques.

Lors de la crise, les banques qui ont financé des agents (et des projets plus ou moins risqués) et spéculé pour leur

compte ou celui de clients doivent de leur côté doivent rembourser des emprunts qu’elles ont faits pour prêter ou

faire des placements. Si elles ne récupèrent pas les créances de leurs clients qui ont fait faillite ou qui ne peuvent

plus rembourser ou qui donnent un bien d’une valeur devenue insuffisante, elles sont elles-mêmes en difficulté :

elles ne sont plus jugées assez « solides » pour emprunter auprès des épargnants ou des autres banques. Certaines

peuvent alors risquer la faillite...

Dans une économie où le niveau d'endettement est élevé, les pertes des banques sur les marchés financiers se

transmettent ensuite rapidement à l'activité économique car le crédit qu'elles octroient aux agents (ménages,

entreprises) joue un rôle considérable : la contraction (diminution) du crédit s'accompagne d'une baisse du prix

des actifs immobiliers et boursiers qui réduit la valeur du patrimoine des ménages, pousse à la remontée du taux

d'épargne par crainte de l'avenir, freine la consommation, réduit l'incitation des entreprises à investir en raison de

la baisse des profits, et conduit à la chute de la production, à la baisse des revenus distribués et à une vague de

destruction d'emplois.

L'action massive des banques centrales est alors nécessaire pour éviter un effondrement du crédit.

Les Etats appelés au sauvetage des banques (sous forme de prêts) et au soutien de l’économie (relance) ont dû

gonfler dans un premier temps les déficits publics. Mais leur dette a augmenté dans de fortes proportions et les

prêteurs (fonds de pension, compagnies d’assurances, banques, fonds de placement...) ont exigé des

rémunérations plis élevées face aux risques de non-remboursement de la dette (ou d’une partie de cette dette).

Cette envolée des taux d’intérêt à long terme pour certains Etats (Grèce, Irlande, Portugal, Italie...) a rendu la

dette insoutenable. On a demandé à ces pays de s’engager dans une sévère rigueur (baisse des dépenses

publiques et hausse des impôts ; ce qui a accru le risque de déflation) et les autres Etats européens ainsi que la

BCE ont été appelés à trouver une solution sous forme de renégociation des dettes et de nouveaux prêts.

1

/

3

100%