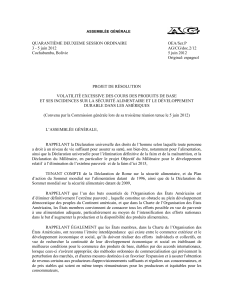

Tableau 5-5 : Principaux résultats des estimations du modèle Probit

Chapitre 5

177

En ce qui concerne le volume d’échanges, la méthode de décomposition employée

consiste à identifier un modèle ARIMA parcimonieux pour la série du volume en logarithme,

par le biais de la méthode de Box et Jenkins (Box & Jenkins, 1976). Les « résidus » issus du

modèle estimé constitueront la série du volume non anticipé, tandis que la variable expliquée

estimée représentera le volume anticipé. Nous examinons tout d’abord la « stationnarité » de

la série originale transformée en logarithme. D’après les tests d’ADF (Dickey-Fuller

augmenté, Fuller, 1996) et de Phillips-Perron (Phillips & Perron, 1988), cette série se révèle

stationnaire au niveau. Ensuite, l’analyse des corrélogrammes et le test de Box-Ljung (Ljung

& Box, 1978)

1

proposent que le modèle AR(1) avec une constante s’avère relativement

approprié pour caractériser la série chronologique du volume d’échanges en logarithme de

notre échantillon.

C’est après ces examens préliminaires que nous estimons ce modèle identifié, en y

ajoutant trois variables explicatives : une variable de tendance, une variable muette visant à

capter « l’effet de vendredi » (1 pour le jour du vendredi, ou la veille du jour férié, et 0 pour

les autres jours), et une seconde variable muette destinée à capter « l’effet de lundi » (1 pour

le jour du lundi ou le lendemain du jour férié, et 0 pour les autres jours). Cependant, ces trois

variables ne sont pas significatives dans le modèle AR(1) estimé. C’est ainsi que nous

estimons simplement le pur modèle AR(1) qui donne :

VOLt = 6,27 + 0,31*VOLt-1 .

(5.17)

La variable VOLt désigne le volume en logarithme du jour t. Les erreur types de la constante

estimée (6,27) et du coefficient estimé (0,31) pour le premier retard étant respectivement de

0,79 et de 0,09, ces deux éléments estimés sont significatifs d’après le test de Dickey-Fuller

(Fuller, 1996). Le R2, le R2 corrigé, et la valeur de F sont respectivement de 0,09, 0,09, et de

12,47. L’hypothèse de l’autocorrélation des résidus issus de cette estimation est d’ailleurs

rejetée d’après le test de Box-Ljung

2

. Grâce à cette régression qui s’avère significative, les

séries du volume anticipé et du volume non anticipé peuvent être ensuite respectivement

constituées, par le biais du calcul des valeurs estimées pour la variable expliquée, et de ses

résidus.

Quant à la volatilité du taux de change, sa décomposition est plus complexe. D’un côté,

cet élément peut être calculé, entre autres, par trois méthodes : la variation absolue du taux

de change en pourcentage, la différence première absolue du taux de change en logarithme, et

1

La valeur de Q égale 24,32, pour p = 11 et t = 1.

2

La valeur de Q égale 5,78, pour p = 11 et t = 1.

Chapitre 5

178

enfin le carré de la différence première du taux de change. De l’autre, la série chronologique

de la volatilité du taux de change, d’après de nombreuses études

1

qui figurent dans la

littérature économique, se révèle influencée par « l’effet ARCH » (hétéroscédasticité

conditionnelle autorégressive), ce qui implique qu’elle conviennent d’être spécifiée par un

modèle GARCH (1,1). C’est dans cet esprit que nous testons tout d’abord l’existence de

l’effet ARCH dans les trois séries chronologiques de volatilité calculée par les trois méthodes

différentes que nous venons d’évoquer. Le test du multiplicateur de Lagrange (Engle, 1982)

suggère l’absence de l’effet ARCH dans toutes ces séries. Cependant, une quatrième série de

volatilité a réussi ce test (la valeur de Khi-deux égale 14,6 pour q = 1). Cette série de volatilité

est en fait une transformation de la seconde série, à savoir de la série de volatilité calculée en

termes de différence première absolue du taux de change en logarithme. Nous prenons cette

seconde série en logarithme, ensuite inversons son signe, puis calculons son inverse. Cette

nouvelle volatilité (VALt) est aussi non négative, et une valeur plus élevée signifie une plus

grande variation du taux de change entre deux jours. Cette série transformée est ensuite

analysée, par le biais de l’estimation d’un modèle GARCH (1,1) qui donne :

VALt = 0,1845 + ut , ut|t-1 ~ N (0, ht2),

ht2 = 0,0013 + 0,3415*ut2 – 0,1713*ht-12 .

(5.18)

Les erreurs types des quatre coefficients estimés (0,1845, 0,0013, 0,3415 et 0,1713) sont

respectivement de 0,0039, 0,0004, 0,1675, et de 0,2102. Leurs valeurs de z montrent, à

l’exception de l’estimateur de ht-12, une significativité au seuil de 1 % pour les coefficients

estimés. Grâce à cette estimation, les variances conditionnelles (ht2) sont déduites, et servent

enfin à la décomposition de la volatilité du taux de change. Considérant que la constante

estimée (0,1845) représente la volatilité systématique du marché, et que les variances

conditionnelles estimées constituent l’ajustement journalier anticipé de la volatilité

conditionnée par les informations disponibles dans le passé, nous calculons ainsi la volatilité

anticipée par la somme de la volatilité systématique du marché, 0,1845, et la racine carrée de

la variance conditionnelle estimée, à savoir ht, pour chaque jour, ce qui constitue ensuite une

nouvelle série chronologique. Quant à la volatilité non anticipée, elle est simplement la

différence entre la volatilité totale (VALt) et la volatilité anticipée.

Il faut noter que, contrairement aux variables « anticipées », la valeur des deux variables

« non anticipées », à savoir du volume non anticipé et de la volatilité non anticipée, peut être

soit positive, soit négative. Elles doivent donc être interprétées de manière différente par

1

Entre autres, Bollerslev & Melvin (1994).

Chapitre 5

179

rapport aux variables anticipées. En fait, l’existence de ces deux variables non anticipées, de

nature aléatoire, reflètent l’arrivée de nouvelles informations sur le marché, analysée dans la

section précédente. En présence des innovations informationnelles, le niveau de liquidité du

marché est modifié, à la fois par la voie du volume, et par la voie du prix (volatilité). Une

valeur positive du volume non anticipé ou une valeur négative de la volatilité non anticipée

signifie ainsi une amélioration, par rapport à l’anticipation du jour précédent, de la liquidité

du marché, faisant suite aux innovations d’informations, et vice versa.

V-2. Méthodes d’estimations et principaux résultats

Avant d’entamer des estimations, nous rappelons que l’objectif de notre analyse

consiste à examiner la forme réduite de l’équation (5.16) :

St, m = f (Vt , l, I) .

– + (+)

(5.19)

La variable Vt correspond au volume d’échanges anticipé, obtenu de l’estimation résumée

dans (5.17). La variable l est mesurée, soit par la volatilité anticipée dans une optique plus

large, soit par la GARCH estimée, ht2, deux éléments tous dérivés dans (5.18). Enfin, l’effet

de I qui représente l’arrivée de nouvelles informations sur le marché est reflété, d’une part,

dans l’impact qu’a le volume non anticipé, et d’autre part, dans l’incidence que crée la

volatilité non anticipée, c’est-à-dire dans les deux voies par lesquelles des innovations

d’informations influent sur la détermination du spread interbancaire. Outre ces variables, nous

examinerons également le rôle que jouent deux variables muettes sur le spread : « l’effet de

vendredi » et « l’effet de lundi ». Enfin, nous étudierons l’impact du volume d’échanges total

(avant la décomposition en partie anticipée et en partie non anticipée), et celui de la volatilité

totale, sur le spread, pour référence.

Nous effectuons tout d’abord une estimation préliminaire par la méthode classique des

MCO (moindres carrés ordinaires), pour vérifier si la relation décrite dans (5.19) existe, et si

elle est significative. D’après cette estimation, le spread, quel que soit son mode de calcul (en

pourcentage ou en points, au niveau ou en différence première), n’a pas, à une seule

exception, de relation significative (au moins à l’intervalle de confiance à 90 %) avec toutes

les variables explicatives que nous venons d’évoquer ci-dessus. Cette exception concerne la

variable muette de « l’effet de vendredi », qui est pourtant seulement une variable explicative

significative (influence positive) pour le spread en « points », et non pas pour le spread

exprimé en pourcentage.

Chapitre 5

180

Le résultat obtenu de cette première estimation révèle un problème qu’une étude

microstructurelle du marché des changes à court terme est susceptible de rencontrer : la

nature discrète de la variable expliquée étudiée, à savoir du spread. C’est ainsi que nous

abandonnons la méthode classique d’estimation, en recourant aux modèles discrets pour

estimer la relation entre le spread en points et les mêmes variables explicatives que nous

venons d’analyser, afin de mieux examiner la pertinence de l’équation (5.19) servant à

caractériser la dynamique du spread à court terme.

Dans un premier temps, nous utilisons le modèle Probit ordonné, en transformant les

spreads de notre échantillon en trois groupes. En effet, comme le montre le tableau 5-4, ces

spreads se sont répartis en trois « zones » distinctes : les spread en deux points, les spreads

entre 4 et 7 points, et enfin les spread en neuf ou dix points. En raison de la concentration de

certains points, ce classement en trois groupes caractérise relativement bien les trois

principaux différents « niveaux » du spread en vigueur sur le sous-marché étudié : le

niveau faible, le niveau moyen, et enfin le niveau élevé. Nous récapitulons d’abord, dans le

tableau 5-5 ci-dessous, les principaux résultats des estimations du modèle Probit ordonné, par

le biais de la méthode du maximum de vraisemblance.

Dans la première estimation, nous examinons l’influence du volume total, de la

volatilité totale, ainsi que des deux « effets », sur le spread. Seuls le volume total et l’effet de

vendredi sont des variables explicatives significatives. Ce phénomène de « significativité

partielle » des coefficients de variables choisies est aussi présent dans les estimations

suivantes, malgré une confirmation de la significativité de la régression pour ces cinq

estimations, en vertu du test de Wald (Greene, 1993).

Comme les coefficients estimés dans un modèle probit ne représentent pas l’effet

marginal exact de la variable explicative sur la variable expliquée, il est nécessaire de calculer

les pentes au regard de chaque probabilité pour les trois groupes de spreads. Pourtant, les

signes des coefficients estimés semblent, dans la plupart de ces cinq estimations, aller à

l’encontre de l’anticipation théorique. Par exemple, le volume anticipé qui représente la seule

variable dont le coefficient s’avère significatif dans nos estimations, a une influence positive

sur le spread, d’après le tableau 5-5. Ce coefficient positif implique que la probabilité, pour le

spread de niveau élevé, augmente lors d’une hausse du volume anticipé, ce qui paraît donc

contradictoire au regard de notre analyse théorique réalisée dans la section précédente. Dans

une optique globale, seul le coefficient estimé de la variable muette de « l’effet de vendredi »

est à la fois significatif lorsqu’il s’agit d’expliquer le niveau du spread, et « correct » selon la

théorie. En effet, sa relation positive avec le spread reflète une pression plus élevée au regard

Chapitre 5

181

de la gestion de position sur le marché ce jour-là, car il est impératif pour les cambistes

interbancaires de remettre à zéro leur position à la fin de ce jour, afin d’éviter un risque de

change trop élevé au cours du week-end. En d’autres termes, cet effet est essentiellement un

effet « inventaire » dans la dynamique du spread interbancaire à court terme.

Tableau 5-5 : Principaux résultats des estimations du modèle Probit ordonné1

estimation 1

variables explicatives

volume

total

volatilité

totale

effet de

vendredi

effet de

lundi

μ

coefficient estimé

valeur de t

probabilité asymptotique

0,17

2,30

0,02

0,33

0,10

0,92

0,57

2,00

0,04

0,07

0,25

0,79

0,48

3,58

0,00

vraisemblance en logarithme = -104,31

test de Wald : χ(4) = 88,61 ; probabilité = 0,00

estimation 2

variables explicatives

volume

anticipé

volume

non anticipé

volatilité

GARCH

μ

coefficient estimé

valeur de t

probabilité asymptotique

0,20

6,61

0,00

0,28

0,67

0,50

-49,01

-0,38

0,70

0,46

3,51

0,00

vraisemblance en logarithme = -106,88

test de Wald : χ(3) = 77,12 ; probabilité = 0,00

estimation 3

variables explicatives

volume

anticipé

volatilité

anticipée

volatilité

non anticipée

μ

coefficient estimé

valeur de t

probabilité asymptotique

0,14

1,95

0,05

2,51

0,81

0,41

-5,69

-1,08

0,28

0,48

3,57

0,00

vraisemblance en logarithme = -105,76

test de Wald : χ(3) = 76,42 ; probabilité = 0,00

estimation 4

variables explicatives

volume

anticipé

volatilité

non anticipée

μ

coefficient estimé

valeur de t

probabilité asymptotique

0,19

8,26

0,00

-7,03

-1,48

0,14

0,48

3,56

0,00

vraisemblance en logarithme = -106,44

test de Wald : χ(2) = 70,06 ; probabilité = 0,00

estimation 5

variables explicatives

volatilité

anticipée

volatilité

non anticipée

μ

coefficient estimé

valeur de t

probabilité asymptotique

8,59

8,79

0,00

-2,91

-0,64

0,52

0,40

3,20

0,00

vraisemblance en logarithme = -109,85

test de Wald : χ(2) = 83,08 ; probabilité = 0,00

Note : 1 En désignant S comme étant le spread (S = 1, 2, ou 3, correspondant respectivement à ses trois différents

niveaux), x et b comme étant le vecteur des variables explicatives et celui de leurs coefficients à estimer, μ

comme étant la variable instrumentale à estimer, et F comme étant la fonction de distribution cumulée suivant

une loi normale standard, nous pouvons écrire notre modèle Probit ordonné estimé : Prob(S = 1) = F(–b΄x) ;

Prob(S = 2) = F(–b΄x + μ) – F(–b΄x) ; Prob(S = 3) = –F(–b΄x + μ).

Malgré cette confirmation du rôle que joue le « vendredi » sur la gestion inventaire par

cambistes, rôle déjà observé lors de la première estimation via la régression classique des

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

1

/

13

100%