Le budget de l`Etat

Le budget de l’Etat

Définition : compte qui décrit pour une année donnée l’ensemble des recettes et des charges

de l’Etat. Le vote de la loi de finance est une prérogative du Parlement (article 34 de la

constitution, mais c’est déjà le cas depuis très longtemps). « La loi fixe les règles concernant

l'assiette, le taux et les modalités de recouvrement des impositions de toutes natures ». La loi

de finance détermine les ressources et les charges de l’Etat dans les conditions et sous les

réserves prévues par une loi organique. Le rôle politique de cette loi est central dans le

processus démocratique.

NB : l’assiette de l’impôt est l’ensemble de la population concernée par l’impôt.

1. Fonctionnement et mécanismes

Le rôle économique du budget est d’assurer une bonne gestion des finances publiques. Sous

l’Ancien Régime, la gestion financière de l’Etat était chaotique ; elle sera mise en ordre par la

Révolution. Le budget a aussi un rôle dans l’évolution de la production et la répartition des

revenus. D’où la problématique du déficit 2004 prévu (4,2 % du PIB) : est-il bon ou mauvais

pour la croissance ?

La procédure budgétaire est déterminée par le calendrier selon 4 phases :

_ Elaboration (du premier janvier au 31 mars).

_ Arbitrage entre les ministères (1 avril à la fin de l’été). Bercy envoie des lettres de cadrage

aux ministres, puis le Premier Ministre détermine l’arbitrage final.

_ Discussion budgétaire au Parlement (avant le 31 décembre) et vote de la loi de finance

initiale puis de lois de finance rectificatives (quand la conjoncture change)

_ 18 mois après la fin de l’exécution de la loi de financement, loi de règlement

La procédure est lourde et mal adaptée aux politiques conjoncturelles : l’Etat a du mal à réagir

et subit les aléas de la conjoncture plus qu’il ne les contrôle.

Trois principes règlent le budget de l’Etat :

_ Principe de l’universalité : par sa loi de finance, l’Etat doit retracer toutes les dépenses et

toutes les recettes (tendance à cacher une partie des postes)

_ Principe d’unité budgétaire : les recettes ne sont pas affectées à une dépense spécifique et

font caisse commune

_ Principe d’annualité : le budget est voté tous les ans, le Parlement ne peut pas anticiper sur

plusieurs années

Ces principes sont difficiles à relier en raison du rôle politique que joue le Parlement.

Revenu et patrimoine font l’objet d’impôts directs (IRPP : impôt sur le revenu des personnes

physiques ; impôt sur la fortune ; IS : impôt sur les sociétés ; droits de succession ; CSG :

contribution sociale généralisée, instituée par Rocard en 1988, le plus important des impôts

directs et prélevé sur tous les revenus, du travail comme du capital), les impôts indirects

concernent les acheteurs et les consommateurs (TVA ; TIPP). Il existe des recettes non

fiscales (revenu de la production industrielle de l’Etat à travers les entreprises nationales

comme EDF).

L’IRPP est un impôt progressif et redistributif à l’assiette étroite (moins de 50 % de la

population est concernée) et qui intègre le quotient familial. La CSG est également

redistributive. La TVA, créée en 1958 pour remplacer l’impôt sur la production, est

généralisée dans le monde. Elle s’effectue à chaque transaction en prenant en compte les

transactions précédentes. Il existe deux taux différents selon le type de produits (19,6 % ou

5,5 %).

Les services votés sont les dépenses engendrées par les budgets précédents. Elles impliquent

90 à 95 % des dépenses de l’Etat. A côté, on trouve des mesures nouvelles qui donnent

l’orientation économique de la politique du gouvernement (mais elles sont votées aussi).

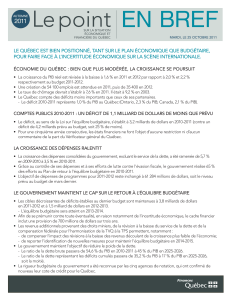

L’équilibre budgétaire est une règle comptable. Si l’Etat est en déficit, il y a naissance d’un

endettement pour le financer. En 2004, la dette de l’Etat représente 1000 milliards d’euros.

Elle a doublé depuis les années 90 et augmenté de 25 % depuis 2000. Elle représentait 20 %

du PIB en 1980, 57,9 % en 1999, 65 % aujourd’hui.

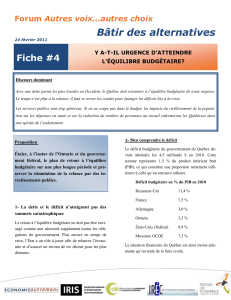

Quel déficit budgétaire est compatible avec le maintien du ratio dette / PIB ? Il est déterminé

en fonction de la croissance du PIB, du niveau de l’inflation et peut donc être très variable.

2. Le budget de l’Etat dans la théorie économique

Dans la théorie classique et néoclassique, la règle de neutralité de l’Etat doit être respectée sur

le plan budgétaire. Le budget ne doit pas être utilisé pour Egedorme ( ?) pour une action

sociale ou économique, un strict équilibre est nécessaire.

Ces théories connaissent un renouveau avec l’école ultralibérale du Public Choice (Buchanan,

Tullock). Elle est fondée sur une analyse microéconomique des comportements et remet en

cause la rationalité et l’efficacité de l’intervention économique. Pour Buchanan, le

comportement bureaucratique de l’Etat perturbe l’offre et la demande et empêche l’Etat de

jouer son rôle de défenseur de l’intérêt général. L’intervention étatique ne peut conduire à un

optimum économique. La fonction de l’Etat le conduit en effet à augmenter les recettes et les

dépenses publiques. Les ministres ont tendance à dépenser sans nécessité et à défendre sans

raison leur enveloppe => gaspillage des ressources, voire gaspillage social.

Buchanan préconise un recours accru au marché pour tous les services publics (donc des

privatisations).

Dans la théorie des économiciens de l’offre (« supply siders », Laffer) qui ont inspiré la

Reaganomics, l’intervention de l’Etat transforme la structure des prix relatifs (hausse du coût

du travail qui pénalise l’épargne et l’investissement). La discriminsation des agents entre eux

à travers la réglementation est la source de monopole ou quasi-monopoles qui bloquent la

croissance et la productivité. La théorie de l’effet pervers de la politique économique (effet

d’éviction) s’accompagne d’une confiance illimitée dans le marché pour l’allocation des

facteurs de production et dans sa capacité à assurer l’équilibre économique et social.

Les néokeynésiens s’opposent à la neutralité de l’Etat et défendent des politiques

économiques actives (budgétaires et monétaires). Le budget joue un rôle dynamique dans la

demande. La politique budgétaire est un moyen d’assurer la stabilité de la croissance,

notamment à travers la pratique du déficit budgétaire. Le déficit peut jouer un rôle de

stimulation, notamment à court terme, il se substitue à l’insuffisance de la demande amputée

dans les périodes de basse conjoncture. Il compense les baisses d’activité du secteur privé. Le

principal problème est son financement. Historiquement, le financement monétaire engendre

de l’inflation (débat sur la courbe de Phillips). Si le financement se fait par l’endettement, il

constitue une vraie contrainte financière pour l’Etat (hausse de l’endettement et de la part du

service de la dette dans le budget).

3. Historique du budget de l’Etat

En 1830, Guizot, annonçant aux députés que le budget atteint un milliard de francs-or

annonce : « Messieurs, cela ne se reproduira plus ! »

En 1999, le budget de l’Etat atteint 1750 milliards de francs.

Les dépenses de l’Etat sont restées faibles jusqu’à la Première Guerre mondiale, mais avec un

interventionnisme croissant vers tout ce qui est fonction économique. Puis les dépenses

augmentent par paliers, conformément à la loi de Wagner. Depuis les années 80, la hausse du

budget est mise en cause => stabilisation du taux de prélèvement sur le PIB (± 19 %) en

France compensée par le budget es collectivités territoriales (7 %).

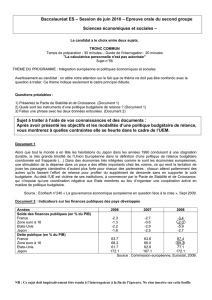

En 2002, répartition entre les principaux postes du budget de l’Etat :

Recettes Dépenses

Recettes indirectes : 51 %

Education : 23 %

Recettes directes : 42 %

Défense : 14 %

Recettes fiscales : 7 %

Action sociale, solidarité, emploi : 13 %

Service de la dette : 12,5 %

La politique budgétaire autonome est-elle possible dans le cadre européen ? Faut-il un

gouvernement économique européen ? Faut-il rediscuter les critères de Maastricht ?

1

/

3

100%