Impôt sur les Sociétés (IS) au Maroc : Principes et Application

Telechargé par

Brahim LOUGAGHI

2/11/2022

1

•L’impôt sur les sociétés

1

CHAPITRE I: IMPÔT SUR LES SOCIÉTÉS

IS

IR

Impôts directs

2

CHAPITRE I: IMPÔT SUR LES SOCIÉTÉS

1987

2008

2016

3

CHAPITRE I: IMPÔT SUR LES SOCIÉTÉS

Forme juridique IS

obligatoire

IS

Par option

IR

ü

Les sociétés anonymes et les SCA

ü

Les sociétés à responsabilité limitée

ü

Les SCN, SCS et les SF comprenant au moins

une personne morale

ü

Les établissements publics

ü

Les associations

ü

Les fonds

ü

Les centres de coordination

ü

Les SCN et les SCS ne comprenant aucune

personne morale

ü

Les sociétés en participation

ü

Les sociétés de fait ne comprenant aucune

personne morale

ü

Les sociétés immobilières transparentes

ü

Le groupement d’intérêt économique

ü

Les entreprises individuelles

X

X

X

X

X

X

X

X

x

X

X

X

X

X

X

X

4

2/11/2022

2

PRODUIT SOUMIS À L’IMPÔT RETENU À LA

SOURCE

•1- Les produits soumis à l’impôt retenu à source:

qdroit d’auteur et des œuvres etc

qLicence d’exploitation etc

qFourniture d’information scientifiques etc

qL’ a s si s t a nc e t e ch n i qu e etc

qDroit de location

qTra ns po rt ro ut i er

qetc

5

PRODUIT SOUMIS À L’IMPÔT RETENU À LA

SOURCE

•2- L’intérêts de prêts et autre s pl ac em en ts à revenu fi xe à l’ ex cl us ion de ceux énumérés à

l’article 6 et l’article 45 du CGI

6

PRODUIT SOUMIS À L’IMPÔT RETENU À LA

SOURCE

•3- Les revenus des capitaux mobiliers:

Produit de placement

Produits de participation

7

EXONÉRATIONS

•1- Exonérations totale permanentes de l’IS:

üLes associations et organismes sans but lucratif;

üLes fondations;

üLes agence de développement

üLes promoteurs immobiliers (logement social)

üUniversité Al Akhawayne

8

2/11/2022

3

EXONÉRATION

•1-2- De la retenue à la source:

üLes produits des actions, parts sociales et revenus assimilés;

üLes intérêts et autres produits similaires;

üLes intérêts perçus par les sociétés non résidentes

9

EXONÉRATION

•2- Exonération totale pendant 5 ans suivie d’une réduction permanente de 50% de l’IS:

üLes entreprises exportatrices de produits ou de service;

üLes entreprises, autres que celles exerçant dans le secteur minier;

üLes entreprises hôtelières

10

EXONÉRATION

3- Réduction permanentes de 50% de l’IS:

üLes entreprises minières exportatrices;

üles entreprises ayant leur domicile fiscale ou leur siège social dans la province de tanger

11

EXONÉRATION

4- Exonération totale pendant 5 ans, suivie d’une réduction temporaire de 50% pendant 20

ans

üLes entreprises qui exercent dans la zone franche;

üL’agence spéciale Tanger-Méditerrannée;

12

2/11/2022

4

EXONÉRATION

•Les conditions d’exonération

13

EXONÉRATION

•6-Te r r i t o r i a l i té :

üLes sociétés, qu’elles aient ou non un siège au Maroc, sont imposables à raison de

l’ensemble des produits, bénéfices et revenus:

üLes sociétés n’ayant pas leur siège au Maroc, appelées « sociétés non résidentes »

14

LA SÉANCE PROCHAINE

•La base imposable

15

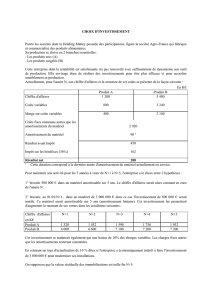

Pour déterminer le résultat fiscal on se réfère à la comptabilité. En effet, le résultat fiscal de chaque exercice comptable est

déterminé d’après l’excédent des produits sur les charges de l’exercice en application de la réglementation comptable en

vigueur, modifié, le cas échéant, conformément à la réglementation fiscale en vigueur.

L’exc é den t d es pr o duits s u r le s ch a rg es do i t , d onc , re c evo ir l e s rectific a tio ns p r é vu e s par la lo i f i s c ale. C ’est ain s i q ue:

üCertains éléments de produits doivent être éliminés du résultat comptable, car ils sont totalement ou partiellement exonérés;

üCertains éléments de charges doivent être réintégrés au résultat comptable du fait qu’ils ne sont pas fiscalement déductibles.

Le résultat fiscal est obtenu en réintégrant au résultat comptable les charges comptabilisées mais non déductibles fiscalement, et

en déduisant les produits comptabilisés mais fiscalement exonérés.

16

2/11/2022

5

Le résultat qui constitue l’assiette de l’IS est un résultat comptable corrigé par application des dispositifs fiscales relatives aux

éléments de produits et charges.

Résultat comptable = Produit –charges

Résultat fiscal = Produits imposables –charges déductible

Donc: Résultat fiscal = Résultat comptable + charges non déductibles –produits exonérés

Ou encore:

Résultat fiscale = Résultat comptable + réintégration -déduction

Le passage du résultat comptable au résultat fiscal constitue l’étape la plus importante dans l’établissement de l’impôt. Ce

passage suppose une analyse détaillée de l’imposabilité des produits et de la déduction des charges

17

I) Les produits imposables:

•Les produits d’exploitations;

•Les produits financiers;

•Les produits non courants.

1- Produits d’exploitation:

a) Le chiffre d’affaire:

Le chiffre d’affaire comprend les recettes se rapportant aux produits livrés, aux services de l’exercice. Ainsi, une vente à crédit,

quelque soit la modalité de paiement, est rattachée à l’exercice au cours duquel la livraison a été effectuée, même si la facture

n’a pas été établie. Toute fois, si la facture a été établie alors que le produit n’est pas encore livré, la vente ne constitue pas un

produit de l’exercice.

18

Par exemple: une vente de produits de 60800 DH (HT) a été comptabilisée au 31/12/2016, seule la moitié de ces produits a été

livrée.

Donc il faut déduire la moitié de la somme (60800) car seulement 50% des a été livré, alors qi on suppose que cette opération

est la seule opération qui existe on aura:

Le résultat fiscal= résultat comptable –(60800/2)

b) La variation des stocks:

La variation des stocks est la différence entre le stock final et le stock initial.

Si elle est positive: il s’agit d’un stockage, cela signifie que l’entreprise n’a pas pu écouler toute la production de l’exercice. La

valeur de cette variation constitue un produit d’exploitation imposable.

si elle est négative: il s’agit d’un déstockage qui signifie que l’entreprise a vendu plus qu’elle a produit au cours d’un exercice

donné. La valeur de cette variation vient diminuer les produits imposables.

19

c) Les immobilisations produites par l’entreprises pour elle même

Elles s’entendent des immobilisations corporelles ou incorporelles créées par ses propres moyens. Ces immobilisations

qui constituent des livraisons à soi même font également partie des produits imposables. Elles sont évaluées à leur coût de

revient

d) Les subventions d’exploitation:

Elles constituent des aides versées par l’Etat ou les collectivités locales à certaines entreprises qui proposent par

exemple des produits de consommation courante (sucre, farine,…) afin de compenser l’insuffisance de leur pris de

vente.

Du point de vue fiscal, les subventions d’exploitation constituent des éléments qui entrent dans la base de l’IS.

e) Les reprises d’exploitation et les transferts de charges:

Les reprises d’exploitation résultent d’un ajustement des provisions ou des amortissements se traduisent par leur

diminution ou leur annulation. Elles constituent des produits imposables. Les transferts de charges constituent une

technique comptable permettant d’annuler une charge pour l’inscrire à l’actif du bilan (activation de charge). Ils

constituent un produit imposable

20

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

1

/

17

100%