VaR - Correction

© François LONGIN www.longin.fr

Correction de l’exercice 2 du quiz du cours Management bancaire (2009-

2010 T1) : « VaR »

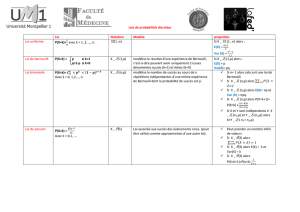

Question 1 : rappeler la définition de la VaR. Donner deux représentations graphiques

illustrant la VaR.

La VaR représente la perte potentielle maximale d’une position sur un horizon donné et pour

un seuil de probabilité donné. La VaR correspond au quantile de la distribution de la variation de la

position de marché de la banque. Formellement, la VaR (mesurée positivement par convention) est

définie comme un quantile :

(

)

pFTpVaR T

V−−= −

∆1),( 1

où T

V

F∆ représente la distribution de la variation de valeur de la position à un horizon T

donné, T

V∆ pour une probabilité p donnée.

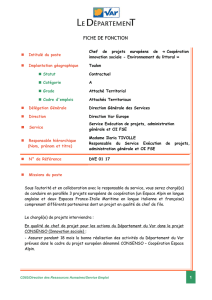

La VaR peut être représentée graphiquement en considérant la distribution de la variation de

valeur de la position de marché ou le processus de la variation de valeur de la position de marché au

cours du temps. A titre d'exemple, la VaR est illustrée avec des données de l'indice CAC 40 sur la

période Janvier 1988 - Mars 2009.

0%

2%

4%

6%

8%

10%

12%

14%

16%

18%

20%

Fréquence(en%)

Rentabilitédel'indice(en%)

Histogrammedesrentabilitésdel'indiceCAC40

0% 10%‐10% ‐5% 5%

VaR(99%)=3,96%

1% 99%

© François LONGIN www.longin.fr

-15%

-10%

-5%

0%

5%

10%

15%

Rentabilité (en %)

Temps (en jour)

Evolution de la rentabilité de l'indice CAC 40

VaR(99%)=3,96%

Question 2 : interpréter le commentaire suivant tiré du rapport annuel d’une banque : « La

VaR des opérations de marché de la banque est de 256 M€ (la VaR est calculée sur 10 jours et

avec une probabilité de 99% ».

La perte de la position de marchés de la banque calculée à un horizon de 10 jours sera

supérieure à 256 M€ dans 1% des cas et inférieure à 256 M€ dans 99% des cas.

Question 3 : décrire succinctement des méthodes utilisées pour calculer la VaR d’une position

de marché. Préciser les principaux avantages et inconvénients de ces méthodes.

Les principales méthodes sont la méthode historique, la méthode paramétrique et la méthode

de simulation de Monte Carlo.

Méthode historique : la distribution utilisée pour calculer la VaR est la distribution

historique estimée sur une période donnée. Cette méthode ne présente pas de risque de modèle (ni

pour les facteurs de risque ni pour l’évaluation des actifs de la position) et elle permet de tenir

compte des propriétés réelles des données (queues de distribution épaisses, observations extrêmes

comme les krachs boursiers, comportement de la volatilité et de corrélation des actifs). Les limites

de la méthode historique sont la forte sensibilité de la VaR aux données historiques (problème de

l’existence de données et de qualité des données) et la non-prise en compte des risques futurs (seuls

les risques passés sont contenus dans la base de données).

Méthode paramétrique : la distribution utilisée pour le calcul de la VaR est une distribution

paramétrique comme la loi normale, les paramètres étant estimés à partir d’une base de données. La

VaR est alors calculée analytiquement à la partir de la distribution choisie. La méthode

paramétrique présente un temps de calcul faible. Les limites sont l’existence d’un risque de modèle

(la loi normale peut ne pas être appropriée pour décrire le comportement statistique des prix des

actifs), la difficulté à modéliser les options.

Méthode de simulation de Monte Carlo : la distribution utilisée pour le calcul de la VaR est

simulée à partir d’un modèle dont les paramètres sont estimés à partir de données. Comme le

© François LONGIN www.longin.fr

modèle qui prend en compte plusieurs facteurs de risque est souvent sophistiqué, la distribution ne

peut être obtenue analytiquement mais doit être simulée. La méthode de simulation de Monte Carlo

permet d’utiliser des modèles sophistiqués pour décrire le comportement statistique des facteurs de

risques, de modéliser précisément les risques des options. Les limites de la méthode simulation de

Monte Carlo sont le temps de calcul qui peut être très long et le risque de modèle.

Question 4 : indiquer les utilisations de la VaR par les banques.

Les banques peuvent utiliser la VaR pour leur gestion interne (mise en place de limites de

risques pour les opérations de marché, calcul du capital économique, décision d’investissement sur

la base de la performance et du risque du projet) et pour le calcul de leur capital réglementaire dans

le cadre de l’approche des modèles internes.

Question 5 : commenter la phrase suivante : « La VaR réglementaire (99% 10 jours) traite des

conditions ordinaires de marché. En pratique, il faut compléter cette modélisation qui est

inadaptée aux événements extraordinaires ».

La VaR réglementaire correspond à des événements qui se produisent en moyenne tous les

quatre ans (période de retour moyenne), ce qui correspond à des événements qui se produisent

relativement fréquemment. La VaR ne prend pas en compte les conditions extraordinaires de

marché (krachs boursiers, crise de change, effondrement du marché obligataire, etc.). Pour tenir

compte de ces événements extrêmes, les banques mettent en place des programmes de stress testing.

D’un point de vue méthodologie, les méthodes usuelles (méthode historique avec un

historique de quelques années ou méthode paramétrique utilisant la loi normale) sont acceptables

pour traiter les conditions de marchés ordinaires associées à la VaR. Pour traiter des conditions de

marchés extraordinaires, il faut faire appel à d’autres méthodes : théorie des valeurs extrêmes pour

le calcul de quantile plus élevés (99,9% par exemple) ou application de scénarios historiques.

1

/

3

100%