Module 8 : Résumé

Module 8 : Résumé

Revenu imposable et impôt exigible — Sociétés — Première partie

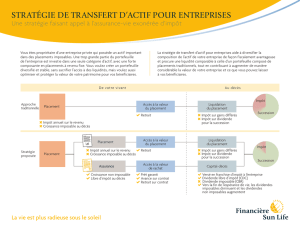

Le module porte sur le calcul du revenu imposable et de l’impôt exigible d’une société. Selon

le type de revenus gagnés, certaines déductions sont admises dans le calcul de l’impôt

exigible.

Voici les types de sociétés :

o publique;

o privée;

o société privée sous contrôle canadien (SPCC), une forme de société privée.

Des règles différentes s’appliquent au calcul de l’impôt exigible d’une société, selon

qu’elle est privée ou publique.

Le revenu aux fins fiscales est une notion juridique. Le revenu comptable d’une

société doit être rapproché du revenu aux fins de l’impôt, conformément à l’article 3.

Les éléments suivants sont déductibles du revenu imposable :

o dividendes imposables reçus d’une société canadienne imposable ou d’une

société contrôlée par elle et qui réside au Canada;

o dividendes imposables reçus d’une société étrangère, dans certaines

circonstances;

o dons de bienfaisance;

o pertes reportées prospectivement (pertes autres qu’en capital, pertes en capital

nettes, pertes agricoles et pertes agricoles restreintes). La période de report

prospectif des pertes autres qu’en capital est passée de 10 ans à 20 ans pour

les pertes subies dans les années d’imposition se terminant après 2005.

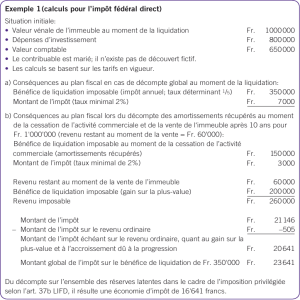

Aux fins du calcul de l’impôt exigible de la société, le revenu de l’article 3 doit être

reclassé comme suit dans des catégories distinctes :

o trois formes de revenu d’entreprise

revenu d’entreprise exploitée activement (REEA)

revenu d’entreprise de placement déterminée (revenu provenant d’une

entreprise dont le but principal est de tirer un revenu de biens)

revenu d’entreprise de prestation de services personnels

o le revenu de placement total, qui inclut des formes de revenu passif comme le

revenu de biens et les gains en capital imposables.

Le taux d’impôt fédéral de base applicable au revenu imposable d’une société est de

38 %.

Les sociétés ont droit à une réduction générale de taux de 10 % pour 2010 et de

11,5 % pour 2011 si elles ne sont admissibles à aucun autre encouragement fiscal,

comme la déduction accordée aux petites entreprises (DPE), la déduction au titre des

bénéfices de fabrication et de transformation (F&T) et l’impôt remboursable sur le

revenu de placement total.

Compte tenu des impôts levés par les provinces, un abattement fédéral de 10 % est

accordé sur le revenu imposable attribué aux provinces.

Si la société possède un établissement stable dans plus d’une province, le calcul du

revenu imposable gagné dans chaque province est habituellement nécessaire. Le

calcul est fondé sur la répartition de la rémunération brute et du chiffre d’affaires brut

entre les divers établissements stables.

Le module traite des liens entre contribuables qui sont des sociétés associées aux fins

de la DPE.

Lorsqu’une société est une SPCC tout au long de son année d’imposition, elle peut

avoir droit à la déduction accordée aux petites entreprises (DPE).

Pour 2010 et 2011, la DPE correspond à 17 % du moins élevé des montants

suivants :

o le REEA;

o le revenu imposable;

o le plafond des affaires de la société pour l'année.

Les SPCC qui sont associées doivent partager le plafond des affaires aux fins de la

DPE. Si l’année d’imposition de la société ne coïncide pas avec l’année civile, le

plafond des affaires doit être calculé au prorata. Le plafond des affaires est de

500 000 $ pour 2010 et 2011.

Une société peut demander un crédit d’impôt de 10 % pour 2010 et de 11,5 % pour

2011 au titre des bénéfices de fabrication et de transformation (F&T), mais seulement

sur le revenu de F&T non admissible à la DPE.

1

/

2

100%