Téléchargez ici notre Financial News

Sommaire

En bref 1

Perspectives mondiales : quo vadis ?

Economie 2

La BCE reste sous pression

Marchés des actions 3

Stabilité et timide progression aux Etats-Unis et en Europe

Marchés obligataires 5

Dichotomie ‘risk-on/risk-off’

Marchés des changes 7

Matières premières 7

Glossaire 8

Financial

News

Septembre 2016

En bref

Perspectives mondiales : quo vadis ?

Le vote britannique favorable au Brexit a fait pschitt. Le monde

ne s’est pas effondré. Les marchés financiers sont au beau fixe,

convaincus que globalement, les banques centrales ne sont pas

prêtes à durcir leur politique et continueront à persévérer dans

la voie actuelle. En apparence, l’économie mondiale ne va pas

si mal : les Etats-Unis et l’Europe restent ancrés dans une phase

de croissance. La Chine progresse malgré plusieurs clignotants

à surveiller. Dans les pays émergents, l’orage n’a finalement pas

éclaté. La remontée des prix des matières premières a redonné

une bouffée d’oxygène. Même le Royaume-Uni, dont tous les

spécialistes avaient annoncé un ralentissement brutal, déjoue

tous les pronostics avec plusieurs indicateurs en progression

notable. On parle même d’un boom ‘post-Brexit’. Alors, tout va

très bien Madame la Marquise ? Pas tant que cela à en croire les

mises en garde du Fonds monétaire international (FMI) sur la

croissance mondiale et les experts de la Banque des règlements

internationaux (BRI) sur la trinité des risques.

La directrice générale du FMI, Christine Lagarde, a appelé les pays

du G20 à ‘prendre des mesures énergiques afin d’éviter le piège

d’une croissance faible’. Dans une note avant la tenue d’un sommet

du G20, la patronne du FMI a mis en garde contre le risque d’une

croissance décevante pendant longtemps. Certes, celle-ci devrait

être de l’ordre de 3% mais l’année 2016 sera la 5e année d’affilée

où l’accroissement de la richesse mondiale restera en deçà de la

moyenne réalisée entre 1990 et 2007 (3,7%). Et 2017 ne s’annonce

guère mieux en la matière. En cause : un affaiblissement généralisé.

L’Empire du Milieu reste le principal vecteur de la croissance

mondiale. Sa contribution comptera pour près de 40% de la hausse

du PIB mondial (soit 1,2% des 3,1% attendus par le FMI).

Pour sa part, dans son rapport annuel, la BRI (la banque centrale

des banques centrales) s’inquiète pour l’avenir en pointant trois

types de risque décrits comme suit par le chef du département

économique et monétaire de l’institution : une croissance de

la productivité anormalement molle, faisant planer un doute

sur l’amélioration des niveaux de vie ; une dette mondiale

historiquement élevée, soulevant des risques pour la stabilité

financière ; et une marge de manœuvre extrêmement réduite

pour l’action des pouvoirs publics. A cela viennent se greffer les

incertitudes politiques qui entretiennent un épais brouillard. De

nombreux enjeux politiques nous attendent et augmentent les

facteurs de risque. Une chose est sûre. Le brouillard politique a

une influence économique directe : il incite les chefs d’entreprise à

modérer, voire à reporter leurs investissements. Il y a donc encore

pas mal de pain sur la planche avant de se retrouver sur le chemin

d’une croissance solide et durable.

Economie

La BCE reste sous pression

La croissance du secteur privé de la zone euro s’est effritée le mois

dernier, sans pour autant être alarmante car l’indicateur avancé

reste néanmoins en phase de croissance, ce qui est le cas depuis

maintenant plus de trois ans. Si, dans son ensemble, il y a une

sorte de stabilité à un niveau bas avec une croissance de 0,3%

du PIB induite au troisième trimestre, les données indiquent que

l’économie est plutôt en train de perdre de l’élan que d’en gagner.

Autre constat : l’inflation a calé en août, se maintenant à 0,2%.

Ce résultat est plutôt décevant dans la mesure où la contribution

négative des prix de l’énergie s’est moins fait sentir qu’en juillet.

La faiblesse provient de l’inflation sous-jacente, qui est ressortie

à 0,8%. Le fait qu’elle soit plus basse qu’il y a un an devrait

préoccuper la BCE. Bien que celle-ci ait opté pour le statu quo,

de nouvelles mesures sont attendues d’ici à la fin de l’année, plus

probablement lors de la réunion de décembre, avec a minima

une prolongation du Quantitative Easing (QE).

Boom post-Brexit

Contre toute attente, certains signaux économiques font plus

que de la résistance en ce début de période post-Brexit. Ainsi, le

nombre de demandeurs d’emploi a étonnement baissé en juillet

et le taux de chômage est resté stable à 4,9%. Ensuite, les ventes

au détail ont été au beau fixe ce mois-là. De plus, en écho au net

rebond du secteur manufacturier britannique, l’activité dans les

services a connu une hausse surprise en août. Il s’agit même du

gain mensuel le plus spectaculaire depuis la création de l’enquête

auprès des directeurs d’achat. Enfin, même le secteur de la

construction reprend des couleurs. L’euphorie risque de n’être

que passagère et ne devrait pas empêcher une forte décélération

économique du pays si l’on en croit le consensus de marché

(-0,1% au T3 2016), laissant ainsi la porte ouverte à une nouvelle

initiative de la part de la Banque d’Angleterre.

En route vers les 50-60 dollars le baril ?

En amont d’une réunion informelle de l’OPEP et des pays

non-membres du cartel prévue fin septembre, l’Arabie saoudite et

la Russie ont conclu un accord de coopération en vue de stabiliser

le marché pétrolier. Celui-ci pourrait passer par un gel des niveaux

de production. A ce stade, seul un groupe de travail est constitué.

Tout comme en février dernier, il s’agit de donner une impulsion

positive mais, à l’époque, celle-ci ne fut pas suivie d’effet compte

tenu de l’échec du sommet de Doha. Toutefois, il semble que le

climat soit plus constructif. Ainsi, le ministre iranien du pétrole

a assuré “soutenir toute décision pour stabiliser le marché

pétrolier”, à un moment où le pays a quasi regagné sa part de

marché d’avant les sanctions. De plus, Téhéran a confirmé sa

présence à la prochaine réunion informelle alors qu’elle était

absente à Doha. Accord ou pas, il semble y avoir consensus

sur l’objectif d’une fourchette de prix comprise entre 50 et 60

dollars par baril. “Ce prix fait que les pays de l’OPEP auront des

revenus satisfaisants et en même temps, leurs concurrents ne

pourront pas augmenter leur production”, a ajouté le ministre

iranien du pétrole.

2

Perspectives

économiques

Croissance

écono mique

(évolution

annuelle du

PIB)

Inflation

(évolution

annuelle

des prix à la

consommation)

2016 2017 2016 2017

Monde 2,9% 3,2% 2,9% 3,2%

Zone euro 1,5% 1,2% 0,3% 1,3%

Allemagne 1,5% 1,2% 0,4% 1,5%

France 1,3% 1,1% 0,3% 1,2%

Belgique 1,3% 1,1% 1,8% 1,8%

Royaume-Uni 1,6% 0,6% 0,7% 2,2%

Etats-Unis 1,5% 2,2% 1,3% 2,2%

Japon 0,5% 0,7% -0,1% 0,7%

Russie -0,7% 1,3% 7,2% 5,5%

Brésil -3,5% 1,0% 8,6% 5,5%

Chine 6,5% 6,3% 2,0% 2,0%

Inde 7,5% 7,7% 4,9% 5,3%

Afrique du Sud 0,2% 1,1% 6,5% 5,9%

Tableau 1 (Données au 01/09/2016)

Graphique 1 (Données au 30/06/2016)

Croissance économique mondiale modérée avec léger risque à la baisse

Source : Thomson Reuters Datastream, Fathom Consulng

Sommaire

Evolution du marché des actions Devise 1 mois Depuis le 01/01/2016 1 an 3 ans

Monde USD -0,1% 3,4% 4,5% 5,3%

Zone euro EUR 1,1% -7,5% -7,5% 3,6%

Allemagne EUR 2,5% -1,4% 3,2% 9,3%

France EUR 0,0% -4,3% -4,6% 4,1%

Belgique EUR 2,6% -4,0% 2,6% 9,9%

Royaume-Uni GBP 0,8% 8,6% 8,5% 1,9%

Etats-Unis USD -0,1% 6,2% 10,1% 10,0%

Japon JPY 1,9% -11,3% -10,6% 8,0%

Pays émergents USD 2,3% 12,5% 9,2% -1,3%

Russie RUB 1,4% 11,9% 13,8% 13,0%

Brésil BRL 1,0% 33,6% 24,2% 5,0%

Chine (Hong Kong) CNY 5,0% 4,8% 6,0% 1,9%

Inde INR 1,4% 8,9% 8,3% 15,2%

Afrique du Sud ZAR 0,8% 1,0% 4,3% 6,9%

Tableau 2 (Données au 31/08/2016)

Marchés des actions

Stabilité et timide progression aux Etats-Unis

et en Europe

Le marché américain a eu du mal à aller de l’avant (S&P 500 :

-0,1%) à mesure que les attentes des investisseurs augmentaient

concernant la prochaine hausse des taux de la Fed avant la fin

de 2016. Sur le Vieux Continent, les actions de la zone euro

(Eurostoxx 50 : +1,1%) ont progressé sur fond d’une croissance

économique pour la région modérée mais sans surprise. Après

avoir été malmenées dans la foulée de la publication des tests de

résistance bancaire, les actions financières se sont redressées et

comptent parmi les plus fortes hausses au côté des entreprises

cycliques. Les secteurs plus défensifs ont été moins performants.

Comme prévu, la Banque d’Angleterre (BoE) a assoupli sa

politique monétaire et réamorcé son programme de rachat d’actifs

dans le sillage du vote du Brexit. Malgré le fait que l’institution

ait coupé sérieusement à la baisse ses prévisions de croissance

pour 2017 (de +2,3% à +0,8%), le coup de pouce monétaire a

quelque peu stimulé les actions britanniques.

Avancée notable en Asie et dans les pays émergents

Après la forte hausse de juillet, le marché boursier japonais a été

plus modéré en août. Le yen s’est quelque peu déprécié en fin de

période, ce qui a été bénéfique à l’indice. Les marchés émergents

(MSCI EM :+2,31%) ont prolongé leur tendance à la hausse. Le

contexte d’une politique monétaire encore très accommodante au

niveau mondial pousse les investisseurs vers les actifs offrant du

rendement. De plus, des résultats d’entreprises meilleurs que

prévu ont fourni un soutien supplémentaire. Les actions

chinoises ont terminé le mois en forte hausse (Hong Kong :

+4,96%, Shanghai : +3,56%) sur fond d’anticipation de plus

d’assouplissement de la part de Banque populaire de Chine

(PBOC) en vue de stabiliser la deuxième plus grande économie au

monde.

ZONE EURO - Négatif

+ La valorisation des actions de la zone euro reste très correcte

par rapport aux autres régions développées.

+ Malgré quelques remous boursiers, les derniers tests de

résistance bancaire montrent un secteur globalement plus

solide. Le sentiment de marché s’est amélioré récemment à

leur égard.

+ En soutien à l’action des banques centrales, celles-ci et le

FMI prônent des politiques fiscales souples. Cela pourrait

redonner du tonus à la croissance.

- Les dernières données macroéconomiques, bien qu’assez

stables, indiquent un léger tassement. Cette évolution est peu

propice à des révisions bénéficiaires à la hausse.

- Les risques politiques se multiplient sur le Vieux Continent

dans les prochains mois : gestion du Brexit, impasse politique

en Espagne, référendum constitutionnel en Italie, échéances

électorales aux Pays-Bas, en France et en Allemagne.

- L’inflation demeure beaucoup trop basse. Le risque

déflationniste persiste.

3

Sommaire

ETATS-UNIS - Neutre

+ La Fed se montre davantage confiante sur la situation

économique pour envisager plus ouvertement un nouveau

relèvement de ses taux d’intérêt.

+ Malgré un taux de chômage au plus bas, les pressions salariales

restent contenues et l’inflation est stable. Evolution rassurante.

+ Dans son cycle de normalisation prudente de la politique de

taux d’intérêt, la Fed cherche à ménager les marchés financiers

et le taux de change du dollar. Attitude bienveillante donc.

- Les actions américaines sont de plus en plus chères d’un point

de vue historique, sur la base de ratios de valorisation absolus

et relatifs par rapport aux autres régions.

- La productivité de la main d’œuvre est en berne depuis

quelques années, ce qui pourrait peser sur les marges

bénéficiaires des entreprises en haut de cycle conjoncturel.

- L’économie américaine présente un certain nombre de

faiblesses comme le manque de dépenses d’investissement,

une certaine volatilité de la consommation privée et un

nouveau trou d’air des indicateurs avancés.

JAPON - Négatif

+ Le doublement de la part allouée au rachat des fonds indiciels

cotés en Bourse (ETF) par la Banque du Japon constitue un

facteur de soutien.

+ Le plan de relance et la politique fiscale validés par le

gouvernement restent pro-cycliques. Le financement de ces

mesures se fera par le biais de nouveaux emprunts spécifiques

(‘construction bonds’).

+ Une série d’indicateurs économiques sont en légère

amélioration par rapport à il y a quelques mois.

- Le gouvernement et la Banque du Japon ont clairement un

problème de crédibilité auprès des investisseurs.

- L’inflation est retombée en territoire négatif, ce qui raviverait le

spectre de la déflation si la situation devait se prolonger.

- Il s’agit de la région où les révisions bénéficiaires à la baisse sont

les plus fortes ces derniers mois (cherté du yen).

MARCHES ÉMERGENTS - Positif

+ Le sentiment de marché reste très favorable aux marchés

émergents avec des flux de capitaux en forte hausse. Une

tendance destinée à se poursuivre dans la mesure où les

gérants d’actifs sont encore sous-exposés sur la région.

+ Bon nombre de pays peuvent se permettre de mener une

politique monétaire expansionniste grâce à des revenus à

l’exportation plus élevés (matières premières) et des devises

plus stables (moins d’inflation).

+ La valorisation reste bon marché par rapport aux autres

régions du monde. Les attentes de bénéfices sont plutôt stables

et au-dessus de la moyenne mondiale.

- Des signes de faiblesse persistent ou apparaissent.

L’essoufflement des échanges mondiaux, dû notamment au

ralentissement chinois, porte de rudes coups au transport

maritime. L’activité en Australie, qui exporte beaucoup vers la

Chine, connaît un trou d’air inattendu.

- Un risque de stagnation séculaire dans les pays industrialisés

ne serait pas compatible avec une croissance harmonieuse

dans les marchés émergents. D’où prudence.

- Ces dernières années, on assiste à une explosion de

l’endettement privé. Le renouvellement du stock, surtout

pour les émetteurs fragiles, pourrait être un facteur de risque.

4

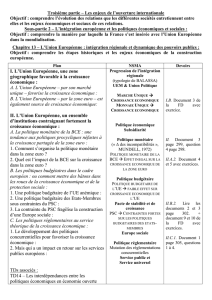

Graphique 2 (Données au 31/08/2016)

La Réserve fédérale relèvera sans doute ses taux dans les prochains mois.

Source : Thomson Reuters Datastream, Fathom Consulng

Graphique 3 (Données au 31/08/2016)

Marché d’actions mondiales dans le vert cette année

(performance en base 100)

Source : Thomson Reuters Datastream, Fathom Consulng

Sommaire

Marchés obligataires

Dichotomie ‘risk-on/risk-off’

Le mois passé a été largement positif pour les marchés de

crédit alors que, par rapport à fin juillet, les taux d’intérêt à

10 ans sur les Bunds allemands (-0,06% contre -0,12%) et les

Treasuries américains (1,57% contre 1,46%) se sont quelque

peu tendus. Même évolution concernant les obligations

du gouvernement japonais (-0,07% contre -0,17%).

Seuls les Gilts britanniques (0,64% contre 0,69%) ont vu

leur rendement s’effriter en raison de l’assouplissement

monétaire de la part de la Banque d’Angleterre. Par

conséquent, les titres souverains ont cédé du terrain dans

la zone euro (-0,40%) ainsi qu’outre-Atlantique (-0,54%).

En revanche, les obligations d’entreprises de qualité

d’investissement ont bénéficié d’un contexte monétaire

porteur caractérisé par les rachats de la BCE. En Europe,

elles ont de nouveau enregistré un mois de rendements

absolus et relatifs positifs (+0,06%). Ce constat est encore

plus valable pour les obligations à haut rendement qui

enregistrent sur le plan mondial une performance record

(+1,99%). La faible volatilité de marché et une corrélation

de plus en plus positive entre toutes les classes d’actifs

poussent les investisseurs à aller chercher du rendement à

n’importe quel prix. Il n’est dès lors pas étonnant non plus de

voir la dette des marchés émergents être au beau fixe, et ce

d’autant plus que le rythme de relèvement des taux d’intérêt

américains sera tout sauf rapide et vigoureux. Ainsi, les trois

principales composantes du marché ont à nouveau affiché

des gains variables. L’indice souverain en dollars américains

(+1,74%) devance les emprunts d’entreprises émergentes

(+1,46%) alors que les émissions en monnaie locale

(+0,50%) ne progressent que modestement.

Taux d’intérêt 3 mois 2 ans 10 ans

Zone euro -0,3% -0,6% -0,1%

Allemagne -0,3% -0,6% -0,1%

France -0,3% -0,6% 0,2%

Belgique -0,3% -0,6% 0,2%

Royaume-Uni 0,8% 0,8% 1,6%

Etats-Unis 0,4% 0,1% 0,7%

Japon 0,0% -0,2% 0,0%

Russie 9,3% 8,7% 8,2%

Brésil 14,1% 12,4% 12,1%

Chine 2,8% 2,4% 2,8%

Inde 6,8% 6,8% 7,1 %

Afrique du Sud - 8,0% 9,0%

Tableau 3 (Données au 01/09/2016)

Evolution des marchés obligataires Devise 1 mois 3 mois Depuis le

01/01/2016 1 an 3 ans

Obligations d’Etat - zone euro EUR -0,4% 2,6% 6,0% 8,1% 7,7%

Obligations d’Etat - Etats-Unis USD -0,5% 2,1% 5,2% 5,3% 4,0%

Obligations d’entreprises de bonne solvabilité EUR 0,1% 3,5% 9,3% 8,4% 3,3%

Obligations à haut rendement USD 2,0% 5,3% 13,6% 8,9% 4,5%

Pays émergents devises fortes USD 1,7% 6,9% 14,6% 14,0% 9,2%

Pays émergents devises locales USD 0,5% 3,8% 6,3% 7,3% 3,3%

Tableau 4 (Données au 31/08/2016)

5

Sommaire

6

6

7

7

8

8

1

/

8

100%