Association fiscalisée ou non fiscalisée ? Une

Par Dave Molliex, expert-comptable et commissaire aux comptes

et Jean-Philippe Novel-Catin, expert-comptable

L’EXPERTISE DU CHIFFRE

Le statut de l’association

à but non lucratif

La loi du 1er juillet 1901 a introduit, en droit

français, la liberté d’association. Ce texte

fondamental et son décret d’application

du 16 août 1901 ont été depuis modifiés

à maintes reprises. Le principe d’une asso-

ciation est un contrat passé entre plusieurs

personnes, au moins deux, qui décident de

mettre en commun leurs connaissances

ou leur activité pour réaliser un projet

collectif dans un but autre que le partage

de bénéfices. Le caractère désintéressé de

l’activité n’implique pas que l’activité soit

non-commerciale.

Mais qu’en est-il du statut

fiscal de l’association ?

Dans la majorité des cas, les associations

ne seront pas soumises aux impôts com-

merciaux. Elles seront tout de même rede-

vables de plusieurs impôts et taxes à savoir :

• La taxe sur les salaires : lorsque le taux

d’exonération de la TVA est supérieur

à 90 %, l’association est taxée sur les

rémunérations brutes versées

• L’impôt sur les revenus patrimoniaux (re-

venus de placements et revenus fonciers)

• La taxe foncière

• La taxe d’habitation

Elles sont par ailleurs exonérées de taxe

sur les véhicules de sociétés et de la taxe

d’apprentissage.

Néanmoins, une association peut

avoir des activités dites lucratives

entraînant son assujettissement aux

impôts commerciaux.

Ces impôts sont les suivants :

• L’impôt sur les sociétés au taux de droit

commun

• La taxe sur la valeur ajoutée (TVA)

• La cotisation économique territoriale

(CET) - contribution foncière des en-

treprises (CFE) sur les biens fonciers et

contribution sur la valeur ajoutée (CVAE)

lorsque le chiffre d’affaires dépasse

500 000 euros.

Les associations ayant des activités lucra-

tives sont par ailleurs tenues depuis 2013

de présenter leur comptabilité sous forme

dématérialisée en cas de contrôle

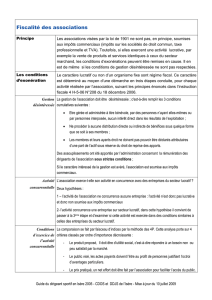

Afin de déterminer son statut fiscal, l’asso-

ciation doit donc procéder à un examen

approfondi de ses activités.

L’analyse du statut fiscal :

critères de non lucrativité

Afin qu’une association ne soit pas sou-

mise aux impôts commerciaux, elle doit

répondre aux critères de non-lucrativité

suivants :

• Gestion désintéressée

• Situation de concurrence

• Relations avec les entreprises

Le principe de la gestion

désintéressée

La gestion de l’association sera désintéres-

sée si elle remplit les conditions suivantes :

• l’association est gérée à titre bénévole par

des personnes n’ayant elles-mêmes, ou

par personnes interposées, aucun intérêt

direct ou indirect dans les résultats de

l’exploitation,

• l’association ne procède à aucune distri-

bution directe ou indirecte de bénéfice,

sous quelque forme que ce soit,

• les membres ou leurs ayants droit ne

doivent pas recevoir une part quelconque

de l’actif (en dehors du cas de reprise des

apports prévue aux statuts)

Il est néanmoins possible de rémunérer

un ou plusieurs dirigeants de l’associa-

tion sans remettre en cause le caractère

désintéressé.

Cette rémunération (salaires, avantages

en nature, remboursements forfaitaires

pour frais…) doit être en adéquation avec

le temps de travail effectivement consacré

à la gestion de l’association et elle doit être

prévue par les statuts et autorisée par une

décision de l’organe délibérant (instruction

fiscale du 15/09/1998 et article 261-7, 1°d

du Code général des impôts).

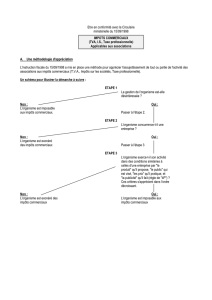

L’examen concurrentiel

L’association est-elle en concurrence avec

des entreprises du secteur privé ? Dans

l’affirmative, l’examen des « 4 P » est à

effectuer.

• Produit proposé : l’association propose-

t-elle ou non un produit insuffisamment

fourni par les entreprises du secteur ?

• Prix pratiqués : l’association pratique-t-

elle des prix différents ou inférieurs au

marché ?

• Public bénéficiaire : l’association s’adresse-

t-elle à un public spécifique (personnes

en précarité, personnes handicapées…) ?

• Publicité : l’association fait-elle de la publi-

cité pour ses prestations ?

Si l’un des critères est affirmatif, il existe

une présomption du caractère lucratif.

Les relations privilégiées

avec les entreprises

L’association ne doit pas proposer ses

services à des entreprises qui, de manière

indirecte, en retireraient un avantage

(économie de dépenses, surcroît de

recettes, meilleures conditions de fonc-

tionnement…), quand bien même cette

association ne rechercherait pas de profits

pour elle-même. Afin de formaliser cette

procédure, l’administration fiscale a mis

en place un questionnaire. Celui-ci pourra

être transmis à un « correspondant » asso-

ciation de la direction des services fiscaux

qui émettra un avis sur la situation fiscale

de l’association.

Néanmoins, une association réalisant des

activités lucratives peut bénéficier de

certains dispositifs d’exonération prévus

par la loi.

Association fiscalisée ou non fiscalisée ?

Une problématique complexe

al 2LES AFFICHES DE GRENOBLE ET DU DAUPHINé10 avril 2015

Les régimes d’exonérations

Les principaux régimes sont les suivants :

• Le régime des six manifestations de bien-

faisance et de soutien

Ce dispositif permet d’exonérer d’impôts

commerciaux les recettes de six mani-

festations exceptionnelles organisées

chaque année au profit de l’association.

L’exonération vaut seulement pour des

manifestations qui n’entrent pas dans

l’objet associatif.

• Le régime des recettes lucratives acces-

soires

Si les activités lucratives restent acces-

soires et les recettes correspondantes

ne dépassent pas 60 000 euros la non-

lucrativité de l’ensemble de l’association

n’est pas remise en cause. Par contre, le

dépassement de ce seuil rend la totalité

de l’association lucrative.

Il existe par ailleurs des exonérations spé-

cifiques pour la TVA.

Pour les associations ne pouvant pas béné-

ficier d’exonérations et ayant des activités

lucratives et non lucratives, il est possible

de limiter l’application des impôts com-

merciaux aux seules activités lucratives.

La sectorisation

La sectorisation permet de limiter l’appli-

cation des impôts commerciaux aux seules

activités lucratives si celles-ci sont d’une

part dissociables des activités non lucra-

tives et d’autre part non prépondérantes

par rapport aux activités non lucratives.

Deux secteurs sont alors identifiés au sein

de la structure juridique et suivis séparé-

ment au niveau comptable (comptabilité

analytique). Les ressources d’une part et les

dépenses d’autre part sont alors affectées

à chacun des secteurs.

La filialisation

Les activités lucratives d’une associa-

tion peuvent aussi être logées dans une

entité juridique distincte (nouvelle ou

préexistante). Cette filialisation peut

être effectuée lors du démarrage d’une

activité lucrative directement au sein de

l’entité distincte ou si l’activité lucrative

existe déjà dans l’association au travers

d’un apport partiel d’actif à l’entité dis-

tincte. Le régime fiscal de cet apport

partiel d’actif est spécifique et nécessite

une étude fiscale approfondie.

Les associations ont connu un déve-

loppement considérable et leurs sec-

teurs d’intervention sont de plus en

plus diversifiés. Il est donc primordial

d’analyser régulièrement leur conformité

fiscale par rapport à l’évolution de la

législation et de leurs activités.

n

L’EXPERTISE DU CHIFFRE

Échéancier

15 avril 2015

• Entreprises de 9 salariés au plus n’ayant pas opté pour le paiement

mensuel des charges sociales : déclaration et paiement des charges sociales

sur les salaires du 1er trimestre 2015 (le 30 avril pour les entreprises qui pra-

tiquent le décalage de la paie avec rattachement à la période d’emploi).

20 avril 2015

• Artisans, commerçants et industriels : paie-

ment par prélèvement mensuel des cotisations

d’assurance maladie-maternité, d’assurance

vieillesse, d’invalidité-décès, d’allocations fami-

liales, de la CSG et de la CRDS (sur demande).

• Professionnels libéraux : paiement par pré-

lèvement mensuel des cotisations d’assurance

maladie-maternité, d’allocations familiales, de

la CSG et de la CRDS (sur demande).

13 avril 2015

• Assujettis à la TVA réalisant des opérations intracom-

munautaires : dépôt auprès des douanes de la déclaration

d’échanges de biens et de la déclaration européenne des

services pour les opérations intervenues en mars 2015.

24 avril 2015

• Redevables et assujettis partiels à

la TVA : régularisation des déductions

opérées en 2014 et en début 2015 sur la

base du coefficient de déduction.

25 avril 2015

• Employeurs occupant au

moins 50 salariés : déclara-

tion et paiement des charges

sociales sur les salaires de

mars 2015 payés entre le 11 et

le 20 avril 2015.

30 avril 2015

• Entreprises appliquant la participation dont

l’exercice s’est clos au 31 décembre 2014 :

versement des sommes attribuées au titre de la

participation 2 014 aux salariés qui optent pour le

versement immédiat.

• Versement de régularisation, le cas échéant, de

la taxe d’apprentissage, de la participation à la for-

mation continue pour les entreprises de moins de 50

salariés et de la participation-construction, auprès du

service des impôts des entreprises sur un bordereau

n° 2485.

LES AFFICHES DE GRENOBLE ET DU DAUPHINéal 3

10 avril 2015

1

/

2

100%