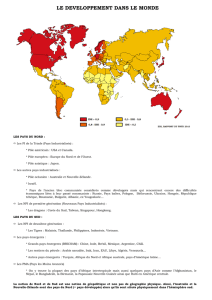

Pays émergents : menace ou opportunité

1

Pays émergents : menace ou opportunité ?

► Comment pourrions-nous définir les

pays émergents ? Isabelle B

OHETS

« Il s’agit de régions qui, jusqu’à présent, étaient à la traîne en matière de développement

économique mais dont les perspectives sont bonnes. »

► Qu’entendez-vous par « à la traîne » ?

Isabelle B

OHETS

« Le retard peut avoir différentes origines. C’est ainsi que les régimes communistes se

montraient très méfiants à l'égard de l’Occident, de sorte qu’ils fermaient leur économie

au commerce avec l’Europe de l’Ouest ou les États-Unis. En outre, les économies diri-

gées ne parvenaient généralement pas à utiliser efficacement leurs moyens, ce qui en-

traînait une faible productivité et un retard technologique. De même, la corruption entrave

souvent le développement économique, tout comme l’absence de discipline monétaire,

qui fait s’envoler l’inflation. Pensons aux périodes d’inflation galopante et de crises de la

dette en Amérique latine. La guerre est malheureusement aussi une raison empêchant

une économie de se développer. »

► Quels pays ont résolu ces

problèmes ? Isabelle B

OHETS

« Les pays émergents n’ont certainement pas encore gommé tous les problèmes, mais ils

s’y attellent et les perspectives économiques sont bonnes. L’acronyme BRIC est proba-

blement évocateur pour les investisseurs. Ces quatre pays - Brésil, Russie, Inde et Chine

– ont été mis en avant en 2001 comme étant les pays ayant le plus de potentiel. Entre-

temps, ils sont le symbole du déplacement du pouvoir économique des “pays dévelop-

pés” vers les “pays en voie de développement ».

Jan B

OUDEWIJNS

« Depuis les années 80, le vent a commencé à tourner. Globalement, la croissance éco-

nomique était la même dans les pays développés et émergents. Au cours de la décennie

écoulée, la croissance moyenne dans les pays émergents a néanmoins fortement pro-

gressé, à un point tel que la croissance était trois fois plus importante dans les pays

émergents, essentiellement propulsée par les économies asiatiques, Chine en tête. Mais

attention : au milieu des années 90, de nombreux pays émergents ont dû faire face à une

crise sérieuse. En échange de l’aide du FMI, ils ont dû se serrer la ceinture (réduction de

la dette, dévaluations). En conséquence, le ratio d’endettement et la capacité de crois-

sance de ces économies se portent dorénavant beaucoup mieux.

La Chine est à présent la deuxième plus grande économie au monde et détrônera proba-

blement un jour les États-Unis. Pour certains économistes, cela arrivera déjà en 2025.

Mais je pense que cela ne se produira pas aussi vite ».

Lors des exposés “Generation United”, nous avons rassemblé des jeunes et des moins jeunes afin d’avoir un

échange de vues sur le changement de rapports de forces dans le monde et le rôle des pays émergents.

Les pays émergents constituent-ils une menace pour notre prospérité ? Ou l’apparition d’une classe moyenne

en Chine, en Russie ou au Brésil représente-t-elle une opportunité ?

Nous avons posé la question à Isabelle Bohets, Investment Strategist chez Belfius Banque, qui a contribué à la

préparation des exposés.

Nous nous sommes également informés auprès de Jan Boudewijns et Philip Screve, qui gèrent pour Dexia

Asset Management les fonds en actions qui investissent dans les marchés émergents.

Els V

ANDER

S

TRAETEN

–

Investment Strategy

Interview

Date finale de rédaction 03/01/2013

Investment Strategy

2

► Cependant, les économistes

avertissent que l’économie ralentit en

Chine et que l’industrie chinoise doit

faire face à une surcapacité. La Chine

pourra-t-elle répondre aux attentes ?

Jan B

OUDEWIJNS

« Je ne partage pas tout à fait le pessimisme de certains économistes. Les exportations

chinoises ont en effet souffert de la baisse de la demande de l’Occident. Mais les Chinois

commencent aussi à vendre de plus en plus de produits ayant une plus grande valeur

ajoutée (par ex. machines et électronique) à d’autres pays émergents. La part des expor-

tations nettes dans le total du produit intérieur brut (PIB) baisse également. Il faut savoir

que les dépenses de consommation ne représentent actuellement que 35 % du PIB. Ce

chiffre devra augmenter à l’avenir. »

Philip S

CREVE

« Le développement d’une sécurité sociale est capital dans ce cadre. Actuellement, les

Chinois épargnent énormément car il y a peu d’allocations sociales. D'ici 2015, les habi-

tants des zones urbaines pourront cependant bénéficier d’un plan de pension financé par

les autorités et d’ici 2020, les habitants des campagnes devraient également en profiter.

Cette mesure stimulera certainement la consommation. Au cours des prochaines années,

les zones rurales feront également l’objet d’une attention accrue, vu que leur développe-

ment économique accusait un sérieux retard sur les régions côtières dynamiques. Le

changement de pouvoir qui s’opère actuellement en Chine, où le président Hu Jintao

cédera la place à Xi Jinping, sera très important pour la poursuite de ces réformes. »

► Assisterons-nous à un changement

draconien de politique ? Jan B

OUDEWIJNS

« Non. A court terme, il ne faut pas s’attendre à des mesures trop draconiennes. La stabi-

lité (et surtout la stabilité sociale) est la principale préoccupation. Les réformes seront

progressives, mais elles sont nécessaires pour maintenir cette stabilité. De récentes dé-

clarations des membres de la nouvelle équipe dirigeante indiquent clairement la volonté

de pratiquer des réformes. Le basculement vers une économie davantage axée sur la

consommation avait déjà débuté avec l’ancienne équipe au pouvoir et va se poursuivre.

Lors du congrès, le président actuel Hu a souligné que l’objectif était de doubler le volume

de l’économie entre 2010 et 2020, ce qui revient à une croissance moyenne de ± 7 % par

an. Il table également sur un doublement du revenu moyen des ménages pour éviter que

les inégalités sociales ne se creusent. »

Isabelle B

OHETS

« La Chine a beau être la deuxième plus grande économie au monde, le revenu moyen

par habitant est encore toujours cinq fois plus bas qu’en Belgique. Pourtant, la Chine a

déjà fait du chemin. En vingt ans, le nombre de Chinois vivant dans la pauvreté absolue

est passé de 700 millions à moins de 200 millions. Pour la Banque mondiale, il y a pau-

vreté absolue lorsqu'une personne vit avec moins d’1,25 dollar par jour. »

► L’État reste important en Chine et il

maintient son emprise sur les secteurs

stratégiques comme l’énergie, la

finance, les médias et les

télécommunications.

Y voyez-vous un changement ?

Jan B

OUDEWIJNS

« Non, là non plus, le changement n’est pas pour demain. Toutefois, les Occidentaux

sous-estiment souvent l’importance du secteur privé en Chine. Il représente déjà 80 % de

l’emploi et nous y retrouvons surtout des entreprises axées sur la consommation, les

exportations mais aussi les nouvelles technologies. Certains économistes se font du sou-

ci pour la santé du secteur financier. Je comprends, mais ne partage pas tout à fait leur

préoccupation. Les réformes ne faciliteront peut-être pas les choses pour les banques et

une augmentation des crédits à problèmes ou une diminution des marges sont possibles.

Mais il faut garder à l’esprit que tout le secteur bancaire est aux mains des autorités qui,

si nécessaire, ont les moyens financiers pour rectifier le tir. En outre, les banques chinoi-

ses sont assez solvables avec un ratio “loan/deposit” de 67 %. Nous pouvons toutefois

dire que le management progresse dans les entreprises chinoises et certainement dans

les entreprises publiques. La corruption est de plus en plus combattue : pensons au scan-

dale qui a éclaboussé le haut fonctionnaire du parti, Bo Xilai, et est d'ailleurs un des prin-

cipaux problèmes que le parti veut aborder, ne fût-ce que pour maintenir sa propre sécuri-

té d'existence. »

Philip S

CREVE

« La corruption est cependant un problème dans de nombreux pays émergents. L’Inde

connaît de très nombreuses procédures administratives lourdes, ce qui favorise la corrup-

tion. Et cependant, nous y trouvons des entreprises très rentables avec un bon manage-

ment. L’Inde est devenue un centre mondial de services en matière de logiciels, techno-

logie de l’information et pharmacie. Le grand problème de l’Inde reste sa piètre infrastruc-

ture : mauvaises routes, alimentation défaillante en électricité, etc. »

► Les pays BRIC ne sont-ils pas un

groupe très hétérogène ? Isabelle B

OHETS

« En effet, ces pays ont leurs caractéristiques propres. Ils ont cependant en commun une

diminution de la pauvreté extrême et l'apparition d’une classe moyenne qui aura plus

d’argent pour consommer. »

3

Jan B

OUDEWIJNS

« Dans ces quatre pays, les marchés financiers sont déjà assez bien développés. Même

si les investisseurs étrangers n’ont quasiment pas accès au marché chinois des actions.

De grandes entreprises publiques chinoises sont cependant cotées à la Bourse de Hong

Kong et d’autres entreprises chinoises sont domiciliées à Hong Kong, de sorte que leurs

actions sont accessibles aux étrangers. »

Philip S

CREVE

« Pour moi, la Russie joue un peu cavalier seul dans le groupe. Elle dépend très fort de

ses revenus provenant du pétrole et les réformes ne semblent pas porter leurs fruits, ce

qui fait peur aux investisseurs internationaux. Après les privatisations chaotiques des

années 90, le Kremlin règne de nouveau sur le secteur pétrolier. Fin octobre, le géant

public du pétrole, Rosneft, a repris le producteur de pétrole TNK-BP à BP et à un groupe

d’oligarques russes. BP reste toutefois encore actionnaire et Rosneft a donc ainsi aussi

accès à son know-how et à sa technologie, ce qui est positif. À la suite de la reprise, Ros-

neft devient la plus grande compagnie pétrolière au monde.

Si les revenus du pétrole sont faciles, la Russie est par contre dépendante de l’étranger

pour quasiment tous les produits – même les fruits et les légumes. Les revenus du pétrole

sont en outre exprimés en USD. S’ils baissent, la banque centrale dévalue le rouble… ce

qui aide les finances publiques, mais effraie aussi les investisseurs internationaux. Et

pourtant, des initiatives privées locales voient le jour en Russie, qui sont couronnées de

succès (par ex. dans le secteur retail). »

► Comment le petit investisseur peut-il

profiter de l’arrivée de ces pays ?

Ou le risque est-il trop grand ?

Isabelle B

OHETS

« Les spécificités de chaque pays et la liquidité parfois limitée rendent presque impossi-

bles pour le petit investisseur les investissements dans les actions individuelles des pays

émergents. Nous conseillons dès lors à l’investisseur dynamique d’opter pour un fonds

qui investit dans des actions des marchés émergents. Lors d’un premier investissement

dans la région, il est préférable de choisir un fonds diversifié qui investit dans tous les

pays émergents. Donc tant en Asie, en Amérique latine, en Europe centrale et de l’Est, au

Moyen-Orient qu’en Afrique. »

Jan B

OUDEWIJNS

« Le fonds très diversifié* Dexia Equities L Emerging Markets peut être une solution. Il

investit dans près de 130 entreprises, ce qui permet d’optimaliser la diversification du

risque. La position la plus importante dans le fonds (± 5 %) est celle dans Samsung Elec-

tronics, une société connue de tout le monde. La Corée du Sud est toujours considérée

comme un pays émergent, même si son développement est plus avancé, et elle accueille

différentes entreprises qui sont des opérateurs mondiaux dans leur secteur (technologie,

voitures, construction navale…). Les entreprises sud-coréennes représentent 15 % du

fonds. Avec près de 30 %, les actions chinoises et taïwanaises occupent la principale

position, suivies par le Brésil (10 %), l’Inde (7 %) et la Russie (6 %). »

Isabelle B

OHETS

« Dans le passé, les pays émergents n’ont pas été épargnés par les crises financières, ce

qui a eu un impact sur les marchés des actions. Pour preuve, l’évolution de la valeur nette

d’inventaire (VNI) de Dexia Equities L Emerging Markets au cours de ces dix dernières

années. Mais ces pays ont entre-temps fourni de nombreux efforts pour assainir leurs

finances publiques. Les problèmes liés à la croissance ne sont cependant jamais exclus.

Le fonds a dès lors un niveau de risque de 7 (sur une échelle de 1 à 7). Quiconque envi-

sage un investissement dans les marchés émergents a donc intérêt à avoir un horizon de

placement suffisamment long.”

* On entend par « fonds » les sicav, compartiments de sicav ou fonds communs de placement.

Évolution de la valeur nette d’inventaire (VNI) de Dexia Equities L Emerging

Markets (cap)

4

Prestations annuelles en EUR en % des 10 derniers exercices

(hors frais/taxes), calculées entre le 31/12 et le 31/12/

52,31 %

21,41 %

-51,56 %

24,36 %

-17,39 %

18,10 %

12,40 %

26,27 %

66,08 %

13,00 %

-60 %

-40 %

-20 %

0 %

20 %

40 %

60 %

80 %

2003 2004 2005 2006 2007 2008 2009 2010 2011 2012

Rendements actuariels (calculés entre le 31/12 et le 31/12/2012)

A 1 an 13,00 %

A 3 ans 4,90 %

A 5 ans -1,35 %

A 10 ans 11,21 %

Depuis le

lancement* 4,72 %

*date de lancement du fonds : 02/06/1994

Attention : les prestations du passé ne constituent aucune garantie pour les presta-

tions futures. Vous pouvez suivre l’évolution de la VNI de ce compartiment sur

www.belfius.be ou dans la presse financière.

► Combien investir ? Isabelle B

OHETS

« La capitalisation boursière mondiale est une indication pratique. Fin 2010, elle s’élevait

à 13 %. Dans le portefeuille de référence, nous conseillons dès lors actuellement

d’investir au minimum 7 % et au maximum 17 % de la partie en actions dans les pays

émergents. »

Vous

êtes intéressé?

Contactez votre conseiller financier ou investissez en ligne via

Belfius Direct Net.

5

Politique d’investissement

•

Ce compartiment investit au moins deux tiers en actions d’entreprises situées dans les pays émergents ou y exerçant leur

activité principale. Ces pays se caractérisent par un système économique et financier moins développé que le nôtre, mais

par un potentiel de croissance plus important à long terme. L’univers d’investissement englobe les pays repris ou suscep-

tibles d’être repris dans les grands indices représentatifs des marchés émergents. Le compartiment peut aussi investir

dans des valeurs similaires (comme des warrants et des obligations convertibles) ainsi que dans des liquidités ou des ins-

truments du marché monétaire. En vue d’une bonne gestion du portefeuille, il peut également recourir de façon limitée

notamment aux options et futures.

•

Les actions de ce compartiment s’adressent aux investisseurs souhaitant opérer une diversification à long terme de leur

investissement tout en acceptant de courir le risque propre aux fluctuations des « emerging markets » (marchés émer-

gents) visé par la politique d’investissement.

Portrait d’investisseur Dynamique

Unité monétaire EUR

Durée Pas de durée fixe

Souscription

Prix de souscription minimum Pas de prix de souscription minimum, souscription à la valeur nette d’inventaire (VNI) du jour, chaque jour ouvrable bancaire

avant 12 heures (heure locale). Les souscriptions après 12 heures s’exécutent à la VNI du jour suivant.

La VNI peut être consultée sur www.belfius.be.

Type d’actions Classe d’actions C & D : actions de capitalisation (plus-value potentielle, la VNI qui est versée en cas de vente peut être

plus élevée qu’en cas d’achat) et de distribution (dividende annuel possible en fonction des résultats).

Caractéristiques

Valeur nette d’inventaire Chaque jour ouvrable bancaire – publication dans L’Écho et De Tijd, ainsi que sur www.belfius.be

Frais supportés par l’investisseur

Entrée < 50 000 EUR : 2,5 %

50 000 EUR - 124 999 EUR : 1,75 %

125 000 EUR - 249 999 EUR : 1 %

≥ 250 000 EUR : 0,75 %

Sortie Aucuns

Gestion Max. 1,60 %

Risques Il est rappelé à l’investisseur que la valeur de son investissement peut augmenter comme diminuer et qu’il peut donc rece-

voir moins que sa mise. L’investisseur doit être conscient du risque matériel suivant qui n’est pas nécessairement adéqua-

tement pris en compte par l’indicateur : le risque lié aux marchés émergents.

De plus amples informations sont disponibles dans le document Informations clés pour l'investisseur ou sur

www.belfius.be/risques-investissements.

Indicateur synthétique de risque Niveau de risque 7. Le niveau de risque mentionné reflète la volatilité de l'historique du fonds, où 1 représente le risque le

moins élevé et 7 le risque le plus élevé. Ce chiffre peut évoluer dans le temps (à la baisse et à la hausse) et le plus faible ne

signifie pas « sans risque ». La volatilité traduite par ce niveau de risque indique dans quelle mesure la valeur du fonds peut

fluctuer à la hausse comme à la baisse. De plus amples informations sont disponibles dans le document Informations clés

pour l'investisseur.

Fiscalité Sur la base de la législation fiscale actuellement en vigueur, qui peut être sujette à modifications, le régime d'imposition pour

les investisseurs privés soumis à l'impôt belge des personnes physiques est le suivant :

•

pour les parts de distribution : précompte mobilier : 25 % sur les dividendes, le précompte mobilier est libératoire

pour les parts de capitalisation et de distribution. La plus-value n’est pas soumise au précompte mobilier.

•

taxe boursière (TOB) : 1,00 % (max. 1 500 EUR) lors du rachat des parts de capitalisation ou en cas de conversion des

parts de capitalisation en parts du même ou d’un autre compartiment.

Pour plus d'informations relatives au précompte mobilier et la Taxe sur les Opérations de Bourse (TOB), veuillez contacter

votre fournisseur de services financiers. Les investisseurs qui ne sont pas soumis à l'impôt belge des personnes physiques

doivent s'informer du régime d'imposition qui leur est applicable

.

Prospectus Le document Informations clés pour l’investisseur, le prospectus, la fiche de produit et les rapports périodiques les plus

récents sont disponibles gratuitement dans toutes les agences de Belfius Banque, qui assure le service financier de la sicav,

et sur www.belfius.be (Épargne et placements/Produits par catégorie/Fonds).

Dexia Equities L Emerging Market

s

en bref

Il s’agit d’un document promotionnel, établi et distribué par Belfius Banque. Il ne comporte aucun conseil de placement et ne peut être considéré

comme tel. Il n’est pas non plus une recommandation et ne doit pas être interprété comme recommandation pour souscrire, ou comme un conseil

ou une recommandation pour effectuer une quelconque opération. Ce document n’est pas établi conformément aux dispositions relatives à la pro-

motion de l’analyse indépendante dans le domaine des investissements et n’est pas soumis à l’interdiction de faire du commerce avant le diffusion

de l’analyse dans le domaine des investissements.

1

/

5

100%