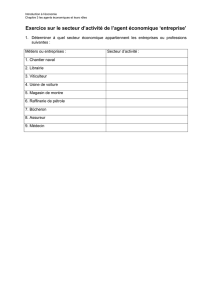

mafidu.infos

Décembre 2014

mafidu.infos

Chères lectrices, chers lecteurs,

Vous nous accordez votre confiance, merci !

Régulièrement, vous nous confiez différents mandats tels

que déclarations d’impôts, établissement de votre

comptabilité, décomptes TVA, salaires, révision. De notre

côté, nous mettons tout en œuvre pour effectuer ces tâches

dans les règles d'usage de notre profession.

Nous nous devons d’être dignes de votre confiance et ne

pas jouer avec elle, conformément à notre éthique

professionnelle. Nous devons savoir jusqu’où nos

compétences nous permettent d’aller; en cas de doute,

nous nous obligeons à nous informer, à consulter un

confrère afin d’avoir la meilleure analyse possible de la

situation. Parfois, nous devons renoncer à certains mandats

qui ne sont pas en adéquation avec nos connaissances.

Lors de nos différents entretiens, vous nous communiquez

des informations confidentielles, vous partagez avec nous

des sujets parfois très personnels. En réponse, nous

sommes à votre écoute, nous osons poser des questions sur

les sujets qui pourraient vous déranger, nous devons rester

réservés lorsque vous êtes confrontés à des situations très

difficiles; ce sont des valeurs auxquelles nous sommes

attachés. La qualité de ces échanges permet de trouver des

pistes, des solutions adaptées. Il est essentiel de vous

garantir une totale confidentialité des diverses informations

et documentations transmises. Grâce à cette confiance

réciproque, qui se construit au fur et à mesure de nos

relations, des idées nouvelles émergent.

Il en est de même dans l’élaboration de chaque projet. Nous

avons besoin des autres, de leurs idées, de leur

confrontation ainsi que de leur confiance. Lors de

l’élaboration d’un spectacle, les acteurs doivent faire

confiance au metteur en scène, aux éclairagistes ainsi qu’à

toutes les personnes participant à la création. Lors de la

construction d’un édifice, chaque représentant d’un corps

de métiers doit s’appliquer pour effectuer sa tâche le mieux

possible, permettant ainsi à tous de bien travailler et d’être

fiers du résultat. Le patient est contraint de faire confiance à

son médecin au sujet du diagnostic annoncé ou pour la

médication conseillée. Car nous ne pouvons pas tous être

médecin, architecte, enseignant, comptable, etc.

La situation est identique dans une entreprise :

l’entrepreneur doit faire confiance à son équipe et,

réciproquement, les employés doivent pourvoir compter sur

leur supérieur. Chacun doit avoir conscience des valeurs à

l’œuvre dans son travail, des règles éthiques à respecter.

Ainsi, à chaque échelon, nous accumulons un capital, une

richesse.

Nous ne pouvons pas tout prévoir et nous sommes amenés

à prendre des risques. Parfois, l’échec peut ébranler cette

subtile alchimie. Si chacun a la notion des risques et prend

les précautions suffisantes, ils se réduisent

considérablement.

Ces relations de confiance se construisent pas à pas, au fur

et à mesure des rencontres, des travaux effectués, des

explications transmises. Cela prend du temps et cela

s’entretient. Lorsque nous avons établi ce genre de rapport,

nous pouvons nous risquer à transmettre nos doutes ou des

pistes non abouties. Tous les jours, chacun de nous a

l'occasion de prendre le risque de "faire confiance". C’est

grâce à ces interactions que nous pourrons aller plus loin et

élaborer des projets, être partenaires.

Pour conclure, nous reprenons une citation de Bud

Wilkinson :

« La confiance est le ciment invisible qui conduit

les partenaires à atteindre leur but »

Nous vous souhaitons bonne lecture de ces diverses

informations et restons à votre écoute.

Véronique Delessert Pernet

Directrice de mafidu.com

Le remboursement de l’impôt anticipé sur des rendements

n’est pas automatiquement acquis. En effet, le 11 mars

dernier, l’Administration fédérale des contributions a édité

une nouvelle circulaire précisant les modalités du droit ou

du refus du remboursement de l’impôt anticipé.

Suite à divers arrêts du Tribunal fédéral durant ces dernières

années qui ont précisé les cas de refus du droit au

remboursement, l’Administration fédérale des contributions

en a précisé le fonctionnement.

Qui est concerné ?

Les détenteurs d’actions, de parts sociales, de comptes

bancaires, etc., c’est-à-dire potentiellement tout le monde.

Quel est le fonctionnement ?

Une retenue d’un impôt anticipé de 35% sur tous les

rendements de capitaux mobiliers, gains de loterie et les

prestations d’assurances permet de garantir le paiement de

l’impôt sur le revenu et la fortune de ces valeurs mobilières.

Si le contribuable ne déclare pas ces revenus lors de

l’établissement de sa déclaration d’impôt privée, le

remboursement de cet impôt n’a pas lieu.

Qu’en est-il des oublis, des privilèges obtenus par les

actionnaires-propriétaires de leur société, des taxations

d’office ?

Cet article 23 de la LIA (Loi fédérale sur l'impôt anticipé)

laissait une marge d’appréciation quant au moment et à la

manière de déclarer les revenus soumis à l’impôt anticipé,

ce qui avait pour effet d’avoir la possibilité de prétendre au

remboursement de cet impôt alors que nous n’avions pas

respecté nos obligations de déclarer spontanément ces

revenus lors de l’établissement de la déclaration d’impôt.

Ainsi, différents cas de figure peuvent engendrer une

déchéance de ce droit au remboursement de l’impôt

anticipé, à savoir :

si je déclare un revenu soumis à l’impôt anticipé après

l’entrée en force de la taxation ordinaire;

si je déclare un revenu soumis à l’impôt anticipé suite à

une quelconque intervention de l’administration fiscale;

si j’effectue ou que mes héritiers effectuent une

dénonciation spontanée de revenus soumis (dans ce cas,

j’évite seulement une procédure pénale);

si je ne remplis pas mon obligation d’établir la

déclaration d’impôt. Par contre, si lors d’une taxation

d’office, je dépose dans le délai imparti une réclamation

en transmettant la déclaration d’impôt, l’administration

fiscale pourra accepter le remboursement de cet impôt

anticipé.

La déchéance du droit au remboursement de l’impôt

anticipé veut dire que l’on paiera deux fois l’impôt. La

première fois, retenu à la source pour 35% et la deuxième

fois, imposé avec la déclaration d’impôt ordinaire car ces

revenus seront rajoutés aux autres revenus imposables du

contribuable.

Impôt anticipé, déchéance du droit au remboursement

Qu’en est-il de ces précisions pour les entreprises et leurs

propriétaires-actionnaires ?

Plusieurs situations peuvent se produire; nous indiquons ici

des situations courantes, à savoir :

Les prestations appréciables en argent

Les prestations appréciables en argent peuvent avoir

plusieurs visages : une facture comptabilisée en charge pour

l’entreprise alors qu’elle concerne des charges privées, une

ristourne d’un fournisseur encaissée sur un compte privé, la

sortie d’un bien à un prix plus bas que le marché, etc.

Lors d’une demande d’information complémentaire de

l’administration fiscale, la constatation des situations

précédemment décrites entraîne une reprise fiscale. Dès

lors, un revenu imposable supérieur sera soumis à l’impôt

de ladite entreprise. Il y aura également une reprise d’impôt

auprès de l’actionnaire comme "distribution de dividende".

Un compte courant actionnaire avec un solde débiteur

Afin d’expliquer la situation, voici un exemple : l’actionnaire

seul propriétaire de sa société anonyme ou de sa société à

responsabilité limitée prélève régulièrement des sommes

du compte bancaire de sa société. Au niveau comptable, ces

montants sont comptabilisés par le compte courant

actionnaire, ce qui est correct. L’actionnaire n’a pas

comptabilisé une charge non commerciale mais il a

simplement comptabilisé un prélèvement privé.

S’il n’y a pas de remboursement, ni d’intérêts payés,

l’administration fiscale pourrait qualifier ce prêt comme

distribution de dividende auprès de l’actionnaire car elle

considèrera que la société est appauvrie. Cette

requalification entraine une imposition en tant que

distribution de dividende auprès de l’actionnaire.

L’actionnaire n’ayant pas rempli ses obligations fiscales

sera déchu de son droit au remboursement de cet impôt.

Dans les deux situations susmentionnées, les montants

imputables seront soumis à l’impôt anticipé; l’entreprise

devra s’acquitter de cet impôt et, comme l’actionnaire n’a

pas respecté son obligation légale de déclarer ce revenu, il

pourra être déchu du droit au remboursement. Vous l’aurez

compris, la facture fiscale pourra être très salée.

Il faudra également compter sur des intérêts moratoires

pour chaque part d’impôt due. Aussi, selon l’ampleur de la

fraude, il faudra envisager une procédure pénale tant

auprès de la société que de l’actionnaire.

Vous l’aurez compris, ce n’est pas simple et en plus, cela est

coûteux ! Cette circulaire précisant la jurisprudence de ces

dernières années sur le sujet, nous pouvons nous attendre à

quelques contrôles plus spécifiques sur ces points délicats.

Lors de nos différents entretiens, nous prêtons une

attention particulière à ces sujets sensibles car le temps

utopique où l’on imaginait pouvoir comptabiliser des

charges privées dans les comptes d’une société est révolu.

(vd)

Le concubinage ou l’union libre fait partie intégrante de

notre mode de vie mais est ignoré de nos lois. Aux yeux de

différentes lois, deux concubins sont considérés comme des

étrangers l’un pour l’autre. Depuis 2007, les couples

homosexuels ont la possibilité d’établir un partenariat

enregistré auprès de l’officier d’état civil. Ce contrat assimile

le couple homosexuel à un couple marié dans la plupart des

domaines tels que fiscalité, succession, prévoyance, droit

du bail, etc. Les concubins ont la possibilité d’établir une

convention de concubinage qui permet de préciser certains

points, mais ne sera pas assimilé à un contrat de mariage.

Fiscalité

Les concubins sont considérés comme célibataires et

établissent chacun pour leur compte une déclaration

d’impôt privée. Les biens, les comptes bancaires et les

dettes communes sont déclarés chacun pour leur part.

Succession

Le concubin n’est mentionné nulle part dans la loi et

n’héritera pas de son conjoint. Si rien n’est inscrit dans un

testament, il ne participera pas à la succession.

Logement commun

Le compagnon vivant dans l’appartement de son conjoint

n’a aucun droit sur ce logement. En cas de résiliation ou de

décès du partenaire inscrit sur le bail, le concubin peut se

retrouver sans logement.

2ème pilier

Si le règlement et les statuts de la caisse de pension le

prévoient, au décès de l’assuré, le concubin bénéficiera de

certains droits sous certaines conditions telles qu’une vie

commune ininterrompue d’au moins cinq ans, l’entretien

d’un ou de plusieurs enfants communs, etc.

Nous vous encourageons à consulter le règlement et les

statuts de votre caisse de pension afin d’être informé de

l’existence du concubin dans les personnes bénéficiaires et

d’en faire l’annonce explicite.

Concubinage : amour libre mais pas sans quelques contraintes

Bien immobilier acheté en commun ou participation

financière d’un des conjoints lors de l’achat d’un bien

La personne inscrite au Registre foncier est considérée aux

yeux de la loi comme propriétaire; le partenaire n’a aucun

droit. Si chacun achète une part séparée, inscrite au

Registre foncier, chaque concubin dispose librement de sa

part. En cas de décès, la part de copropriété du défunt va

aux héritiers de celui-ci, pas au concubin.

Si l’un des concubins est sans activité lucrative

En cas de séparation, la loi ne prévoyant pas de disposition

légale, le concubin n’aura aucune protection ou droit tels

que pension alimentaire, indemnité pour services rendus,

droits sur les biens acquis durant la vie commune, etc.

Afin de régler au mieux ces situations délicates, nous vous

encourageons à établir un contrat de concubinage. Cette

convention écrite peut régler divers points, tels que :

Inventaire des biens apportés au début de la vie

commune

Gestion financière (répartition des frais communs du

ménage, approvisionnement du compte commun, etc.)

Logement commun

Droit de représentation du conjoint

Enfants communs ou d’un des partenaires (par exemple,

droit de garde des enfants)

Fin de l’union.

De plus, chacun des concubins peut établir un testament en

faveur de l’autre, ce qui permettra à la famille de connaître

les volontés du défunt et règlera certains points. La quotité

disponible pourra être attribuée au conjoint.

L’établissement d’un pacte successoral par lequel tous les

héritiers légaux sont impliqués serait la situation idéale afin

de préserver au mieux le conjoint en cas de décès.

Toutefois, les attributions au conjoint survivant seront

taxées par l’administration fiscale comme des personnes

non parentes.

C’est avec plaisir que nous vous accompagnons dans vos

réflexions et vous conseillons selon votre situation. (vd)

L'Autorité fédérale de surveillance en matière de révision

(ASR) a renouvelé notre agrément en qualité d'expert-

réviseur.

Nous sommes autorisés à effectuer des contrôles restreints

et ordinaires ainsi que d'autres vérifications telles que lors

de fondation, d'augmentation et de réduction de capital.

En vertu de la loi, les entreprises de révision doivent

disposer d’un système d’assurance-qualité interne. Notre

manuel a été approuvé par l'ASR; il assure le respect des

exigences légales, des règles d'éthique professionnelle, des

règles d'indépendance et des directives sur la formation

continue. Il démontre également la constance de la

Renouvellement de notre agrément en qualité d'expert-réviseur

méthode de travail, la qualité des documents utilisés et la

gestion des délais. Nous sommes également tenus à

effectuer une supervision annuelle de notre activité,

garantissant le bon fonctionnement de notre secteur

révision.

Dans la cadre de la formation continue, nous suivons

chaque année des cours de perfectionnement; à ce titre et

afin d'assurer des prestations de qualité, notre

collaboratrice Christelle Décoppet a suivi la formation

"Certification contrôle restreint 2014" organisée par

l'Académie de la Chambre fiduciaire en automne 2014. (cd)

Le nouveau droit comptable, entré en vigueur au 1er janvier

2013, mentionnait dans ses dispositions transitoires, un

délai de deux ans pour s’y conformer. Nous y voilà… vos

états financiers 2015 doivent respecter les nouveaux

articles du Code des obligations 957ss.

Un rappel des dispositions générales s’impose :

Doivent tenir une comptabilité et présenter les comptes

conformément à ces dispositions :

Les entreprises individuelles et les sociétés de

personnes qui ont réalisé un chiffre d’affaires supérieur

à CHF 500'000.- lors du dernier exercice

Les personnes morales.

Les entreprises suivantes ne tiennent qu’une comptabilité

des recettes et des dépenses ainsi que du patrimoine :

Les entreprises individuelles et les sociétés de

personnes qui ont réalisé un chiffre d’affaires inférieur à

CHF 500'000.- lors du dernier exercice

Les associations et fondations qui n’ont pas l’obligation

de requérir leur inscription au Registre du commerce

Les fondations dispensées de l’obligation de désigner

un organe de révision.

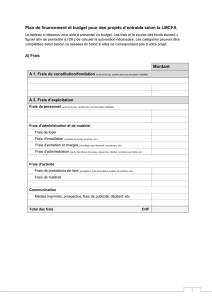

Les comptes annuels contiennent le bilan, le compte de

résultat et l’annexe avec une comparaison des chiffres de

l’exercice précédent.

L’actif et le passif du bilan doit comporter au moins les

postes ci-après, indiqués séparément et selon la structure

définie (voir exemple ci-dessous).

Nouveau droit comptable… les conséquences pratiques pour 2015

A noter que les créances et les dettes envers des parties

apparentées doivent être présentées séparément dans le

bilan ou dans l'annexe. La comptabilisation des actions

propres se fait en diminution des capitaux propres (jusqu'à

présent sous immobilisations financières), l'activation des

frais de fondation est impossible et les dettes portant

intérêts doivent être présentées séparément au bilan.

Le compte de résultat par nature doit comporter au moins

les postes ci-après, indiqués séparément et selon la

structure définie (voir exemple ci-contre).

L’annexe complète et commente les informations données

dans les comptes annuels. Elle contient des informations

pertinentes (voir exemple ci-contre).

A noter que les entreprises individuelles et les sociétés de

personnes ne sont pas tenues d’établir une annexe si elles

ne sont pas soumises au contrôle ordinaire.

Nous resterons attentifs à ces modifications lors de

l’établissement de vos états financiers 2015. (cd)

ACTIF PASSIF

Actif circulant (réalisable dans l'année) Capitaux étrangers à court terme (exigible dans l'année)

Trésorerie et actifs cotés en bourse détenus à court terme Dettes résultant de l'achat de biens et de prestations de services

Créances résultant de la vente de biens/prestations de services Dettes à court terme portant intérêt

Autres créances à court terme Autres dettes à court terme

Stocks et prestations de services non facturées Passifs de régularisation

Actifs de régularisation Capitaux étrangers à long terme

Actif Immobilisé Dettes à long terme portant intérêt

Immobilisations financières Autres dettes à long terme

Participations Provisions et postes analogues prévus par la loi

Immobilisations corporelles Capitaux propres

Immobilisations incorporelles Capital social

Capital social non libéré Réserve légale issue du capital

Réserve légale issue du bénéfice

Réserves facultatives issues du bénéfice ou pertes cumulées

Propres parts du capital

COMPTE DE RESULTAT

Produits nets des ventes de biens et de prestations de services

Variation des stocks de produits finis et semi-finis et variation des prestations de services non facturées

Charges de matériel

Charges de personnel

Autres charges d'exploitation

Amortissements et corrections de valeurs sur les postes de l'actif immobilisé

Charges et produits financiers

Charges et produits hors exploitation

Charges et produits exceptionnels, uniques ou hors période

Impôts directs

Bénéfice ou perte de l'exercice

ANNEXE

Informations sur les principes comptables appliqués

Les présents comptes annuels ont été établis conformément aux directives de la loi suisse, particulièrement l’article sur la

comptabilité commerciale et la présentation des comptes du Code des Obligations (art. 957 à 962)

Informations, détails, commentaires concernant certains postes du bilan et du compte de résultat

Stocks et prestations de services non facturées

Matières premières

Produits en cours de fabrication

Produits finis

Prestations de service non facturées

Dissolution nette des réserves latentes

Importante dissolution nette des réserves latentes

Les autres informations prescrites par la loi

Les états financiers sont présentés conformément aux dispositions qui leur sont applicables (exercice en cours selon nouveau droit,

exercice précédent selon ancien droit).

L’annexe comporte également les indications suivantes, à moins qu’elles ne ressortent directement du bilan ou du compte de résultat :

La raison de commerce ou le nom, la forme juridique et le siège

Moyenne annuelle des emplois à plein temps

La raison de commerce, la forme juridique et le siège des entreprises dans lesquelles une participation directe ou indirecte importante est

détenue, ainsi que la part du capital et la part des droits de vote

Nombre de propres actions détenues par l'entreprise et par les entreprises dans lesquelles elle a des participations

Acquisition et aliénation des propres actions et les conditions de transfert

La valeur résiduelle des dettes découlant de crédit-bail

Les dettes envers les institutions de prévoyance

Le montant des sûretés constituées en faveur de tiers

Le montant des actifs engagés en garantie des dettes de l’entreprise et celui des actifs grevés d’une réserve de propriété

Engagement conditionnel

Nombre et valeur des droits de participations et options accordés

Explications relatives aux postes extraordinaires ou hors période

Les événements importants survenus après la date du bilan

Les raisons de la démission de l’organe de révision avant la fin de son mandat.

6

6

7

7

8

8

1

/

8

100%