IG10-012 _EIRL

Maison de l’artisanat

12, rue des Métiers BP 51337 68013 Colmar CEDEX

Tél 03 89 23 65 65 Fax 03 89 24 04 26 Mél : corpos@artifrance.fr 1/8

Référence : Inf-Gén 10 – 012

Titre :

L’E.I.R.L

L’Entrepreneur Individuel à

Responsabilité Limitée»

Date : 11.2010

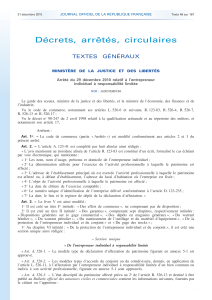

La loi relative à l’entrepreneur individuel à responsabilité limitée, en date du 15 juin 2010, vient

d’être publiée au Journal Officiel.

Ce texte va permettre à un entrepreneur individuel d’isoler son patrimoine professionnel qui sera le

seul gage de ses créanciers professionnels.

Le législateur vient d’autoriser la mise en œuvre du patrimoine affecté au travers de l’EIRL.

Certaines dispositions devant être réglées par voie d’ordonnance, le dispositif n’entrera pas en

vigueur avant la parution de l’ordonnance relative à l’adaptation du droit des difficultés des

entreprises.

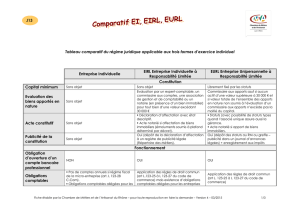

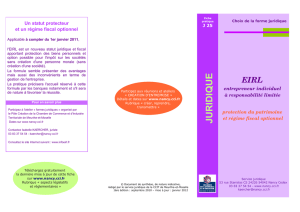

1• Définition de l’EIRL

1.1. Entreprise individuelle

L’EIRL désigne l’entrepreneur individuel à responsabilité limitée. Il s’agit donc en premier lieu d’un

entrepreneur individuel. La loi n’institue donc pas une nouvelle forme juridique d’entreprise mais offre une

variante à l’exercice de l’activité en nom propre. Tout entrepreneur individuel peut choisir l’EIRL.

1.2. Responsabilité limitée

Alors que jusqu’à présent la règle de l’unicité du patrimoine impliquait que l’entrepreneur individuel

engageait sa responsabilité sur l’ensemble de son patrimoine, avec l’EIRL il est désormais possible de

scinder son patrimoine en un patrimoine privé et un patrimoine professionnel, sans pour autant créer

une société.

Le patrimoine privé constitue la garantie pour les créanciers personnels.

Le patrimoine professionnel, qui fait l’objet d’une déclaration, constitue le seul gage des créanciers

professionnels. En cas de difficultés professionnelles de l’EIRL, les créanciers professionnels (banques,

fournisseurs…) ne pourront pas saisir un bien de patrimoine privé de l’entrepreneur individuel à raison de

ce gage général.

2• Personnes pouvant être EIRL

L’EIRL est un entrepreneur individuel, iIl peut donc s’agir d’une personne exerçant son activité artisanale

en nom propre.

Le régime fiscal ou social de l’entrepreneur individuel est indifférent pour opter pour l’EIRL.

Aussi, un entrepreneur relevant du régime fiscal de la micro-entreprise pourra devenir EIRL.

De même, une personne relevant des régimes social et fiscal de l’auto-entrepreneur pourra choisir d’être

EIRL.

Les entrepreneurs individuels exerçant déjà une activité peuvent procéder à une déclaration de patrimoine

affecté pour l’EIRL. Les incidences fiscales de cette opération restent à préciser.

Un mineur autorisé par ses parents ou, le cas échéant, son administrateur légal peut créer une EIRL ou

une société unipersonnelle.

Maison de l’artisanat

12, rue des Métiers BP 51337 68013 Colmar CEDEX

Tél 03 89 23 65 65 Fax 03 89 24 04 26 Mél : corpos@artifrance.fr 2/8

Toutefois, les actes de disposition devront être autorisés par ses parents ou l’administrateur légal (article 2

de la loi).

3• Création du patrimoine d’affectation

Le patrimoine d’affectation de l’EIRL procède d’une démarche inverse de l’insaisissabilité du patrimoine

foncier.

Dans la procédure de l’insaisissabilité, ce sont les biens non affectés à l’activité professionnelle de

l’entrepreneur individuel qui peuvent être déclarés insaisissables par les créanciers professionnels.

A l’inverse, dans la procédure du patrimoine d’affectation, la déclaration porte sur des biens qui sont

affectés à la garantie des créanciers professionnels.

3.1. Biens composant le patrimoine affecté

3.1.1. Les biens nécessaires à son activité

Le patrimoine affecté est composé de tous les biens, droits, obligations ou sûretés dont l’entrepreneur

individuel est titulaire, nécessaires à l’exercice de son activité professionnelle.

Il s’agira des biens affectés « par nature » à l’activité professionnelle.

3.1.2. Biens utilisés pour la profession

Le patrimoine affecté peut également être composé des biens, droits, obligations ou sûretés dont

l’entrepreneur individuel est titulaire et qu’il utilise pour l’exercice de son activité professionnelle et qu’il

décide d’y affecter.

Il devrait s’agit des biens utilisés pour l’exercice de l’activité mais sans y être affectés par nature. Ce sont

des biens mixtes (pour l’activité professionnelle et pour l’usage personnel) que l’entrepreneur individuel va

décider d’affecter.

3.1.3. Biens indivis ou communs

Les biens détenus en indivision ou les biens communs (régime matrimonial) peuvent être déclarés dans un

patrimoine affecté.

Dans ces cas, des précautions ont été prévues :

Accord et information : l’entrepreneur individuel doit justifier de l’accord exprès de son conjoint

(biens communs) ou de ses co-indivisaires (biens indivis) ainsi que de leur information sur les

droits des créanciers professionnels qui résultent de l’affection à l’EIRL des biens.

Un même bien commun ou indivis ou une même partie d’un bien immobilier commun ou indivis

ne peut entrer que dans la composition d’un seul patrimoine affecté.

3.1.4. Précisions

Dans tous les cas, l’entrepreneur individuel doit être titulaire des biens qu’il affecte. Un même bien, droit,

obligation ou sûreté ne peut entrer dans la composition que d’un seul patrimoine affecté.

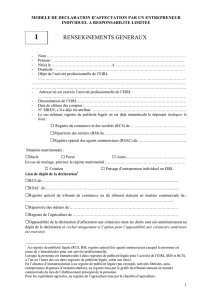

3.2. Déclaration d’affectation

3.2.1. Lieu de la déclaration

La constitution du patrimoine affecté va résulter de la déclaration au registre de publicité légale dont relève

l’entrepreneur individuel.

Pour l’entreprise du secteur des métiers, la déclaration se fait au registre des entreprises tenus par la

Chambre de Métiers.

Maison de l’artisanat

12, rue des Métiers BP 51337 68013 Colmar CEDEX

Tél 03 89 23 65 65 Fax 03 89 24 04 26 Mél : corpos@artifrance.fr 3/8

Si l’entrepreneur a une double immatriculation (RM et RCS), la déclaration se fait au registre de son choix

et une mention est portée à l’autre registre.

Pour les personnes physiques non tenues à une immatriculation, la déclaration se fait au Greffe du

Tribunal de Commerce.

3.2.2. Contrôle de la déclaration

L’article L.526-8 du code du commerce prévoit une procédure d’examen des dossiers de déclaration

d’affectation par les organismes chargés de la tenue des registres.

Les dossiers ne peuvent être acceptés que s’ils comportent :

1/ Un état descriptif des biens, droits, obligations ou sûretés affectés à l’activité professionnelle, en nature,

qualité, quantité et valeur.

2/ La mention de l’objet de l’activité professionnelle à laquelle le patrimoine est affecté. La modification de

l’objet donne lieu à mention au registre spécifique.

3/ Le cas échéant, les documents attestant de l’accomplissement des formalités requises en cas

d’affectation d’un bien immobilier (L.526-9), d’un actif d’une valeur supérieure à un seuil fixé par décret,

(L.526-10) d’un bien commun ou d’un bien indivis (L.526-11).

3.2.3. Affectation d’un bien immobilier

L’article L.526-9 du code de commerce impose une formalité particulière en cas d’affectation d’un bien

immobilier.

En effet, dans ce cas, l’affectation se fait devant notaire et est publiée au bureau des hypothèques (ou livre

foncier des biens pour le Bas-Rhin, le Haut-Rhin et la Moselle).

Si seulement une partie du bien immobilier est déclarée au patrimoine affecté, un état descriptif de division

doit être réalisé.

Ces formalités donnent lieu au versement d’émoluments selon un tarif réduit qui sera fixé par décret.

Lorsque l’affectation d’un bien immobilier est postérieure à la déclaration d’affectation, elle donne lieu au

dépôt d’une déclaration complémentaire.

Ces règles sont impératives pour que l’affectation soit opposable.

3.2.4. Affectation d’un actif important

Evaluation par un tiers

Lors de la déclaration, lorsque l’EIRL a un actif important, autre que des liquidités, il doit joindre à la

déclaration d’affectation le rapport d’évaluation réalisé par un tiers.

Le rapport d’évaluation du bien peut être réalisé par un commissaire aux comptes, un expert-comptable,

une association de gestion et de comptabilité ou un notaire au choix de l’entrepreneur individuel. Toutefois,

l’évaluation par un notaire ne peut concerner qu’un bien immobilier.

Le montant des biens concernés par une telle évaluation doit être fixé par décret.

Si l’affectation d’un bien d’importance est réalisée postérieurement à la déclaration du patrimoine affecté,

une déclaration complémentaire est réalisée qui annexera l’évaluation.

Responsabilité étendue en cas de déclaration d’une valeur supérieure ou de l’absence d’évaluation

Lorsque aucun rapport d’évaluation par un des tiers visé à l’article L.526-10 du Code de Commerce n’a été

joint à la déclaration, l’entrepreneur individuel engage sa responsabilité limitée sur son patrimoine privé.

Sa responsabilité pourra en effet être recherchée sur l’ensemble de ses patrimoines, affectés et non

affectés, à hauteur de la différence entre la valeur réelle du bien au moment de l’affectation et la valeur

déclarée.

Sa responsabilité peut être engagée pour une durée de cinq ans.

Par ailleurs, si une évaluation par un des tiers visé à l’article L.526-10 du Code de Commerce a bien été

réalisée mais que la valeur déclarée est supérieure à cette évaluation, l’entrepreneur engage également sa

Maison de l’artisanat

12, rue des Métiers BP 51337 68013 Colmar CEDEX

Tél 03 89 23 65 65 Fax 03 89 24 04 26 Mél : corpos@artifrance.fr 4/8

responsabilité sur l’ensemble de ses patrimoines à hauteur de la différence entre la valeur proposée par le

tiers et la valeur déclarée.

Cette responsabilité peut être recherchée pendant une durée de cinq ans.

Ces mesures visent à empêcher que l’entrepreneur ne déclare un patrimoine affecté surestimé en le

rendant responsable d’une éventuelle surestimation.

4• Droit de gage des créanciers

4.1. Créanciers concernés

L’article L526-12 du Code de Commerce organise le droit de gage des créanciers professionnels : les

créances nées à l’occasion et pour les besoins de l’activité professionnelle ont pour gage général

exclusivement le patrimoine affecté. Il s’agit du gage général. Des sûretés peuvent y déroger le cas

échéant.

Avec le patrimoine d’affectation de l’EIRL, le droit de gage général des créanciers « personnels » devient

constitué du patrimoine non affecté.

Toutefois, en cas d’insuffisance du patrimoine non affecté, les créanciers « personnels » peuvent

également exercer leur revendication sur le bénéfice réalisé par l’entrepreneur individuel lors du dernier

exercice clos.

4.2. Créanciers postérieurs à la déclaration

Le gage des créanciers à l’égard du patrimoine affecté va se réaliser de plein droit avec la déclaration

d’affectation pour les créanciers dont les droits sont nés après son dépôt.

4.3. Créanciers antérieurs à la déclaration

Pour les créanciers dont les droits sont nés avant le dépôt de la déclaration d’affectation, une procédure

particulière est prévue pour que la déclaration leur soit opposable.

L’EIRL doit mentionner dans sa déclaration d’affectation qu’elle s’applique aux créanciers dont les droits

sont nés avant le dépôt.

Il doit également les informer dans des conditions qui seront fixées par voie réglementaire.

Les créanciers pourront former opposition à ce que la déclaration leur soit opposable.

Cette opposition sera portée devant le tribunal compétent qui devra soit rejeter l’opposition, soit ordonner le

remboursement des créances, soit ordonner la constitution de garanties si l’entrepreneur individuel en offre

et si elles sont jugées suffisantes.

Si cette décision est rendue et que l’entrepreneur individuel ne rembourse pas les créances ou que les

garanties proposées sont jugées insuffisantes, la déclaration est inopposable aux créanciers dont

l’opposition a été admise.

Le fait qu’une opposition ait été formulée n’empêche pas, pour le reste, à la déclaration d’affectation de

produire ses effets.

4.4. Cautionnements demandés par les banques

Comme pour tout dispositif limitant le gage général des créanciers, certains créanciers souhaiteront

s’assurer une protection plus importante, contourner le dispositif en demandant des sûretés. Sont visées

particulièrement les pratiques des banques, et peut-être plus encore en période de crise économique. Des

garanties personnelles sont demandées au chef d’entreprise ou à son conjoint.

Il n’est pas apparu dans ce texte possible d’interdire totalement la prise de garanties personnelles, parce

qu’en contrepartie les banques n’apporteraient plus leur concours financier. Le législateur a souhaité

toutefois encadrer les pratiques des banques.

En conséquence, il est prévu que les banques devront informer les entrepreneurs individuels de la

possibilité de faire garantir leur crédit par un établissement de crédit ou une société de caution mutuelle.

Maison de l’artisanat

12, rue des Métiers BP 51337 68013 Colmar CEDEX

Tél 03 89 23 65 65 Fax 03 89 24 04 26 Mél : corpos@artifrance.fr 5/8

Il conviendra à l’EIRL d’être vigilant face aux demandes de garanties personnelles qui pourront lui être

présentées. Elles n’ont pas lieu d’être systématiques.

4.5. Cas d’engagement sur la totalité du patrimoine

Dans certaines situations, il est prévu que la responsabilité peut être engagée sur la totalité du patrimoine.

Il en est ainsi en cas de :

Fraude ;

Manquement grave au respect de la définition du patrimoine affecté (article L.526-6 du Code de

Commerce) ; cela vise notamment les cas où sont affectés des biens non professionnels dans le

patrimoine personnel, ou inversement ;

Manquement grave aux obligations de tenue de comptabilité ou d’utilisation d’un compte bancaire

spécifique (article L.526-13 du Code de Commerce).

L’affectation du patrimoine est également inopposable :

Pour les biens immobiliers, lorsqu’ils n’ont pas donné lieu à une déclaration notariée ;

Pour les biens indivis ou pour les biens communs, lorsque la formalité d’accord du co-indivisaire ou du

conjoint pour l’affectation des biens n’a pas été respectée.

5• Mesures d’information du public et des créanciers

La mise en place de l’EIRL s’est accompagnée de procédures permettant aux créanciers d’avoir une

information précise sur le patrimoine affecté, puisque leur droit de gage est diminué.

Le dispositif de séparation des patrimoines est assorti de mesures permettant aux tiers, en relation avec

l’entrepreneur, de connaître cette situation particulière, au-delà de la publication au registre examinée

antérieurement.

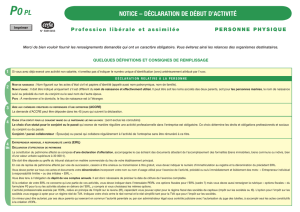

5.1. Mention d’EIRL dans la dénomination

L’entrepreneur individuel qui choisit l’EIRL sera tenu d’utiliser une dénomination avec son nom précédé ou

immédiatement suivi des mots « Entrepreneur Individuel à Responsabilité Limitée » ou des initiales

« EIRL » (L.526-6 alinéa 3 du Code de Commerce).

Il est également tenu de mentionner cette dénomination sur tous les actes et documents.

A défaut d’une telle mention, une demande en référé pourrait être présentée devant le président du tribunal

statuant en référé pour l’y contraindre (art. L.526-20 du Code de Commerce).

5.2. Publication des comptes annuels

L’article L.526-13 du Code de Commerce prévoit que les EIRL sont soumis aux règles de la comptabilité

des commerçants. Ces comptes annuels comprennent le bilan, le compte de résultat et une annexe.

Seuls les comptes annuels sont soumis à l’obligation de publication examinée ci-dessus.

Pour les micro-entreprises (régime fiscal de l’article 50-0 du CGI), les obligations comptables simplifiées

seront appliquées.

Afin de retracer l’évolution du patrimoine, la publication des comptes annuels au lieu de la déclaration

constitutive. Pour les entreprises du secteur des métiers, cette déclaration se fera au répertoire des

métiers.

Le bilan publié vaudra actualisation de la composition et de la valeur du patrimoine affecté.

Le dépôt des comptes annuels (ou des documents simplifiés) fera l’objet d’une tarification fixée par décret.

Si cette obligation n’est pas respectée, une procédure en référé peut être engagée pour obliger

l’entrepreneur, sous astreinte, à la réaliser.

6

6

7

7

8

8

1

/

8

100%