Perspectives 2016 – actions canadiennes

Janvier 2016

Perspectives 2016 – actions canadiennes

PERSPECTIVES DE GESTION DE PLACEMENTS FRANKLIN BISSETT

Garey J. Aitken

Chef des placements

Gestion de placements Franklin Bissett

Timothy Caulfield

Vice-président et directeur de la recherche sur les actions

Gestion de placements Franklin Bissett

Le marché boursier canadien poursuit la progression qu’il a entamé le 9 mars 2009, même si l’indice composé de rendement

total S&P/TSX (RT) a connu une importante correction après avoir atteint son plus haut sommet le 15 avril 2015. En date du

31 décembre 2015, le marché boursier canadien s’était replié de 13,6 % par rapport à ce sommet et de 8,3 % pour l’année.

Le Canada était nettement à la traîne des autres marchés boursiers développés, et particulièrement de celui des États-Unis.

Qui plus est, l’ampleur du marché s’est détériorée, les dirigeants d’entreprise ont été inconstants et bon nombre de segments

influents ont connu des difficultés, qui se sont avérées importantes dans certains cas.

La nature divergente du marché boursier canadien, tel que représenté par l’indice composé de RT S&P/TSX et les dix secteurs

de la classification internationale GICS, reflète à la fois les divergences de croissance économique entre les régions du monde

et certains développements particuliers.

Un marché divergent : Rendements sectoriels de

l’indice composé RT S&P/TSX au 31 décembre 2015

Secteurs GICS 1 an 3 ans1

Depuis le 9 mars 2009

Énergie

-22,9 % -16,6 % 30,7 %

Matériaux

-21,0 % -45,5 % -21,2 %

Industrie

-11,1 % 49 % 245,5 %

Consommation discrétionnaire

-1,5 % 81,9 % 229,5 %

Biens de consommation de base

12,4 % 107,1 % 245 %

Santé

-15,6 % 89,2 % 643 %

Finance

1,7 % 38,3 % 245,7 %

Technologies de l’information

15,6 % 114,6 % 37,8 %

Télécommunications

3,6 % 35,5 % 188,7 %

Services aux collectivités

-3,5 % 7,4 % 88,7 %

IRT composé S&P/TSX

-8,3 % 14,5 % 110 %

Sur le plan de la croissance économique, le monde affiche des résultats inférieurs à la tendance alors que celle des

États-Unis s’est améliorée en 2015. L’emploi et l’inflation ont permis à la Réserve fédérale américaine de commencer

à relever ses taux administrés en décembre. En revanche, d’autres régions importantes, comme l’Union européenne et le

Japon, sont toujours aux prises avec une croissance économique faible qui nécessite de nouvelles mesures de relance.

Au Canada, les récentes données économiques pour 2015 montrent une certaine amélioration, après un mauvais premier

semestre. Mais il n’en demeure pas moins que la conjoncture économique du pays est peu reluisante.

Cette dernière et la faiblesse des taux d’intérêt et du dollar canadien ont donné le ton pour le rendement sectoriel et

général des actions canadiennes au cours des dernières années. Le contexte macroéconomique est dans l’ensemble très

propice aux bons résultats pour les secteurs et les segments plus défensifs du marché, mais l’est moins pour les

segments cycliques, et pour ceux du secteur des ressources en particulier. La faiblesse du dollar canadien par rapport

au dollar américain confère un avantage supplémentaire à une partie du marché boursier canadien.

1 – Données non annualisées

franklintempleton.ca

© Placements Franklin Templeton, 2016. Tous droits réservés.

franklintempletoninstitutonal.com

01/16

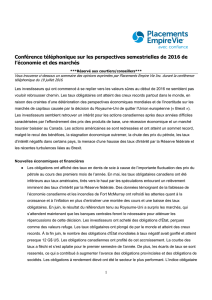

Titres à dividende, titres sans dividende et titres à dividende croissant

Rendement cumulatif des cours sur 10 ans (%)

Au 30 septembre 2015

*Annualisé.

Source : Service de recherche quantitative de RBC Marchés des capitaux. Rendements totaux annuels moyens composés (pondérés) en date du 30 septembre 2015.

Bien que la conjoncture a été difficile pour les investisseurs, nous croyons que les occasions qui se présentent sur le

marché à l’heure actuelle sont beaucoup plus intéressantes que d’habitude. La philosophie de placement adoptée par

Franklin Bissett repose sur une analyse rigoureuse des paramètres fondamentaux à long terme de chaque société et une

évaluation des valorisations boursières de leurs titres. Bien qu’une amélioration de l’économie mondiale, de l’économie

canadienne ou des prix des produits de base, entre autres, soit avantageuse ou nécessaire pour les occasions que les

stratégies de Franklin Bissett permettent de saisir, notre approche de placement continue de mettre l’accent sur

l’évaluation de sociétés et de la capacité financière dont elles font preuve dans des conjonctures économiques et

sectorielles normalisées, supérieures à la tendance ou inférieures à celle-ci.

Au cours des dernières années, les investisseurs ont sombré dans le pessimisme à l’égard du marché boursier canadien.

Notre groupe de placement a activement géré des portefeuilles d’actions canadiennes au travers de plusieurs cycles

caractérisés par l’optimisme ou le pessimisme, et menés par différents secteurs. Par conséquent, nous sommes certains

que l’avenir continuera de nous réserver des surprises, des épreuves et, finalement, des occasions. Nous réagissons non

seulement aux vicissitudes du marché avec aplomb, nous profitons de ses périodes d’incertitude, comme en témoignent

nos résultats antérieurs. Nous demeurons convaincus que le marché boursier canadien offre aux investisseurs patients un

potentiel de création de richesse intéressant, grâce à une gestion active réfléchie.

D’une part, plusieurs modèles d’affaires axés sur la croissance par acquisitions ont connu le succès en raison de la

conjoncture économique, de la situation des marchés financiers et de la faiblesse des taux d’intérêt. D’autre part, la

plongée des prix du pétrole, qui a débuté à l’automne 2014, a clairement eu la plus grande incidence sur le marché

boursier canadien. Ce dernier continue aussi d’être influencé par des événements particuliers en raison de son relatif

manque d’ampleur et de sa petite taille, par rapport à d’autres pays développés. Parmi les autres dynamiques qui

influencent le marché boursier canadien, on compte les nettes surperformances des grandes capitalisations par rapport

aux petites, et des actions à faible dividende par rapport aux actions à dividende élevé.

NOTES JURIDIQUES IMPORTANTES

Les renseignements contenus dans le présent document étaient considérés comme fiables au moment de la publication,

mais nous n’en garantissons pas l’exactitude ni l’exhaustivité. Les hypothèses ou les opinions soutenues quant à des

événements futurs, comme les conditions du marché ou l’évolution de l’économie, le rendement d’une société ou d’un

titre, les offres éventuelles de produits ou d’autres projections expriment le point de vue de leur auteur, qui n’est pas

nécessairement celui de la Société de Placements Franklin Templeton. L’évolution générale du milieu des affaires, des

marchés, de l’économie et des conditions politiques peut différer considérablement des prévisions ou des projections

exprimées par leur auteur. Les renseignements présentés ne constituent ni une recommandation, ni une sollicitation

d’achat ou une offre de vente d’un titre particulier. Gestion de placements Franklin Bissett fait partie de la Société de

Placements Franklin Templeton. CFAMD et Chartered Financial AnalystMD sont des marques déposées du CFA Institute.

1

/

2

100%