subprimes.do

La crise des subprimes

Lors de l’été 2007, une crise économique est apparue aux Etats-Unis : la crainte de

répercussions a gagné les places boursières mondiales. Les prêts Subprimes, qui étaient

présentés comme le seul moyen pour une partie de la population américaine d’accéder à la

propriété, sont à l’origine d’un phénomène sans précédent : l’expropriation de millions de

ménages américains, des chutes boursières et l’ébranlement d’organismes financiers

mondiaux.

Il faut, pour comprendre cette crise, l’étudier à différentes échelles : au niveau du couple

emprunteur jusqu’aux cours mondiaux de la bourse en passant par les fonds spéculatifs et les

banques pratiquant ces subprimes.

1. Présentation du prêt avec subprime :

Le prêt avec subprime est un crédit que les banques accordent à des individus considérés

comme peu solvables. L’emprunteur qui souhaite acquérir un logement – en général une

maison mais aussi un appartement – n’apporte aucun apport financier comme c’est le cas pour

un prêt standard. Voici ses modalités :

-C’est le logement, par le biais de sa mise en hypothèque, qui sert de garantie. Ainsi, si

l’emprunteur est incapable de s’acquitter de sa dette, son bien immobilier sera saisi par la

banque qui le revendra pour ne pas être déficitaire.

-Le remboursement s’étend généralement sur trente ans sur la base du 2/28. En effet, les deux

premières années, le taux est fixe et avantageux pour l’emprunteur alors qu’ensuite il devient

variable ; il suit le taux directeur fixé par la FED – la banque centrale américaine – et est

majoré de quatre à cinq pourcents voire plus. Cette majoration est appelée subprime.

Ce prêt est proposé par les banques américaines. On estime qu’il en a déjà été accordé à

environ quinze millions de foyers aux Etats-Unis. Par la suite, les entreprises financières

américaines ou étrangères peuvent racheter ces prêts. Certains établissements en ont même

fait leur spécialité. Ainsi, les prêts avec subprimes représentent souvent le seul moyen pour

l’emprunteur d’accéder à une propriété tout en assurant de bonnes marges pour

l’établissement prêteur.

2. Exemple d’un couple américain souscrivant à un prêt subprime :

Avant 2004, la banque fédérale américaine avait fixé son taux directeur à 1% et appliquait une

politique laxiste, les banques ont pu accorder des prêts à des taux très bas notamment pour des

besoins immobiliers et les ménages qui n’avaient pas d’assurance mettaient leur nouvelle

maison comme garantie.

Un ménage moyen achetait une maison de 400 000$ à crédit sur 20 ans avec un taux de 2%

les deux premières années. Entre temps la FED a revu son taux directeur à la hausse de 1% à

5,25% entre 2004 et 2006.

Les banques ont répercutés ces hausses sur leurs clients et le crédit pouvait atteindre 18% au

bout de 3 ans car les taux d'intérêts de ces prêts dépendent de la valeur du bien immobilier :

plus la maison a de la valeur, plus le taux est bas. Inversement, quand la maison perd de la

valeur, le taux d'intérêt grimpe.

Les emprunteurs ont vu leurs mensualités décuplées et souvent, ils n’avaient pas les moyens

de faire face à cette hausse, la banque saisit alors leur maison et tente de la revendre, mais son

prix entre-temps a chuté et la banque est déficitaire si elle la vend au prix du marché : la crise

des banques commence.

Les particuliers américains sont alors à la rue et campent dans des terrains vagues et

bien que la banque n’ait pas recouvert la totalité de son prêt, les emprunteurs ne lui doivent

plus rien car la saisie de la maison était l’ultime étape. Les banques avaient en 2002 tablé sur

la hausse continue de l’immobilier et donc même en cas de cessation de paiement la revente

du bien leur procurait une plus-value et Alan Greenspan directeur de la FED en 2002

encourageait ces pratiques.

Quelques 1,8 millions de propriétaires ont emprunté suivant ce mode et se retrouvent en

situation difficile et il est estimé que 20% d’entre eux pourraient perdre leur logement.

3. Conséquence sociologique aux Etats-Unis :

Les conséquences de la crise sont réparties inégalement selon les classes. Celles les

plus touchés sont évidement les classes les plus pauvres. La plupart des sinistrés font parti du

milieu afro-américain. Il faut savoir que les prêts à subprimes ont été accordés à un grand

nombre de citoyens sans que leur situation ait été vérifiée. Ils ont par exemple été alloués à de

nombreux chômeurs.

Les saisies de biens et l’expulsion de personnes ont lieu quelque soit la saison, même

par des températures hivernales (pouvant atteindre - 20°). Sur certaines périodes, la police les

exécute sans interruption de 9 h 00 à 13 h 30, parfois jusqu’à 11 par jour.

A cause des subprimes, des quartiers entiers ont été vidés de leur population. Les

fenêtres et les portes des maisons sont clouées avec des planches en contreplaqué. Elles

n’appartiennent plus à leurs occupants expulsés, mais aux banques qui s’en sont saisies. Dans

certains quartiers, des meubles sont déposés sur les pelouses. De nombreux logements sont

ainsi laissés aux pillards qui arrachent la plomberie en cuivre, les portes, les fenêtres et les

parements en aluminium pour les revendre au prix de la ferraille.

Répartition de la crise aux Etats-Unis :

La crise des subprimes touche de façon inégale les Etats-Unis. Certains états comptent

plus de 2 foyers sur 100 expulsés ou menacés de l'être. Cinq Etats sont majoritairement

touchés : Californie, Floride, Michigan, Ohio et Géorgie. Au mois de juillet 2007, les saisies

de logements ont atteint le pic de 180.000, une hausse de 93% sur un an, ces cinq états

regroupaient la moitié des expulsions potentielles.

Réaction de George W Bush :

Le vendredi 31 août 2007, le président américain George W. Bush a annoncé une série

de mesures destinées à empêcher que les ménages qui font face à des taux d'intérêt

particulièrement élevés ne se retrouvent en situation de défaut de paiement et ne soient

contraints de restituer leur maison. Il a notamment proposé que la Federal Housing

Administration modifie ses règles de manière à assouplir les conditions de renégociations des

modes de paiement, ainsi que de modifier le régime fiscal pour faire en sorte que le

gouvernement fédéral taxe les biens sur leur valeur réelle, bien plus basse que la valeur

estimée par l’administration. Il estime tout de même que le rôle du gouvernement américain

dans ce dossier est limité, et qu'il n'est pas de son ressort de se porter à la rescousse de

spéculateurs ou d'investisseurs ayant pris de mauvaises décisions.

La mesure la plus conséquente qui a cependant été prise par le gouvernement Bush fut

de réduire les impôts afin de contribuer à reconstituer la masse monétaire et la masse des

crédits afin de maintenir l’activité économique.

Réactions de la FED et autres institutions :

Le taux directeur de la FED a été abaissé de 2,25 points depuis la mi-septembre pour

revenir à 3%. La banque centrale a ainsi ramené d'un point de pourcentage à un quart de point

seulement l'écart entre le taux d'escompte, celui auquel elle prête des fonds directement aux

banques, et celui des fonds fédéraux, appliqué aux prêts au jour le jour entre banques. A cette

décision est venu s'ajouter l’initiative mise en œuvre avec quatre autres banques centrales (la

Banque centrale européenne, la Banque d'Angleterre, la Banque du Canada et la Banque

nationale suisse) pour injecter plusieurs centaines de milliards de dollars dans les marchés

interbancaires.

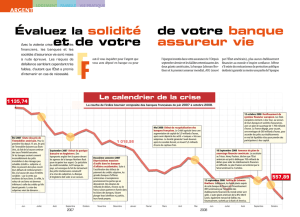

4. Chronologie

La crise se déclara officiellement le 18 juillet 2007 quand la maison de courtage Bear

Stearns indique que deux de ces fonds « hedge funds » (fonds alternatifs), qui avaient

massivement investi dans les prêts immobiliers à risques ont perdu quasiment l’intégralité de

leurs valeurs alors qu’ils pesaient près de 1,5 milliard de dollars. Moins d’une semaine plus

tard Henry Paulson affirme que la crise des « subprimes » est « contenue » pourtant deux

jours plus tard de fortes baisses se font ressentir sur les bourses mondiales (Paris 2,78%, New

York 2,26% et Londres céda même 3,15%). C’est au mois d’Août que les effets de la crise se

firent sévèrement ressentir, en effet de nombreuses banques annoncent la fermeture de fonds

de placements affectés par la crise des subprimes (Oddo le 2 et BNP le 9), d’autres comme la

banque Mac-Quarie en Australie, annoncent des résultats catastrophiques avec des pertes

allant jusqu'à 25% pour certains fonds soit environ 258 millions de dollars. De plus un

organisme de refinancement de prêts hypothécaires l’AHM (American Home Mortage) n’est

pas en mesure de rembourser les 300 millions de dollars d’échéances arrivées à termes et se

met en faillite moins d’une semaine plus tard après avoir annoncé le licenciement de presque

7000 employés. Pourtant tout a été fait pour que la crise ne se développe pas : En essayant de

rassurer le marché, le 3 août Robert Kimmitt le secrétaire adjoint américain au trésor annonce

que la crise des subprimes ne s’étendra pas au reste de l’économie américaine et le même jour

en France, la banque de France affirme que la crise ne représente pas un risque global pour les

banques européennes. De plus pour tenter d’atténuer la crise des sommes conséquentes sont

injectées par les banques centrales (150 milliards d’euros par la BCE, 60 milliard de dollars

par la FED et 6,25 milliard par la BoJ), mais tout ceci ne suffit pas, le CAC40 cède 3,13%,

Tokyo 2,37 et Londres 3,71%. Depuis les différentes places financières ne cessent de baisser

en neufs mois le CAC40 a perdu plus de 1000 points.

5. Conséquences mondiales

La crise des agences bancaires :

Les prêts subprimes avaient été regroupés en "paquets" vendus sur tous les marchés de

la planète, surtout aux banques et aux fonds spéculatifs américains et européens, dont UBS,

Crédit Suisse ou encore la Société Générale... Et le défaut de paiement de millions de

ménages américains a enclenché une gigantesque machine infernale: effondrement de la

valeur de ces paquets, effondrement de la consommation des ménages, clé de voûte de

l'économie US, et crise de confiance des banques, qui ont quasiment arrêté de se prêter entre

elles.

Les banques qui avaient acheté de tels lots ont perdu beaucoup d’argent et certaines

sont aux bords de la faillite, mais elles seront sauvées la plupart par les banques centrales qui

ne peuvent pas laisser mourir des emplois et des capitaux dans leurs pays. Après avoir

bénéficié d’un marché très favorable en 2005 et 2006, on estime que la crise des subprimes et

ses conséquences ne sont qu’un retour à la normale dans le secteur financier. La crise n’est

pas terminée aux Etats-Unis. En effet, elle a eu des conséquences dans le domaine immobilier

dont les prix ne cessent de baisser outre Atlantique. Les ménages américains ne sont donc pas

enthousiastes à l’idée d’acquérir un bien immobilier. Il leur est préférable d’attendre encore

quelque temps afin de bénéficier de prix plus avantageux. Ce qui alimente la chute des prix.

Effectivement, l’offre est plus importante que la demande. L’année 2008 ne sera donc pas

exempte des conséquences financières de celle-ci.

La majorité des banques française a enregistré des résultats inférieurs à ceux des

années précédentes en 2007. Cependant, ce constat est bien moins grave que pour

l’Allemagne et le Royaume-Uni. Selon UBS (société de services financiers en Suisse), le

montant des pertes liées aux subprimes en France s’élève à 11 milliards d’euros en 2007. Les

plus touchées sont le Crédit Agricole et la Société Générale qui ont enregistré respectivement

3,3 et 2 milliards de pertes. La Banque Populaire et la Caisse d’épargne, bien que moins

touchés, affichent tous les deux 1,3 milliards d’euros de perte. La BNP-Paribas a quant à elle

su diversifier ses activités et, grâce à sa gestion prudente des risques, n’a enregistré qu’un

milliard de pertes liés à la crise des subprimes.

La crise des subprimes a des conséquences autres que financières : celle ci ayant

entraîné une déroute sur les marchés financiers et boursiers, les spéculateurs professionnels se

sont tournés vers le marché refuge des matières premières et agricoles, où les profits sont

potentiellement bien plus intéressants. Ceci aurait été une cause de la crise alimentaire

actuelle affectant plusieurs pays du tiers monde, en Afrique, en Asie et dans les Caraïbes.

Conclusion

Le retour à la normale des marchés mondiaux se traduira par une évaluation plus

classique des risques et une méfiance face aux nouvelles pratiques apparues ces dernières

années : certains instruments financiers disparaîtront et les particuliers devront fournir un

apport personnel pour obtenir un crédit hypothécaire, ces mesures réduiront les risques.

Pourtant les actions actuelles des banques centrales pourraient encourager certains organismes

à risquer plus, sachant qu’elles sont soutenues en cas de problème : la FED a sauvé Bear

Stearns, pourquoi ne referait-elle pas ce genre d’opération ?

1

/

4

100%