Les procédures de financement des agents économiques

Première partie : Le rôle de la monnaie dans le financement des

agents économiques.

Chapitre 1 : Les procédures de financement des agents économiques

I/ Les trois modes de financement dans le cadre d’une économie fermée

On peut se financer en recourant aux actions ou aux crédits bancaires. Le cadre fermée

exclut les procédures de financement international.

Il faut distinguer deux types d’agents économiques :

Les agents à besoin de financement : C’est un agent dont l’épargne et inférieur aux

investissements.

L’agent est à capacité de financement si S>I

Dans le cadre d’une économie fermée les besoins et capacités de financement doivent

se compenser exactement entre agents.

Comment mettre en place des mécanisme des marché des institution qui vont permettre les

transferts des capacités de financement de certains agents vers le besoin de financement

d’autres agents.

Le marché financier primaire.

Ce marché est celui des capitaux à long terme c'est-à-dire des titre dont l’échéance est

au alentour de 7 ans. Il y a eu une réforme en 1992 les bons à moyen terme négociables qui

sont des titres dont l’échéance…

Il faut distinguer :

Le marché primaire : celui où a lieu les émissions nouvelle des titres, cad c’est là qu’une

entreprise qui cherche des capitaux va les trouver en émettant de nouveaux titres.

Le marché financier secondaire : celui où sont échanger des titres financiers qui existent

déjà, c’est en fait un marché de l’occasion.

Ces deux marchés sont profondément complémentaire ca d que l’un ne peut exister sans

l’autre. Il ne peut y avoir de marché secondaire si il n’y a pas de marché primaire bien

évidemment mais inversement aussi car c’est le marché secondaire qui garantit la liquidité du

marché primaire. Ainsi grâce au marché secondaire un agent qui achète de nouveaux titres sur

le marché primaire sait qu’à tout moment il pourra les revendre. Cet agent est donc assuré que

sa capacité de financement ne va pas être bloquée jusqu'à l’échéance de son titre. La liquidité

d’un titre est une qualité qui est une construction sociale, cad contrôlée organisé…

Le marché financier français à été profondément réformé en 2005 :

Le marché unique qui est né de la fusion entre le premier et le second marché. Sur ce

marché sont introduis et négocié des titres de la famille des obligations et des actions.

C’est un marché organisé et réglementé géré par l’institution NYSE Euronext née en

2006. Il y a une autorité de contrôle sur ce marché qui est l’AMF née en 2003. Cette

autorité à un triple mandat, d’abord c’est elle qui élabore la réglementation, un

contrôle de la mise en œuvre ainsi qu’un pouvoir de sanction en cas de non respect.

Le marché de produits dérivés, qui repose sur un actif sous jacent. Les options sont des

produits…qui vous donne le droit d’acheter ou de vendre l’actif sous jacent qui est

généralement une action. C’est un marché lui aussi organisé et réglementé ou l’autorité

qui le gère est Euronext-Life née en 2000 et réglementé par l’AMF.

Le compartiment ALTERNEXT crée en 2005 qui est organisé par euronext mais il n’y a

pas de réglemzentation au sens strict. Il s’adressse au PME ne remplissant aps les

conditions leurs permettant d’accéder au marché unique ( exemple de conditions :

Capital min 5 million d’euros ).

Le marché libre ou Over The Counter (OTC) qui est un marché ni organisé ni

réglementé. Il a été introduit en 1996. C’est le marché le plus spéculatif et donc le plus

dangereux notamment car la liquidité des titre y est très mal assurée ( Il peut y avoir

une offre sans demande et inversement). Euronext assure une surveillance de ce

compartiment. Pae exemple Euronext interdit que le court varie de plus de 10% entre

deux séances sauf exception.

Le financement par émission d’obligation

Il s’agite de titres négociables constatant une créance à moyen ou LT sur un émetteur,

émetteur qui peut être un Etat, une collectivité locale, une institution financière ou encore une

entreprise non financière publique ou privé.

L’obligation donne trois droits :

Celui de recevoir un intérêt à une échéance fixe normalement cet intérêt est

indépendant des résultats financier de l’émetteur.

Le droit d’être remboursé à l’échéance de l’obligation à une date déterminée, date qui

est connu lors de l’émission de l’obligation.

Celui en cas de faillite de l’émetteur, celui d’être remboursé en particulier notamment

avant les porteurs d’actions.

MANQUE 3H SEMAINE 1+1DE MARDI

Livre conseillé : « huit jours pour sauver la finance » j.Stewart

Autre caractéristique : les crédits de types « simultaneous second » cela veut dire que la

banque accorde aux ménages deux crédits en même temps. Il y avait des montages 80/20, le

premier crédit correspondait à 80% du bien que les ménage souhaitaient acquérir et un second

crédit qui représenté les 20 % restant.

Une close de pénalité pour remboursement anticipé, c’est une close qui n’incite pas à

rembourser plus tôt les crédits.

Ces crédits étaient accordés alors que les banques n’avaient aucune garantie de

remboursement des ménages. Les banques avaient comme garantie les biens immobiliers que

les ménages finançaient par ces crédits, or en accordant ces crédits, les banques entretenaient

une bulle immobilière. D’autre part une loi américaine de 1967 (le Community Reinvesment) va

obliger les banques américaine à accorder des prêts immobiliers y compris aux communautés

les plus pauvres dans un souci de mettre fin à l’inégalité d’accès à la propriété immobilière.

II/ L’évolution des modalités de financement

La typologie des systèmes financiers proposés par Hicks

En 1974 Hicks est célèbre pour le modèle ISLM et il propose de différencier les

économies selon les modalités de financement des secteurs d’activité. Il distingue deux grandes

modalités de financement :

Secteur qui se finance en émettant des titres = négociables sur les marchés.

Se finance par recourt aux crédits bancaires.

Hicks propose ces distinctions pour des raisons de politique monétaire, car elle n’est pas

efficace dans une économie à fond propre majoritaire mais elle est efficace si les secteurs à

découvert son majoritaire dans l’économie car cela veut dire qu’ils échappent aux crédits.

L’inconvénient de cette distinction est qu’elle ne permet pas de différencier les rôles assurés

par les institutions financières. Il faut alors distinguer l’intermédiation de bilan et celle de

marché.

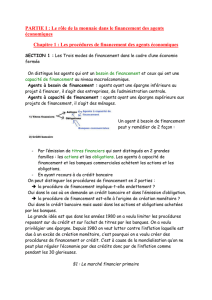

Schéma 1

L’intermédiation de bilan : les institutions financières interviennent soit en accordant

des crédits, soit en achetant des titres et en finançant ces achats de titres en émettant

elle-même d’autres titres, mais des titres de natures différents. On parle

d’intermédiation de bilan car la banque est un écran entre les agents en besoins et ceux

en capacité de financement. Dans ce type d’intermédiation, la banque joue un rôle actif

de part ces deux transformations qu’elle assure, à savoir échéance et risque, et d’autre

part la banque est rémunérée par une marge brute sur opération bancaire qui est la

différence entre les intérêts débiteurs et ceux créditeurs de la banque.

L’intermédiation dite de marché : cela signifie que l’institution financière intervient sur

les marchés financiers, soit elle intervient pour « compte propre » soit pour le « compte

de tiers. Compte propre : elle peut par exemple assurée la fonction de Market maker

c'est-à-dire que sur le marché financier elle assure la liquidité d’un titre ou elle peut

prendre des positions sur des produits financiers à terme et encore si elle réalise un

bénéfice cela reviendra à une entreprise. Suite à la crise financière ces activités pour

fond propre vont être très réglementé voir aux Etat unis disparaître. En effet en juillet

2010 le sénat à voté une loi : le « Dodd-Frank act ». Ainsi les banque américaine ne

pourront pas effectuer d’opérations pour fonds propres pour des montants supérieurs à

3% de leurs fonds propres durs. Les banques auront jusqu’en 2014 pour se conformer à

cette loi. Pour le compte clientèle ou de tiers » la banque intervient soit pour assurer

une fonction de conseil, soit des fonctions de courtage(=mettre en relation agent a

besoin et capacité de financement). La banque est plus passive, elle préfère faire

prendre des risques à sa clientèle et n’est pas rémunérée par des taux d’intérêt mais par

des commissions.

La désintermédiation bancaire

Il s’agit d’une approche quantitative qui repose essentiellement sur la typologie de Hicks. On va

pour cela calculé un taux, celui du taux d’intermédiation financière. Il peut être définit par deux

façons :

Au sens étroit : voir schéma 2 Si ce taux était égal à 75%, cela signifierai que sur 100

reçus par les ARNF, 75 ont pris la forme de crédit.

En France ce taux évolue : en 1995=53,4% et en 2009=41,3%.

Au sens large : voir schéma 3. Ce taux n’atteint jamais 100% car une partie des titres

émis par ARNF est détenue par des agents non résidents.

En France ce taux évolue : en 1995=75,05% et en 2009=54,5%

Différence des deux taux : en 1995=21,65 et en 2009=13,2%

1er commentaire : L’évolution de ce taux montre que le rôle des agents non résidents

dans le financement des agent résident est de plus en plus important.

2ème commentaire : Pour l’évolution de la différence, elle montre que les marchés

financiers ne sont pas développés comme cela avait été souhaité par les autorités

françaises. En effet dans les années 80 les autorités françaises ont souhaité développer

le financement par les marchés financiers, à l’époques les financement par crédit

6

6

7

7

1

/

7

100%